in caricamento ...

Non nego che io sono stato tra i più dubbiosi sulla resilienza dell’economia globale a questa fase di mercato. Gli USA mi sorprendono e, complice un interesse enorme per l’AI, i mercati finanziari si sono dimostrati complessivamente in buona salute. A me piace però cercare di capire come stanno nella realtà e questa analisi che definirei ...

Guest post: Trading Room #482. Il grafico FTSEMIB non replica la performance del Nasdaq, dove anzi notiamo una certa debolezza. Un ulteriore segnale di decoupling tra i due listini. Occhio a quota 28000 punti. potrebbe essere influenzato da alcune novità oltre oceano. Intanto però occhio al titolo SNAM. Un benvenuto ancora all'amico Alberto Zanetti e alla ...

Nelle ultime settimane, abbiamo avuto modo di notare una situazione quasi inattesa per l’economia italiana. La fonte è il Fondo Monetario Internazionale , che ha alzato le stime di crescita per l'Italia del +1,1% del Pil per questo e il prossimo anno e di un ulteriore rimbalzo per il 2025. Evviva evviva anche se poi non ...

Permettetemi di farvi perdere qualche minuto per un piccolo messaggio. Parlare di educazione finanziaria in realtà non è mai tempo sprecato. Anche se si tratta di un concetto abbastanza diffuso, possiamo dire con certezza che vi sono ancora idee poco chiare soprattutto da parte dei risparmiatori. Ma credetemi, non solo da parte loro. Moltissimi consulenti ...

Boom, sorprendente settimana guidata dalle novità rassicuranti sul debt ceiling e dall'exploit di Nvidia e dell'intelligenza artificiale. E adesso cosa conviene fare? Alcune idee operative analizzando l'analisi intermarket. Cerchiamo di capire l'ultima settimana e di tracciare un quadro previsionale per la prossima. Quindi... benvenuti al nuovo numero di TRENDS, con tanti grafici e tante analisi intermarket che ...

Ricordate che qualche tempo fa vi ho parlato del fatto che solo un pugno di titoli hanno tenuto in piedi il listino e questo pugno di titoli sono le megacap, mentre altre società non hanno certo avuto un periodo particolarmente florido? In rete ho trovato alcuni personaggi che hanno affermato il contrario. Per risolvere la questione, vi ...

Le stranezze del mercato sono tante e spesso non vi nego che quando tutti vedono nero, spesso sarebbe meglio assumere una posizione contrarian. Ma poi in ambito intermarket saltano fuori cose interessanti ma ne parleremo poi nel weekend. Intanto ecco l’ennesimo grafico che in effetti mi fa sorgere dei dubbi a livello di interpretazione. Perché le situazioni ...

Ormai siamo più che navigati sull’argomento. I cicli si susseguono, si ripetono e ogni volta stiamo qui a dirci che è diverso per poi scoprire che le cose cambiano sempre meno. Una cosa si sta evolvendo e questo è incontestabile. La velocità dei mercati. Negli ultimi anni la capacità di reazione, la sensibilità ma anche ...

Guest post: Trading Room #481. Il grafico FTSEMIB potrebbe essere influenzato da alcune novità oltre oceano. Intanto però occhio al titolo A2a e Interpump. Un benvenuto ancora all'amico Alberto Zanetti e alla sua rubrica "Trading Room" che ormai ci accompagna da anni e che è arrivato all'edizione numero 481 su questo blog. Il video analizza l'andamento ...

Una settimana quasi neutra, guidata dalle vicissitudini sul debt ceiling e sugli utili aziendali. Ma occhio che la performance dei mercati è dovuta fondamentalmente ad un pugno di titoli. Qualcosa non quadra? Finora tutto sembrava filare liscio. Ma questa settimana i segnali dall'intermarket si fanno sentire. Ecco cosa occorre seguire. Se guardiamo l'analisi intermarket notiamo ...

CESI (Citigroup Economic Surprise Index) è la deviazione storica ponderata delle sorprese dei dati economici rispetto alle aspettative degli analisti. E in questo momento la divergenza con l’andamento dei mercati finanziari è netta.

Una popolare massima del mercato azionario, "Sell in may and go away”, illustra la stagionalità dei guadagni del mercato azionario nei primi mesi dell'anno e la performance storicamente più debole delle azioni da maggio a ottobre. Ma è veramente cosi? Innanzitutto guardate questo grafico, bello esplicativo. Si prendono in esame gli ultimi 20 anni. Source Come potete vedere ...

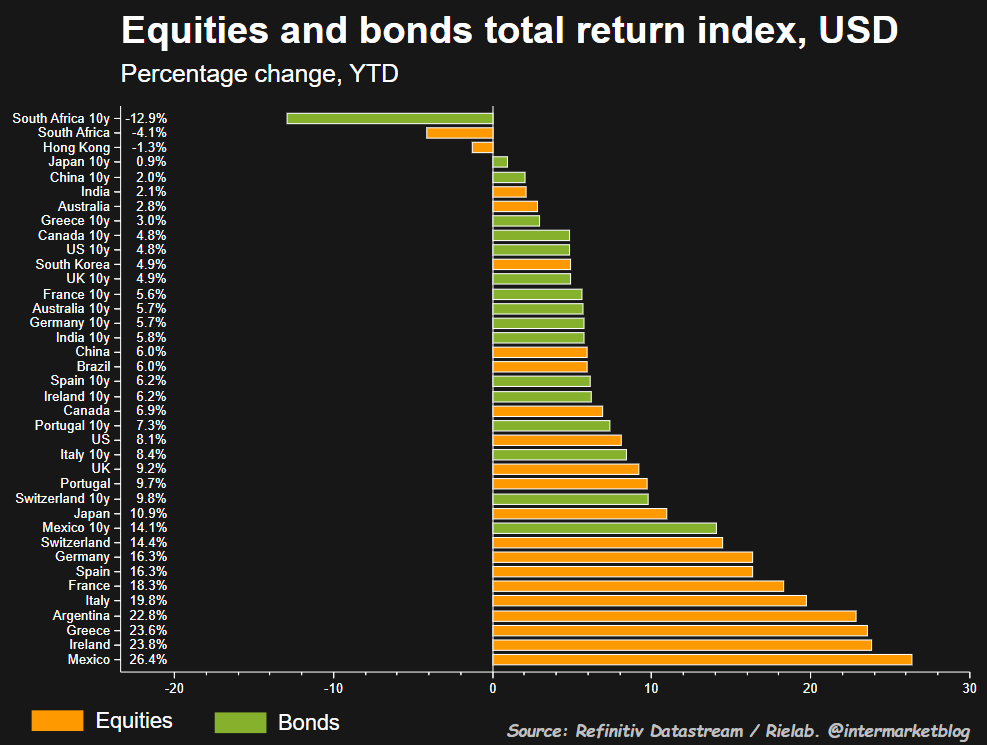

La performance è stata parametrata all'USD. Ottima l'Italia sia in ambito bond che equity. Un chiaro segnale di risk on che ha caratterizzato il mercato in questo inizio 2023. Stay tuned!

Guest post: Trading Room #480. Il grafico FTSEMIB chiude la settimana con un sostanziale pareggio. Come dobbiamo porci di fronte alla prossima settimana? Intanto però occhio al titolo TERNA. Un benvenuto ancora all'amico Alberto Zanetti e alla sua rubrica "Trading Room" che ormai ci accompagna da anni e che è arrivato all'edizione numero 479 su questo ...

Su cosa è il debt ceiling non credo ci siamo molto da dire. Per chi proprio non conoscesse il termine, il debt ceiling è il tetto del debito degli Stati Uniti, fissato a $16.699,421 miliardi. Una volta superato questo tetto, il Tesoro americano non potrà più pagare i debiti attingendo a fonti di finanziamento esterne ...