in caricamento ...

SELL in MAY and GO away? Ma non è vero!

Una popolare massima del mercato azionario, “Sell in may and go away”, illustra la stagionalità dei guadagni del mercato azionario nei primi mesi dell’anno e la performance storicamente più debole delle azioni da maggio a ottobre. Ma è veramente cosi?

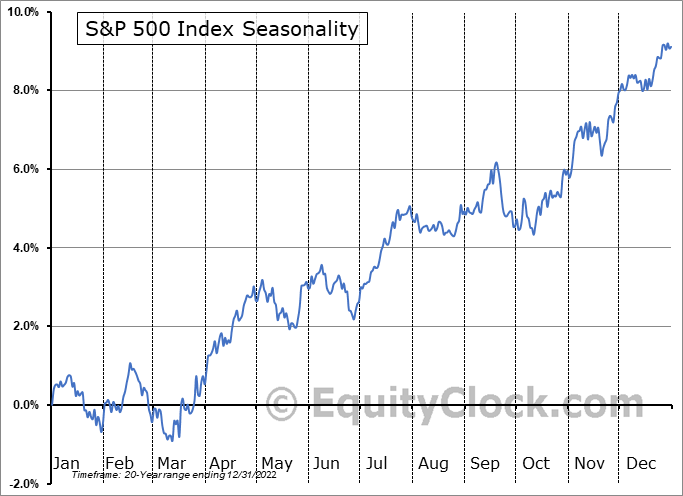

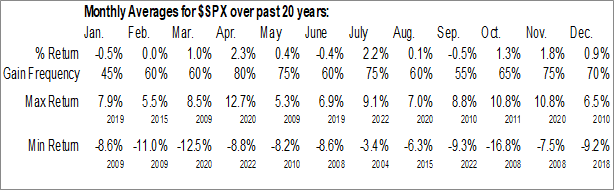

Innanzitutto guardate questo grafico, bello esplicativo. Si prendono in esame gli ultimi 20 anni.

Come potete vedere l’adagio non è proprio correttissimo, ci sono mesi che sono messi peggio di Maggio. Settembre, giugno e gennaio su tutti mentre maggio invece si difende.

Ma a parte questi dati statistici che smentiscono il detto “Sell in May and go away”, se dovessimo pensare ad uno “strappo alla regola” che quindi vede maggio come mese negativo, non possiamo negare che ci sono più elementi critici da monitorare.

Tanto per cominciare gli investitori rialzisti continuano a sperare in un “atterraggio morbido” economico e in eventuali tagli dei tassi di interesse da parte della Federal Reserve verso fine anno, il che giustificherebbero le elevate valutazioni azionarie odierne.

Dall’altra parte gli investitori ribassisti citano dati che indicano probabilità di una recessione in aumento con rischio crisi di liquidità del mercato con inevitabili turbolenze di mercato.

• Rallentamento della crescita e inflazione persistente: La crescita economica sta perdendo slancio più velocemente di quanto si pensava, mentre i progressi sull’inflazione sono in fase di stallo, sollevando lo spettro della “stagflazione”. Il rapporto del Bureau of Economic Analysis ha mostrato che il prodotto interno lordo (PIL) degli Stati Uniti è aumentato dell’1,1% corretto per l’inflazione nel primo trimestre del 2023, mancando la previsione dell’1,9% degli economisti e segnando un rallentamento significativo dal 2,6% nel quarto trimestre del 2022. Allo stesso tempo, l’inflazione molla il tiro meno del previsto. Questi sviluppi aumentano la pressione sulla Fed per mantenere i tassi più alti più a lungo ma il mercato al momento sta scontando invece dei tagli per fine anno. VEDI QUI

• Deterioramento degli utili societari: Mentre gli investitori potrebbero pensare che gli utili del primo trimestre finora non siano stati così negativi come temuto in precedenza, uno sguardo più approfondito dovrebbe destare preoccupazione. A questo punto della stagione di riferimento, gli utili sono in calo di circa il 5% anno su anno, con risultati che suggeriscono pressioni sui margini di profitto. E i buyback visto l’aumento del costo dei capitali non sono così scontati e copiosi.

• Dinamica del debito nazionale insostenibile: Se il Congresso accetterà di alzare il tetto del debito federale nei prossimi mesi, come ci aspettiamo, una nuova ondata di indebitamento pubblico potrebbe drenare centinaia di miliardi di dollari dal sistema finanziario solo nella seconda metà di quest’anno. Inoltre, il Fondo monetario internazionale prevede che gli Stati Uniti potrebbero vedere fino a $ 2 trilioni di emissioni aggiuntive di Treasury all’anno fino al 2030, in assenza di un piano per controllare il crescente debito nazionale. Il risultato probabile: tassi più alti e più lunghi che peserebbero pesantemente su obbligazioni e azioni nel medio termine.

Quindi cari amici, massima attenzione ai tassi REALI. E visto quanto scritto sopra, un occhio di riguardo ai settori “difensivi”, come i beni di consumo di base, l’energia, i servizi pubblici e la sanità, rispetto alla tecnologia di consumo e ai beni voluttuari, che hanno legami forti e spesso sottovalutati con la salute generale dell’economia e che tanto hanno già beneficiato del clima “pro growth” di inizio anno.

E per i bond? Visto quanto scritto sopra per il debt ceiling, magari è meglio evitare duration troppo generose.

STAY TUNED!

–