in caricamento ...

CURVE DEI TASSI: ecco cosa il mercato sta scontando

Già in passato ho cercato di approfondire l’argomento “curva dei tassi” proprio perché l’analisi della stessa, paragonandola magari a quella del mese precedente, permette di intravvedere eventuali cambiamenti a riguardo delle attese sull’operato delle banche centrali.

In questo post parlavamo di Bull Flattening per la curva dei tassi EURO. Ma non c’è solo questo quadro.

Facciamo un piccolo approfondimento. Ci possono essere 4 scenari:

1. Bull steepening : si è verificato dopo la crisi del 2008 quando la FED è diventata accomodante e per riscaldare l’economia ha iniziato ad abbassare i tassi, quindi i tassi di interesse a breve termine sono scesi più velocemente che nel lungo termine.

2. Bear steepening : si è visto nei primi mesi dopo la vittoria di Trump, quando erano prevista un aumento dell’inflazione e aumenti dei tassi della FED. La forte pendenza era un segno di un’economia in espansione.

3. Bear flattening : si è verificata quest’anno, quando la FED ha fatto intendere un tono più aggressivo con i tassi a breve termine che salgono più rapidamente di quelli a lungo termine. Scenario fortemente condizionato da una situazione economica straordinaria.

4. Bull flattening : i tassi a lungo termine diminuiscono più rapidamente dei tassi a breve termine. Ciò fa sì che la curva dei rendimenti si appiattisca ed i tassi di breve e di lungo periodo iniziano a convergere.

Quindi, come si vede nel grafico qui sopra, i rendimenti possono salire mentre la curva diventa più ripida o più piatta o possono scendere mentre la curva diventa più ripida o più piatta.

La parte a breve della curva è quella che le banche centrali controllano attraverso la fissazione dei tassi ufficiali. Movimenti dei rendimenti sulla parte a lunga della curva dipendono invece dalla legge della domanda e dell’offerta che arriva dagli investitori sulla base delle loro aspettative di crescita e di inflazione di lungo periodo. E’ la scommessa sul futuro. All’aumentare di questi due elementi gli investitori richiedono una remunerazione maggiore per acquistare titoli di stato a lungo termine, e viceversa.

Quindi in modo marzulliano la domanda sorge spontanea: quale scenario si presenta OGGI per le curve dei tassi di USA e Eurozona?

Sono simili o diverse? Beh, signori, andiamo a vederle insieme.

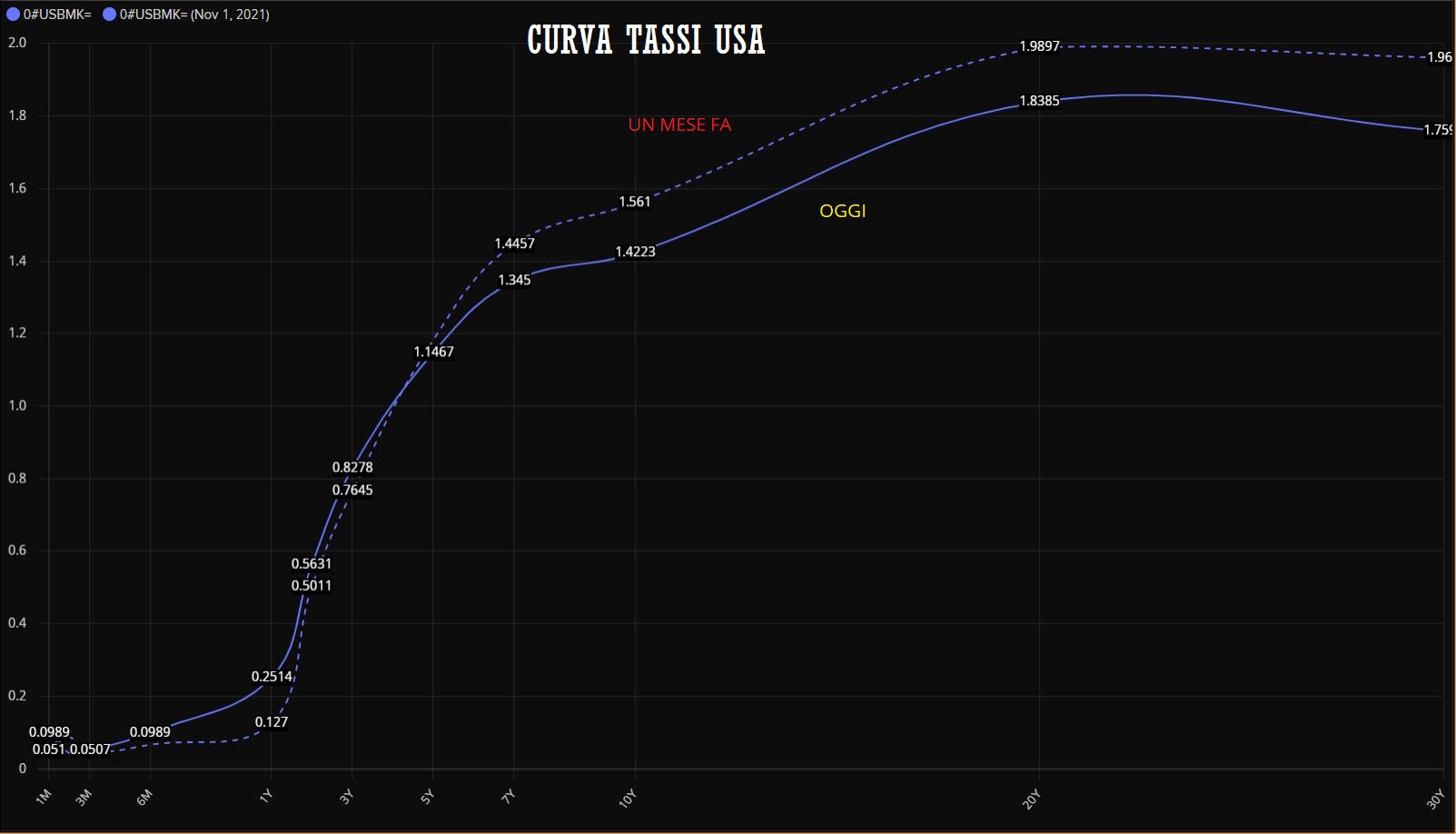

CURVA dei TASSI USA

E’ evidente che nel breve i tassi sono saliti mentre nel lungo sono scesi. Cosa significa e quale scenario mi rappresenta? Beh, è chiaro che il mercato si è convinto che nel breve la FED possa diventare più aggressiva anche se in modo non così invasivo, e nel lungo i tassi potrebbero salire meno di quanto si pensava un mese fa. Quadro di mercato tipico di una visione più prudente sulla crescita economica.

La domanda che già mi ponevo ieri, ma può la FED diventare falco in questo momento di mercato? Oppure sarà la stessa economia che fungerà da “equilibratrice” con un’inflazione che, causa la frenata della ultime settimane, scenderà (non di tanto, temo) e a sua volta tranquillizzerà i falchi del FOMC? Io sono di quest’ultimo avviso.

Anche se è tutto da dimostrare se un calo della domanda rallenti l’inflazione. Il problema potrebbe essere lato offerta. Infatti possibili lockdown (vedi la Cina che sta mettendo in sicurezza i porti) andrebbero a generare uno shock con aumento dei prezzi.

Possiamo sintetizzarlo come un BEAR FLATTENING che si verifica in genere quando le banche centrali diventano meno accomodanti (il che fa salire la parte a breve) e questo causa un ridimensionamento delle prospettive di crescita di lungo periodo (con conseguente discesa della parte a lunga).

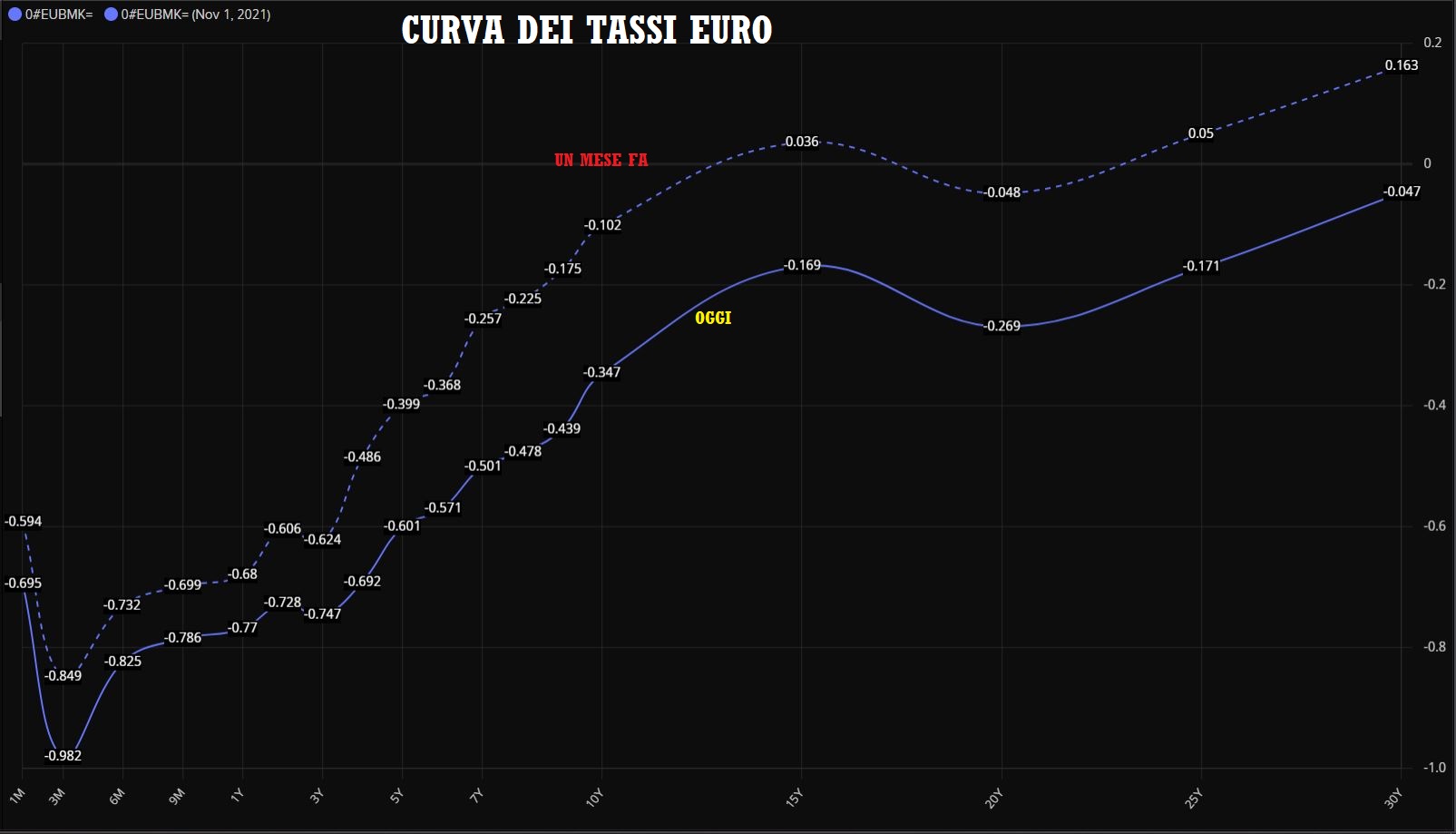

CURVA dei TASSI EUROZONA

Notate qualche differenza? Beh, innanzitutto qui tutta la curva è scesa verso il basso, sia la parte breve che a lungo (sempre confronto ad 1 mese). Traducendola, possiamo dire che la BCE non solo non alzerà i tassi a breve ma anche nel lungo le aspettative di crescita si stanno ridimensionando. Quindi nella parte lunga la situazione è identica, nel breve invece no, proprio perchè la BCE non ha l’urgenza di muoversi sui tassi come invece ritroviamo oltre oceano. Un BULL FLATTENING. Ma entrambe mi rappresentano un raffreddamento delle prospettive di crescita.

E’ comunque evidente l’influenza delle notizie, di Omicron, dei timori a livello globale di nuovi lockdown. Quello di cui c’è bisogno oggi è sicuramente una stabilizzazione, una normalizzazione della situazione. Troppo caos, troppo relativismo. Troppa volatilità e agire in queste condizioni si rischia sempre di fare dei pasticci.

Lo ripeto, mai perdere di vista gli obiettivi ed agire di conseguenza.

STAY TUNED!

–