in caricamento ...

Wall Street vs Main Street: GAP irreale

La ripresa nei mercati azionari globali da fine marzo è stata notevole. Alla chiusura di ieri sera, lo SP500 era a circa -9% dai picchi di metà febbraio ante Covid-19.

Tutto questo avviene nel bel mezzo di una pandemia globale, mai vista a livello dimensionale negli ultimi 100 anni, con attese di forte recessione con PIL in negativo anche di due cifre (oltre -10%) in moltissimi paesi.

Complimenti all’azione violenta e volumetricamente paurosa del sistema che ha fatto carte false (e non solo) per sostenere tutto il sostenibile. Risulta al momento come un vero miracolo che però non deve trasformarsi in mera illusione. Ed è questo il nostro timore.

Di questi grafici ne avrete la nausea, ma a me piace fare comunque fare il punto della situazione proprio per rimanere sempre ben connessi su quanto sta accadendo.

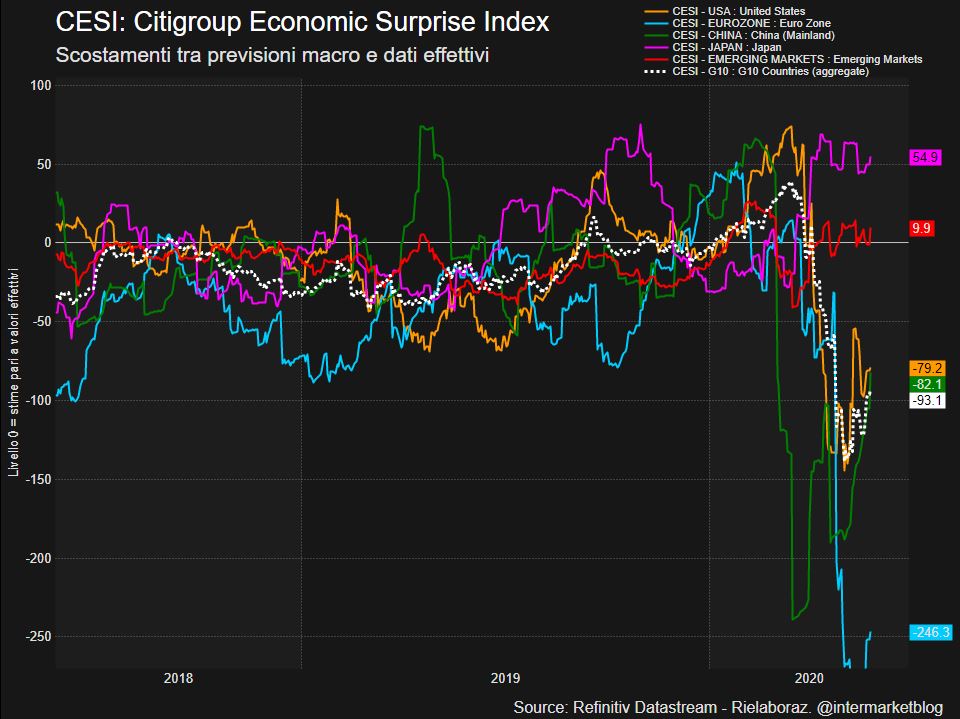

Tanto per cominciare l’indice CESI aggiornato.

Siamo coscienti del fatto che la macroeconomia in questo contesto merita un’attenzoine “minore” ma non può essere dimenticata.

Gli scostamenti tra le previsioni ed i dati reali sono stati impressionanti, il CESI è letteralmente impazzito in alcune aree geografiche (vedi Eurozona ad esempio), mentre in altre zone sembra navigare più tranquillo. Per ora.

CESI (Citigroup Economic Surprise Index)

Incuriosisce non poco la risposta del Giappone e dei paesi emergenti, al momento sorprendentemente “fuori” dai numeri del Covid-19. Molto bene la ripresa Cinese, e dal pounto di vista globale, rende bene l’idea l’indice G10, dove si nota il crollo e anche la leggera ripartenza.

Leggera.

Mi sembra un grafico ad oggi decisamente coerente con la realtà ma i mercati la pensano diversamente, scontando scenari ben più ottimistici.

Wall Street vs Main Street

Ho fatto allora un piccolo esperimenti proprio per “toccare con mano” la stranezza del momento ed ho generato quello che potrebbe essere un “Price Earning” dell’indice SP500 (che è benchmark ma anche indice azionario della globalizzazione) confrontandolo con l’indice di Fiducia dei consumatori USA.

Il risultato è statisticamente MOLTO interessante. Statisticamente perché poi, nell’effettivo, questo mondo funziona tutto all’incontrario, finchè dura.

Restiamo nell’ipotesi che la verità “sta nel mezzo”, intanto però è palese una clamorosa correlazione tra i due indici (quindi capite benissimo perché si vuol fare l’impossibile per tenere alto il morale della truppa). Ma il gap è tanto anomalo quanto irreale nel medio termine.

“E’ molto probabile che lo scenario più favorevole sia ormai fuori portata e che la caduta del Pil sarà a metà strada fra lo scenario intermedio (-8%) e quello più grave, che è un po’ più di -12%”. Lo ha detto la presidente della Bce, Christine Lagarde, parlando dell’impatto del coronavirus sull’Eurozona nel 2020. Il Pil “calerà più che durante la grande crisi finanziaria del 2009: allora si segnò -4%/-5%, ora sarà probabilmente il doppio” (leggasi quindi -10% ndr). [Source]

Clicca QUI per vedere l’elenco dei post della saga #TheBigCrisis

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia.

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Interessanti le CONDIZIONI

1) interventi sul sistema sanitario;

2) interventi sul mondo del lavoro per garantire un’adeguata protezione dei lavoratori, in particolare gli atipici, ma anche mettendo in campo politiche attive;

3) rafforzare l’insegnamento e le competenze a distanza, incluse quelle digitali;

4) assicurare l’applicazione delle misure che forniscono liquidità all’economia reale, incluse le Pmi, le aziende innovative e gli autonomi, ed evitare i ritardi nei pagamenti.

5) migliorare l’efficienza del sistema giudiziario e della pubblica amministrazione.

E su questo ultimo punto mi sento di dire che siamo debolucci

E’ strano come la maggior parte delle analisi finanziarie prevedano un calo imminente degli indici di borsa e, in realtà, succede tutto il contrario.

Penso che mai recessione sia stata più attesa e prevista come l’attuale. Quindi se tutti si aspettano il calo, penso che vedremo, al contrario, un incremento, anche notevole, dei valori delle borse.

Guarda, vista l’artiglieria messa in campo, tutto è possibile e non mi sorprendo più di nulla

Danilo lo so che è difficile ma per cambiare l’Italia dobbiamo prima di tutto cambiare la consuetudine di commentare l’aria fritta degli “editori responsabili” sulle estemporanee conferenze stampa dei politici nazionali ed europeii.

Per parlare bisogna non solo aspettare il testo definitivo ma anche eventuali allegati e in questo caso anche le decisioni sulla formazone del bilancio europeo per i prossimi anni, comprendente l’uscita del Regno Unito.

Solo allora potremo sapere se il Recovery Fund è convegnente o meno, ad oggi non sappiamo nulla neanche da quando gli eventuali fondi saranno disponibili.

Mi permetto anche di richiamare un tuo commento ad un post precedente sulla classe politica, ecco io credo che votare sia un diritto ma soprattutto un DOVERE quindi inviterei tutti ad informarsi e votare con le preferenze, magari non serve a niente ma abbiamo visto che 30 anni fa con Tangentopoli pensare che i giudici potessero “salvarci” ci ha consegnato una classe dirigente peggiore e una magistratura peggiore, solo la disciplina di ognuno di noi potrebbe cambiare le cose fra 30 anni.

La follia sta nel fare sempre la stessa cosa aspettandosi risultati diversi.(Albert Einstein)

Saluti a tutti

Caro Bat, in effetti le cose sembrano andare cosi (tutte le borse all’insù), ma pare esserci un inizio di segnale “contrarian”…. Il buon Danilo che afferma: “Guarda, vista l’artiglieria messa in campo, tutto è possibile e non mi sorprendo più di nulla”, per carità, quando lui esterna i suoi “moniti alla consapevolezza” non manca mai di chiudere il discorso dicendo sempre qualcosa del tipo: “magari andrà tutto al contrario” ma questa volta volta ho avuto l’impressione di una certa “stanchezza” Stanchezza di cosa? di continuare ad emettere MONITI/ALLARMI che solo chi negli ultimi anni è STRUTTURALMENTE AL RIBASSO può apprezzare e cioè di chi finora ha avuto solo brevi parentesi di soddisfazione in una vita complessivamente di inferno

Sono MONITI ottimamente argomentati lo riconosco,e li apprezzo per la loro analiticità rigorosa, ed ovviamente e dàgli e dàgli qualche volta(pochissime in realtà negli ultimi anni) la realtà gli da ragione (al lupo, al lupo … poi si il lupo arriva) e qui parte il solito richiamo ad andarsi a rileggere i post/moniti precedenti

“Stanchezza” che viene confermata anche da una certa “ripetitività” di grafici col solito monito allegato

Quindi ritornando al concetto di cui sopra non è azzardato buttare li che questo potrebbe essere un segnale “contrarian” …. adesso, rivolgendomi a Danilo dico…..

DANILOOOO non irritarti per questa mia provocazione, come ti ho già ribadito hai tutta la mia stima e la mia comprensione.

Comprensione per chi da anni, seppur come dici tu, solo a LIVELLO di MONITO, è STRUTTURALMENTE al ribasso e noi tutti sappiamo che i rialzi durano molto più a lungo dei ribassi vero? (almeno a livello di giornate) quindi massima e meritata comprensione

Ti ribadisco in pieno la mia stima, perchè le tue teorie sono ottimamente argomentate e supportate da interessantissimi grafici e le esponi sempre con garbo ed equilibrio, tranne forse una volta, quando nell’ultima settimana di marzo a fronte del primo recupero (7%-8% circa) lo hai perentoriamente definito “Rimbalzo del Gatto Morto” in un tuo post che mi ha un po sorpreso vista la sicurezza con cui lo esternavi, poi sappiamo come sono andate le cose….

Perchè mai dovrei irritarmi? Anzi, il confronto è sempre costruttivo. L’unica cosa che ci tengo però a dire che un post viene scritto in un contesto storico particolare. Poi le cose cambiano in corso d’opera. Quante cose sono successe in queste settimane? Tantissime. Quanti fattori rivoluzionari sono arrivati nell’ultimo mese? Non saprei nemmeno quantificarli.

Il post è statico perchè scritto in una data ad una certa ora. Poi le cose cambiano.

E allora abituiamoci ad essere flessibili anche come mentalità. I moniti li lancio e cerco sempre di documentarli, ma allo stesso modo, pubblico anche che il sistema butta liquidità sul mercato per circa il 24% per pil globale. Basterà? Nel breve certo che si e i mercati lo stanno dimostrando. Poi però…la storia deve ancora essere scritta. La storia, siamo noi.

Nelle settimane scorse Danilo è uscito con un post che sostanzialmente diceva che forse le borse dovrebbero ringraziare il Covid 19 perchè ha permesso loro di salire ancora…..

In effetti tutti ormai riconoscevano che dopo il decennale e strutturale rialzo delle borse(soprattutto quelle USA) il trend appariva maturo e stanco quindi per salire ancora come si fa?

si scende del 35% velocemente, si sale del 50% in un mese (e quindi siamo ai valori ante-crollo) e quindi si è By-passato il Covid19 , non si parla più di trend al rialzo decennale stanco e maturo come a fine gennaio e adesso verranno solo prezzate le notizie positive perchè le notizie di crollo del PIL e delle economie del 2020 sono già nei prezzi, e visto che prima o poi il Covid 19 sarà vinto o quanto meno circoscritto abbiamo davanti solo rialzi su rialzi, e questa potrebbe essere una ragione a sostegno di quello che sostiene BAT qui sopra…

Quindi a livello di borse, Covid-19 fermato, incapsulato neutralizzato e naturale recessione attesa alla fine del ciclo decennale stanco e maturo neutralizzata GENIALE no?

su questo si dovrebbe riflettere

questa è la vera aberrazione

pistarr@finanza:

Nelle settimane scorse Danilo è uscito con un post che sostanzialmente diceva che forse le borse dovrebbero ringraziare il Covid 19 perchè ha permesso loro di salire ancora…..

In effetti tutti ormai riconoscevano che dopo il decennale e strutturale rialzo delle borse(soprattutto quelle USA) il trend appariva maturo e stanco quindi per salire ancora come si fa?

si scende del 35% velocemente, si sale del 50% in un mese (e quindi siamo ai valori ante-crollo) e quindi si è By-passato il Covid19 , non si parla più di trend al rialzo decennale stanco e maturo come a fine gennaio e adesso verranno solo prezzate le notizie positive perchè le notizie di crollo del PIL e delle economie del 2020 sono già nei prezzi, e visto che prima o poi il Covid 19 sarà vinto o quanto meno circoscritto abbiamo davanti solo rialzi su rialzi, e questa potrebbe essere una ragione a sostegno di quello che sostiene BAT qui sopra…

Quindi a livello di borse, Covid-19 fermato, incapsulato neutralizzato e naturale recessione attesa alla fine del ciclo decennale stanco e maturo neutralizzata GENIALE no?

su questo si dovrebbe riflettere

Buongiorno Danilo,

Sono d’accordo con te quando affermi che : ” Il post è statico perchè scritto in una data ad una certa ora” però questo è vero quando questo è uno ogni tanto….. ma quando la frequenza di questo, (sempre con lo stesso messaggio più o meno), è tanto fitta da perdere i contorni del “nel discreto” per entrare “nel continuo” allora non è più cosi… perchè le cose cambiano si, ma sempre nella direzione opposta alla tua, perciò questi tuoi singoli ( nel discreto),frequenti moniti moniti perdono la caratteristica della staticità per trasformarsi in un lungo e unico (nel continuo) lamento che certifica che bisogna arrendersi all’evidenza, cosa che onestamente da parte tua sembra che hai ammesso nella tua affermazione sopra:” non mi sorprendo più di nulla”

In modo un pò provocatorio poi mi sono permesso di tacciare la tua affermazione (di resa) come un piccolo, primo segnale ” contrarian ”

E’ difficile da accettare ma è così, l’unica consolazione è che dàgli,dàgli e dàgli alla fine poi il mercato ti darà ragione….ma nel frattempo?

ESATTO, nel frattempo?

Lo ripeto da mesi nel mio video TRENDS: è folle andare contro il mercato perchè è evidente la mano possente del sistema. Quindi vogliamo combattere la FED e la BCE? Prego, autolesionismo servito. Quindi THE TREND is YOUR FRIEND anche se le anomalie sono chiare, ma ripeto SUPPORTATE dal sistema. Alert tutti accesi, pronti a ragionare sull’inversione che AL MOMENTO non si vede

Danilo DT,

HAI RAGIONE….THE TREND is YOUR FRIEND è un detto tanto comune e conosciuto che ormai è patrimonio comune per gli investitori

Quello a cui mi riferisco nei miei appunti nei tuoi confronti, e come ti ho già scritto in un messaggio precedente, è che paradossalmente, quanto più un tuo lettore o un tuo cliente, ti apprezza per le tue qualità (per la serie, Danilo è veramente in gamba) tanto più rischia di confondere MONITI (sempre cosi perentori) con consigli operativi ( che so che NON PUOI e NON VUOI DARE) a meno che tutti i tuoi lettori o tuoi clienti di cui tu sei Advisor a qualunque titolo, siano tanto preparati ed esperti da scindere sempre MONITO e OPERATIVITA’

Se noti, io non dò mai sul blog indicazioni su cosa fare, quindi cosa o come vendere o comprare.

Operatività è una cosa,i moniti o meglio la CONSAPEVOLEZZA è un’altra

Danilo DT,

L’avevo scritto in maiuscolo .. consigli operativi ( che so che NON PUOI e NON VUOI DARE)

quello di cui parlavo io era una tua influenza “indiretta” attraverso un MONITO alla CONSAPEVOLEZZA sulle scelte operative…..tanto che avevo pure specificato—> maggiore è la stima goduta, maggiore è la possibilità che su qualcuno questa influenza indiretta (anche a livello inconscio) non voluta, vada a condizionare le scelte operative

“La Commissione propone un Recovery Fund da 750 miliardi che si aggiunge agli strumenti comuni già varati. Una svolta europea per fronteggiare una crisi senza precedenti». Il commissario Ue Paolo Gentiloni svela le prime cifre sul Recovery Fund — ribattezzato «Next generation Eu» — proposto dalla Commissione europea agganciato al prossimo bilancio Ue 2021-2027 che varrà 1.100 miliardi. (…) La quota di fondi per l’Italia ammonta a 172,7 miliardi di euro, di cui 81,807 miliardi versati come aiuti a fondo perduto e 90,938 miliardi come prestiti. Il nostro Paese sarà il maggior beneficiario, seguito dalla Spagna un totale di 140,4 miliardi, divisi tra 77,3 miliardi di aiuti e 63,1 miliardi di prestiti. La proposta dovrà ottenere il via libera del Consiglio europeo e del Parlamento Ue. (…)

https://www.corriere.it/economia/finanza/20_maggio_27/gentiloni-recovery-fund-750-miliardi-svolta-europea-327c2400-9ff6-11ea-8f7d-66830a0d6de9.shtml

Gran bella bomba pro-recovery. Basterà? Lo scopriremo solo vivendo e cmq ulteriore benzina che va alimentare il gap di cui sopra.