in caricamento ...

Un mondo DIGITALE che sta diventando IRREALE

COVID-19, crisi petrolifera, crisi di debito, banche centrali che accettano titoli High Yield (junk bond) come collaterali, deficit portati alle stelle per sostenere le economie inchiodate dal lockdown. E i mercati? Nasdaq 100 a -10% dai massimi. Vivremo solo di tecnologia?

In un mondo normale, una crisi petrolifera come quella che stiamo vivendo, condita con un sistema economico a fine ciclo, avrebbe abbattuto qualsiasi mercato. Ma questo non avviene nel 2020, anno che passerà alla storia per il Covid-19 e per la peggiore recessione mai vista.

Già, la peggiore recessione che in questo momento è sedata dagli interventi di banche centrali e governi.

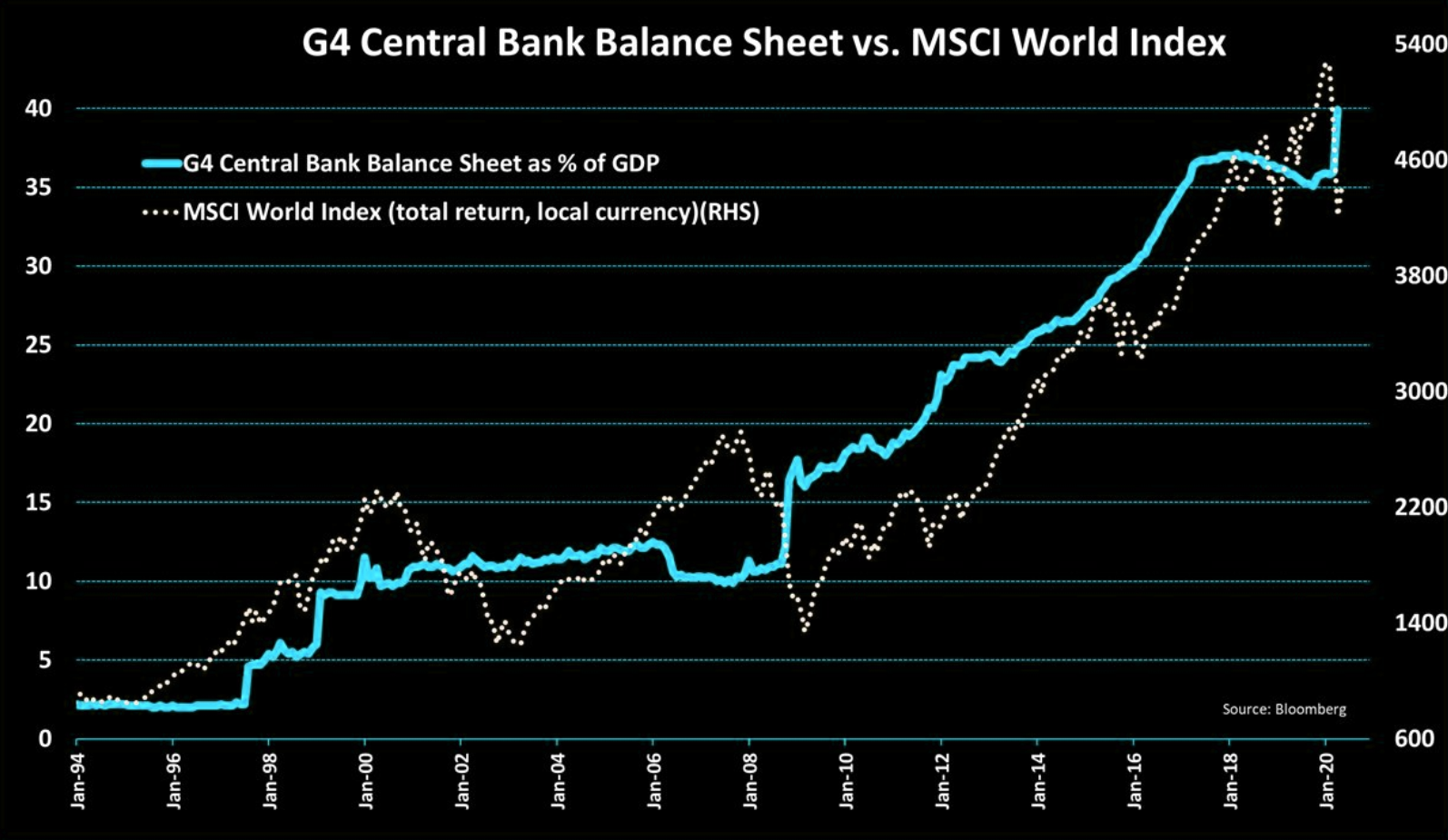

I bilanci delle banche centrali hanno raggiunto cifre iperboliche, e vedendo quanto c’è in agenda, non è finita qui. Prendiamo ad esempio proprio la BCE, un bilancio che oggi è pari al 44.4% del PIL dell’Eurozona, contro una FED che a oggi è al 29% (malgrado tutto quello che sta facendo) e l’innavicinabile BoJ al 111%.…

(…) La Banca centrale europea, che finora si è sempre tenuta ben alla larga dai rating “spazzatura” cioè sotto il livello di investimento (sotto la BBB-), ha deciso ora di rimuovere alcuni paletti sui junk bond, per anticipare lo scenario peggiore dei valutatori mondiali del rischio di credito. La Bce ha infatti annunciato in una nota serale che accetterà temporaneamente, come garanzia a fronte della liquidità fornita alle banche, titoli che fino al 7 aprile erano classificati come minimo BBB- ma che a seguito di un declassamento scenderanno fino a un massimo di due gradini al di sotto di quel livello. La decisione, presa dal Consiglio direttivo riunito in conference call, vale fino a settembre 2021 e la Bce «può decidere, se necessario, ulteriori misure per continuare ad assicurare la trasmissione della politica monetaria in tutti i Paesi dell’Eurozona». (…) [Source]

Ne parlavamo ieri in questo post, probabilmente i mercati festeggeranno, ma io vi invito a leggere cosa che c’è dietro.

La BCE, dove il peso dei nordici (tedeschi ed olandesi su tutti) si è sempre fatto sentire per prudenza operativa, ora accetta i titoli High Yield che adesso tutti chiamano junk bond. Segno che qualcosa non funziona sul serio, segno che forse proprio i nordici si trovano con qualche grossa grana in casa e quindi accettano quello che in tempi NON sospetti avrebbero MAI accettato.

Ma come sempre noi siamo spettatori, il mercato ha sempre ragione ma fate sempre attenzione a quelle dinamiche viste proprio nel mese di marzo. Dimenticatevi le serene correzioni di durata pluri-mensile. Se il mercato prende il giro giusto (o meglio, sbagliato) piazza un -30% in una settimana.

Anche perché a conti fatti la più grande recessione del secolo oggi ci regala dei mercati a -17% dai massimi storici . Questo se prendiamo lo SP500. Se poi vogliamo esagerare, guardiamo il Nasdaq 100 e i massimi si trovano solo a -10%.

Grafico Nasdaq 100 NDX by TradingView

Tutto normale? Forse si, forse sono io che sbaglio. Come sarà anche normare trovarsi con degli Utili USA (SP500) ai minimi dal 2016.

$SPX is reporting a net profit margin of 9.4% in Q1, which would be the lowest net profit margin reported by the index since Q1 2016 (9.4%). https://t.co/0ALvuWlgBn pic.twitter.com/pY5C3lDPLW

— FactSet (@FactSet) April 20, 2020

Quello che temo è che il risveglio della Bella Addormentata può essere rapido ed inatteso. Pensare che si viva solo di tecnologia è eufemistico. Le problematiche sul tavolo sono tante e sono tutte molto complesse e non i facile risoluzione.

Secondo molti questa sarà ricordata come la grande crisi della LIQUIDITA’, secondo altri sarà la crisi del LOCKDOWN (ovviamente del Covid-19 a livello sanitario), ma sono talmente tante le problematiche che non torna nemmeno facile battezzarla. Di certo le banche centrali ed i governi non vogliono che venga ricordata come la grande crisi dei DEFAULT a raffica (con tutto quello che ne consegue). Vediamo fino a quando la droga continuerà a fare effetto (e quanto dovranno aumentare i dosaggi).

STAY TUNED!

–

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se sei interessato agli argomenti qui espressi e vorresti approfondirli, contattami!

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Infatti mi pare tutta una follia… Nel 2008 per una crisi che è nata dalla finanza (a mio parere meno grave come causa di questa, ma forse mi sbaglio) i mercati crollarono circa del 60% dai massimi. Adesso, con un impatto che è almeno di un ordine di grandezza superiore, con un contemporaneo shock di domanda e offerta e con un’incertezza quasi totale sul futuro, i mercati fanno -30% dai massimi e poi recuperano quasi la metà in pochissimo tempo.

Possibile che orde di analisti finanziari si stiano sbagliando? Non posso avere io più informazioni e capacità di analisi di loro. Però poi ripenso a due mesi fa, quando avevo previsto abbastanza bene quello che sarebbe successo, e il 95% di quelli che conosco mi prendevano per matto. E anche il 95% dei governi, probabilmente, non ci aveva capito niente (ma qui si potrebbero fare anche altri ragionamenti). Per cui c’è comunque una probabilità che anche stavolta non ci stiano proprio azzeccando…

Oltre al tuo blog, leggo anche qualche altra selezionata fonte. Una di queste mie fonti ha sostenuto per anni che i prezzi delle obbligazioni fossero folli e destinati a crollare, per poi ammettere qualche mese fa, con grande onestà intellettuale, che si era sbagliato. Aveva sottovalutato il potere delle banche centrali.

La domanda che mi pongo è: e se lo stessimo facendo anche adesso? La teoria dice che se si stampa troppa moneta, questa perde di valore e parte l’inflazione. Ma sono almeno 10 anni che le banche centrali vanno avanti con questa pratica, e di inflazione neanche l’ombra. Eppure molti sostengono che prima o poi i nodi verranno al pettine. O, come dice John Ludd, a un certo punto avrò un miliardo in banca ma non potrò comprarci niente.

Ma poi ho letto un altro dato (di cui purtroppo non ritrovo la fonte): gli investimenti finanziari sono estremamente concentrati, una percentuale molto ridotta di popolazione ne possiede la maggioranza. Quindi il miliardo virtuale di cui prima, frutto di investimenti, non lo avranno tutti, e non c’è il rischio che la massa di poveracci si accalchi per comprare Rolex e Ferrari. Ecco quindi che quelli che lo hanno potranno spendere soldi virtuali per beni reali, prodotti invece dai poveracci, ma senza che si inneschi un fenomeno tale per cui i prezzi aumentino per questo.

Per cui, in conclusione, le banche centrali pomperanno all’infinito e le azioni saliranno sempre, anche in caso di pandemia o guerra nucleare. Il giochino non può rompersi perchè in mano a pochi.

Sono stato un po’ provocatorio ma mi interessa il vostro parere, il tuo Danilo e ovviamente quello di John (e comunque sì, finché dura la pandemia non si potranno investire i soldi virtuali in baldracche).

Non mi tornano no… cerco di capire come tutti. Leggendo i tuoi post direi a naso che su questo punto anche tu la pensi così, ma se vuoi elaborare meglio il concetto, ti ascolto volentieri.

Se il denaro resta nel mondo virtuale della finanza non hai inflazione nell’economia reale. Hai inflazione o iper inflazione nel valore degli asset. Se però cerchi di uscire dal sistema finanziario lo puoi fare solo su piccolissima scala, il totale della liquidità (il mitico cash on the sidelines degli stolti) è una frazione irrisoria del valore degli asset. In ogni singolo istante ogni asset finanziario è posseduto da qualcuno. Quando compri scambi la tua liquidità per un titolo finanziario, il contrario quando vendi. Qui interviene la natura del sistema finanziario creato dai tassi zero delle CB. Essi non hanno alcun effetto sull’economia reale in quanto non c’è potere d’acquisto in mano al cittadino medio, dunque non prende denaro a prestito e non spende. Il finanziere A chiede a prestito un importo X che la banca B crea dal nulla sui suoi libri contabili. All’attivo B ha un credito verso A di X e al passivo il deposito appena creato di A pari a X. A va sul mercato con questa nuova liquidità e compra titoli scambiando la propria liquidità X con quella di C. La banca B va sull’interbancario per coprire il deposito di A che ora è passato a C e prende i titoli di A come garanzia. Se come periodicamente accade, avviene un crash di mercato (più venditori che compratori) interviene la CB e salva B. Se però A ha comprato a leva titoli governativi allora salva anche A in quanto altrimenti provocherebbe un sisma alla base del sistema finanziario. E così via. Il sistema è chiuso, più l’economia reale si inabissa più le CB iniettano denaro nello stesso luogo e figure obsolete come il P/E vanno all’infinito. La gente si chiede “è assurdo, è assurdo”. Non lo è, funziona così, per un pò. Poi quando il mondo fisico cozza con quello immaginario, i fondi pensione sono insolventi non potendo vendere i propri titoli, le società assicurative sono insolventi in quanto le passività superano di gran lunga le attività e le CB non possono creare materie prime oppure nel caso attuale creare magazzini per contenere il 20% della produzione in eccesso. Come sempre il mondo fisico vince, spegnendo le illusioni di ricchezza degli uni e infrangendo i sogni di giustizia quelle degli altri. Un nuovo ciclo inizia, seguendo lo stesso copione, cambiano gli attori e i mezzi tecnologici, i capitoli e la trama invece no. Neppure il finale. Basta non essere lì quando cala il sipario.

C’è un ” COMPLOTTO ” talmente ben orchestrato che…. nemmeno una pandemia mondiale riesce a buttar giù le quotazioni dell’S&P 500. Ed i ribassisti, ormai sconsolati, stanno per gettare ancora una volta….la spugna.

I nordici devono lo stato delle loro finanze alla sottovalutazione dell’euro che ha permesso il trasferimento dei risparmi da sud verso nord. In assenza dell’euro le finanze dei paesi nordici degraderebbero rapidamente. Lo farebbero ancora di più considerando l’uso che è stato fatto di questi accumulo di surplus. Solo in minima parte è stato distribuito alla popolazione, lo avremmo altrimenti visto nell’aumento dei consumi e in maggiore inflazione rispetto i paesi del sud, la gran parte è terminato in attività finanziarie speculative per lo più fuori dai rispettivi territori. La ricerca di rendimenti ha imposto alle banche e forse ancora di più alle assicurazioni di avventurarsi in speculazioni finanziarie condannate sin dall’inizio a infrangersi con un muro. Le grandi società assicurative nel ramo vita e pensioni integrative sono tutte massivamente insolventi. Direi che di grane ce ne sono parecchie e non credo affatto al mito dell’infinita profondità del bilancio delle CB. Di infinito su questo pianeta conosco solo la stupidità e l’avidità. Storia nota da 2000 anni.

“l’incremento è graduale, la rovina precipitosa”.

Publio Anneo Seneca