in caricamento ...

PORTAFOGLIO PRUDENTE: la storia deve ancora essere scritta

Ormai manca un mese alla fine di questo 2022. Un anno incredibilmente difficile per gli investitori. Non solo abbiamo assistito a forti cali nei mercati azionari, ma quello che ha sorpreso la maggior parte dei risparmiatori è stato il forte aumento dei rendimenti obbligazionari con il conseguente crollo del prezzo dei bond.

La correlazione negativa tra azioni e obbligazioni di alta qualità che ha coperto i portafoglio quando arrivava la tensione (bond safe haven) si è interrotta da tempo immemore, lasciando molti investitori con perdite “sorprendenti” anche con prodotti potenzialmente a bassa volatilità, come fondi cauti e difensivi che hanno subito perdite simili a quelle osservate nei prodotti normalmente con volatilità decisamente elevata.

E quindi in tanti hanno toccato con mano non solo il fatto che NON esiste un porto sicuro ma che anche le protettive obbligazioni, possono fare danni immani nei portafogli.

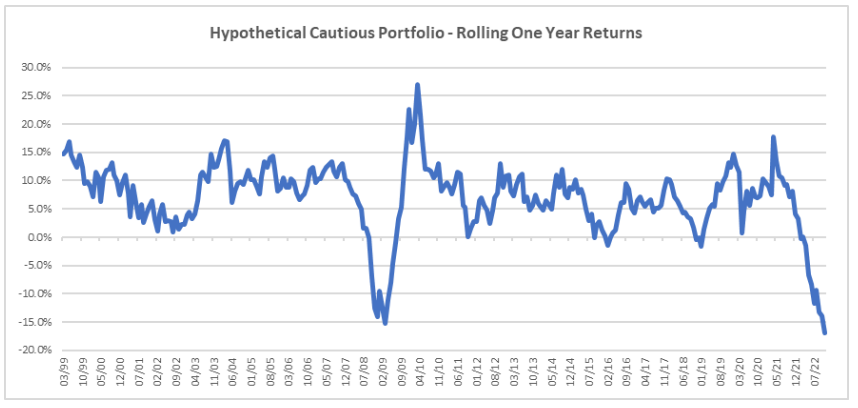

Il sito BehaviouralInvestment ha fatto un eccellente lavoro, creando un portafoglio di tipo difensivo, composto da 70% mondo bond e 30% equity. Eccovi l’andamento.

Salta subito all’occhio il confronto con il periodo del default di Lehman. Le perdite sono infatti paragonabili a quelle del 2008, ma sono state generate in modo molto diverso. E soprattutto proprio nel 2008, per salvare il sistema bancario, è partita la più grande campagna di politica monetaria dell’era moderna, con un sistema che è stato inondato di liquidità all’interno del cosiddetto “Goldilocks”, un mondo teoricamente perfetto dove tutto saliva in un regime di inflazione pari a zero.

Uno scenario dove il risparmiatore medio ha perso completamente la “percezione del rischio finanziario” (tanto saliva tutto…) e ha comprato di tutto e di più, con il curioso risultato che poi, alla fine, le perdite sono state consistenti anche con percentuali di equity ben maggiori.

Tornando al portafoglio “difensivo”, è stato sempre molto utilizzato perché la parte bond ha sempre fatto ottimo “hedging”, proteggendo il portafoglio. Questa strategia ha avuto sempre un buon successo, ma proprio in questi ultimi anni aveva portato molti portafogli ad aumentare la loro esposizione alla duration perché si andava a caccia di rendimenti.

Il risultato è stata una vera frittata. E la domanda che dobbiamo porci è : come e quando questi portafoglio riusciranno a recuperare queste perdite? E conviene cambiare l’asset allocation?

A questa domanda io non posso rispondere perché dovrà essere il vostro consulente finanziario di fiducia a consigliarvi correttamente. Perché ogni portafoglio ha una sua storia. E anche voi, dovrete continuare a scrivere la vostra.

STAY TUNED!

–