in caricamento ...

HIGH YIELD: premio al rischio non difendibile

In un contesto come quello attuale, di inasprimento delle condizioni monetario e quindi con banche centrali meno dovish (parliamo di mercati sviluppati, altri paesi come la Cina sono un discorso a parte) la logica dovrebbe suggerire di mantenere un sottopeso di duration in previsione dell’aumento dei rendimenti.

Inoltre, una riduzione dell’esposizione agli attivi rischiosi e un posizionamento selettivo nel credito di alta qualità rappresenta una strategia ragionevole in presenza di una stretta monetaria.

Quindi una logica più safe haven e orientata all’abbattimento del rischio a 360 gradi.

Malgrado questo, risulta evidente che gli High Yield hanno patito meno il recente momento di mercato… perlomeno finora. Tutto questo è sicuramente giustificabile visto il miglioramento della qualità dello stesso credito HY. In tutto il mondo corporate registriamo un abbassamento ricorso netto alla leva finanziaria, sia in Europa che in USA, a livelli minimi dal 2017. E allo stesso tempo, negli USA, il tasso di default è calato allo 0,27%. Minimi storici.

Inutile dirlo che il mercato ha goduto e ha scontato tutto il possibile ed immaginabile in positivo. Di certo non ha ancora ragionato su uno scenario economico che potrebbe svilupparsi in modo meno virtuoso delle attese.

Inoltre non dimentichiamo che le Banche centrali hanno già dichiarato una riduzione degli acquisti di bond. Mancando un buyer propositivo come prima, quali saranno gli effetti sul mercato?

Infine una questione di tipo fiscale: più che probabile una fase di rialzo delle aliquote fiscali finalizzata a finanziare in parte le politiche fiscali espansive attuate per porre rimedio alla crisi scatenata dalla pandemia. E’ matematico l’effetto che ne potrebbe derivare sugli utili e sulla sostenibilità finanziaria (leggasi rating)

Infine: se il mondo HY è molto più legato al ciclo economico (e al tasso di crescita) anziché alla curva dei datti, è pur vero che la supply chain sarà anche in miglioramento ma il rischio di un peggioramento della crescita per i prossimi mesi, secondo me, è quantomeno ipotizzabile (vedi quanto ha fatto il FMI proprio nelle ultime ore nei confronti dell’Italia. Si tratta di un outlook ma si sa, i mercati si muovono sulle previsioni e non sempre sui fatti concreti).

(…) Il Fondo monetario internazionale rivede al ribasso la crescita dell’Italia per il 2022, ma anche quella mondiale rallenta. La stima, contenuta nell’aggiornamento del World economic outlook, prevede un Pil italiano del +3,8% (0,4 punti percentuali in meno rispetto alle stime di ottobre). (…) Il Pil globale, invece, aumenterà quest’anno del 4,4% dopo il +5,9% del 2021. In rallentamento anche la Germania, che crescerà quest’anno del 3,8% (-0,8%) e il prossimo del 2,5% (+0,9%). La Francia segnerà un +3,5% nel 2022 (-0,4%) e un +1,8% nel 2023 (invariata). Per la Spagna è prevista una crescita del 5,8% quest’anno (-0,6%) e del 3,8% il prossimo (+1,2%). Il pil britannico è atteso a +4,7% quest’anno (-0,3%) e a +2,2% nel 2023 (+0,3%). (…) [Source]

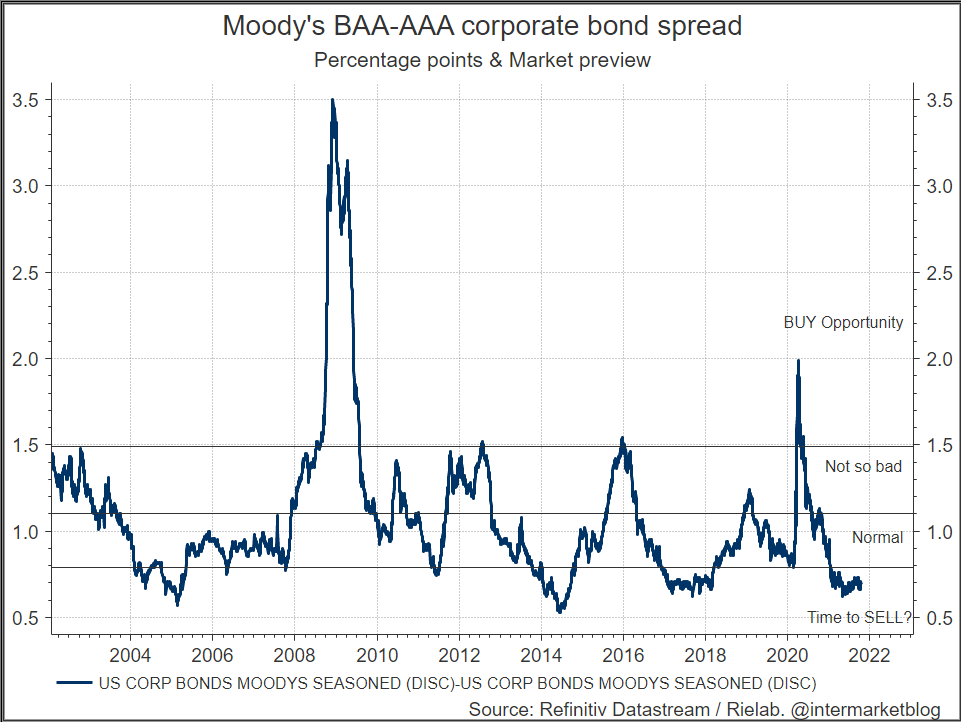

Fate la somma di quanto vi ho scritto. Forse questo grafico risulterà a questo punto un po’ più indigesto, in quanto al momento, il premio al rischio non è affatto prezzato.

Corporate Bond Spread: Moody’s

Quindi, magari cautela sugli HY soprattutto se con duration elevata. Parere personale, quindi considerazione da non prendere in considerazione, essendo partorita da un semplice appassionato alla materia e niente più.

Un appassionato che, tanto per capirci, non è preoccupato dal movimento sui tassi di interesse, ma sopratutto dagli effetti di una riduzione del bilancio delle banche centrali che potrebbe essere molto più invasiva ed aggressiva di quanto pensiamo.

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia.

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Concordo pienamente, forse ne vedremo delle belle…. speriamo che non siano troppo belle.

Sarà….ma che c’azzecca un aumento dei tassi per placare un’inflazione dovuta all’aumento delle materie prime? Come mai i consumi in USA languono (-2% a dicembre! Mazzalai docet) se c’è tutta questa occupazione? e i salari salgono o scendono? i debiti privati non saranno già belli alti? e i risparmi belli bassi? Si continuerà a pagare la rata del mutuo? E l’occidente indebitato oltre ad ogni più fantasiosa immaginazione può permettersi di pagare degli interessi sul debito? Mmmmhhh….se volete certezze non venite da me.

Segnatevi l’ultima frase, sarà il mantra dei prossimi mesi… 😉