in caricamento ...

FOMC DOUBLE FACE (e adesso i nodi vengono al pettine)

Direi che su quanto è accaduto ieri non ci sia molto da dire quantomeno all’apparenza. La FED ha alzato i tassi di 25 punti base, in linea con le attese della maggior parte degli osservatori, portandoli in un range di 4,75%-5,00% ma ha segnalato che potrebbe essere giunta al punto di prendere una pausa nella stretta monetaria dopo le recenti turbolenze del comparto bancario.

Un segnale che per certi versi i mercati hanno interpretato in modo positivo. Fine dei rialzi, ritorno di un easing monetario e taglio tassi futuro.

Questa logica è stata poi confermata nel comunicato, dove, a differenza che in precedenza, la Fed ha omesso la parte in cui faceva riferimento al fatto che “rialzi continui” sarebbero stati appropriati.

Quindi facciamo festa!

Fermi tutti. Prima di iniziare le danze è giusto fare due ragionamenti. Si, forse il picco dei tassi è vicino anche se poi le proiezioni mostrano come 10 dei 18 esponenti della Fed si aspettino ancora un ulteriore rialzo da 25 punti base entro la fine del 2023. Ma c’è anche da dire una cosa. Se qualcuno pensa che ci sia l’Inversione di politica monetaria, dovrà ricredersi. Anche perché non dimentichiamo che, causa crisi settore bancario, la FED e le altre banche centrali hanno dovuto “allagare” il mercato con fiumi di liquidità a sostegno del sistema finanziario.

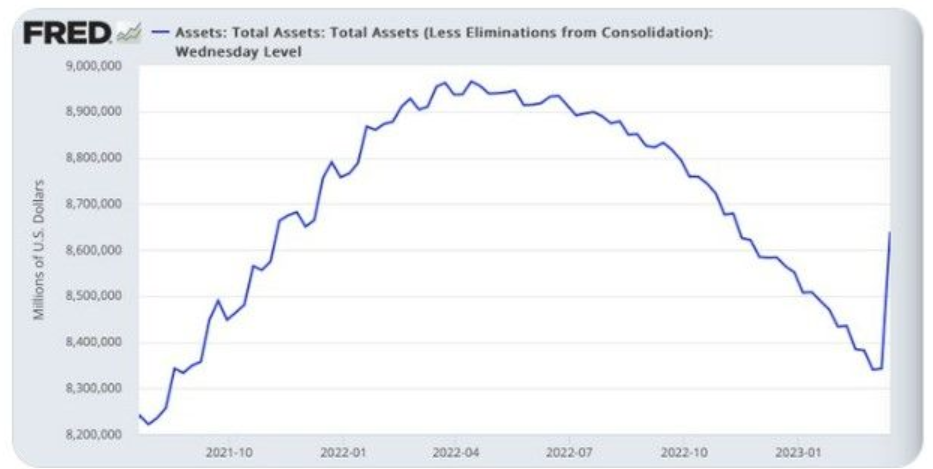

Guardate il bilancio della FED. Nel breve eccovi una bella impennata.

BILANCIO FED (FED balance sheet)

Quindi questo dovrebbe già fare capire che l’inflazione a breve potrebbe addirittura “rinvigorirsi” e quindi le stesse banche centrali, certo, magari non alzano più i tassi in modo copioso ma prima di parlare di tagliare i tassi… beh ci va un attimino.

Inoltre un’altra interessante notizia ce l’ha lasciata il buon Jerome. Quanto è accaduto sulle banche USA potrebbe non avere un effetto contagio immediato ma di certo le tensioni sul sistema potrebbero portare a un ‘credit crunch‘ con “significative” implicazioni per l’economia pur cercando poi di rassicurare i titolari di depositi, i consumatori e le imprese sulla solidità del sistema.

Avete letto bene: ha cercato di rassicurare ma in realtà Jerome Powell sa benissimo che quanto è accaduto può portare una doccia fredda alla concessione del credito e alla stessa crescita economica. Come si può pensare che sia “tutto come prima” e che quindi il raffreddamento economico sarà controllato e quindi limitato? Questo il mercato non lo sta scontando e credetemi, non voglio fare il menagramo ma cerco semplicemente di essere realista e, anzi, vi invito ad esprimere punti di vista differenti, possibilmente suffragati da analisi possibilmente difendibili.

Intanto ribadisco, evidente la discrasia. Da una parte la FED espansiva, ma dall’altra una FED restrittiva. Il tutto per cercare di mantenere gli impegni ed i tre obiettivi: piena occupazione, inflazione sotto controllo, crescita economica e anche stabilità del sistema finanziario. La “FED pompiere” ha raffreddato sicuramente la tensione e difatti guardate l’indice di stress finanziario come ha frenato.

Ma attenzione: occhio ai target temporali. La crisi di liquidità è di breve e la FED quindi è espansiva nel breve termine e mantiene un taglio più falco per il medio lungo termine. Prestiti temporanei a banche che quindi va in contrasto con il taglio tassi ma ha una sua logica nel contesto attuale.

MORALE: siamo entrati nel periodo più impegnativo per la FED. La finestra dei prossimi 12 mesi dove i rialzi dei tassi di interesse iniziano a farsi sentire concretamente nell’economia. Quindi gli effetti possono solo essere un raffreddamento della stessa, ed una concessione creditizia più limitata. Ma l’inflazione resta tonica e questo obbliga la FED a stare all’erta (ecco perché le borse poi ieri sono scese). Il problema sta nel fatto che, a questo quadro tipicamente ciclico, dobbiamo aggiungere due elementi di disturbo non indifferenti. La crisi bancaria e la situazione del mondo immobiliare, soprattutto commerciale. Sui mercati tutto questo si può col tradurre termine volatilità. Ma se pensate che invece le cose vadano diversamente, aspetto i vostri punti di vista nei commenti.

DOT PLOT: + 25bp

Il Dot Plot parla chiaro. Ancora almeno 25pb, con un tasso di riferimento che va a 5,1% entro il 2023. E poi a tendere si scende. Ma diventa comunque difficile fare previsioni di lungo termine. Adesso non ci resta che analizzare la strategia della FED ed è oggi la cosa più importante. Ora bisognerà capire quali saranno le conseguenze sul sistema e se, nel frattempo, avremo altre sorprese tipo SVB. Diamo tempo al tempo.

STAY TUNED!

–

E chi lo sa?…..-.certo la tentazione di riempirsi di treasuries lunghi o anche roba in € lunga c’è