in caricamento ...

BANCHE nel MIRINO: arriva la fase DUE

Purtroppo era un percorso prevedibile e pesino normale. Quindi non era necessario essere laureati ad Harvard per poterlo immaginare. E visto che persino io che sono l’ultimo degli asini, credo che ai piani alti (inteso BCE) la cosa fosse già stata ragionata da tempo. Magari però si sperava in una ripresa più virtuosa oppure si incrociavano le dita nei confronti dell’ipotesi della seconda ondata del virus Covid-19. Ed invece così non è stato.

Molte cose che stanno uscendo sui giornali in questi giorni sono già state dette e spiegate su questo blog. Mi verrebbe da dire “in tempi non sospetti” ma sarei un bugiardo perché in realtà era chiaro già fin da subito che le cose si sarebbero messe così.

Due piccoli remind, un post di luglio

BANCHE: alert sui crediti e NPL. Effetti post Covid-19 in arrivo

E uno di agosto

NPL ITALIA: scenario in peggioramento, però arriva la sorpresa

Il primo più “eurocentrico” e il secondo invece è più localizzato su di noi, ma il Leitmotiv è chiaro. Il Covid-19 ha lascito e lascerà degli effetti collaterali che non possiamo permetterci di sottovalutare, e che ovviamente il sistema cercherà quantomeno di ammorbidire con tutte le armi possibili ed immaginabili.

Il ruolo delle banche europee. E dei Governi…

In tutta Europa il mondo bancario, che ha visto negli ultimi anni un forte miglioramento qualitativo sul fronte del credito, grazie ad una campagna di pulizia senza precedenti, ha avuto un ruolo determinante (come deve essere) nel processo di ripartenz e sostegno delle imprese nei momenti più cupi della crisi.

L’ABI in un report di ieri ci dice che…

(…)Si attestano a circa 2,7 milioni le domande di adesione alle moratorie su prestiti per un valore di circa 300 miliardi, e superano quota 88 miliardi le richieste di garanzia per i nuovi finanziamenti bancari per le micro, piccole e medie imprese presentati al Fondo di Garanzia per le PMI. Attraverso ‘Garanzia Italia’ di Sace sono state concesse garanzie per 15,3 miliardi di euro, su 677 richieste ricevute. (…) [Source]

E quanto è avvenuto in Italia è successo anche negli altri stati dell’Unione.

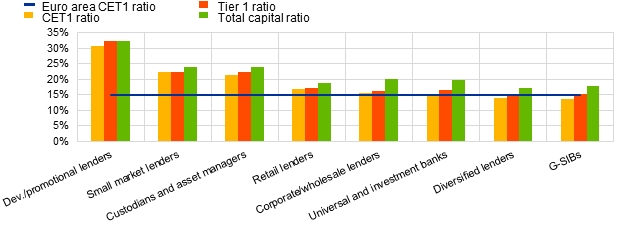

E’ stato necessario “allargare le maglie” con una serie di deroghe (altrimenti il Cet1 tornava ad essere fuori dai parametri). Allo stesso tempo la stessa BCE ha frenato i pagamenti dei dividendi ed inchiodato i buyback. E ancora la BCE, ha varato un piano di aste di Tltro a tassi negativi, una valanga di liquidità sul sistema.

Tutti uniti contro la crisi.

La spada di Damocle sulle banche

La domanda ce la siamo già posta ma ora dobbiamo riproporla perché la stessa BCE è stata esplicita esplicita. Questa fase di “straordinarietà” può essere “per sempre”?

La risposta è banale ma forse non per tutti. Infatti è ovvio che NON può essere per sempre.

Tanto per cominciare è palese che, grazie al sostegno fiscale, molte aziende hanno avuto un salvagente nel mare in burrasca. Ma poi il salvagente si è esaurito e quindi adesso arrivano i problemi, in mancanza di una crescita virtuosa (che in Italia non vediamo da non so quanti decenni) dove le imprese possono rientrare dai debiti e ripartire a pieno regime.

Inoltre, nota tecnica non di poco conto. Forse voi non sapete che c’è una norma che obbliga le banche ad azzerare in tre anni i crediti a rischio non garantiti (sia Npl che Utp) e in 7-9 anni di quelli con garanzie reali.

In un mondo “normale “ è una regola secondo me condivisibile perché rende realistica la possibilità di poter considerare solvibile un debito. Ma nel mondo Covid-19, significa obbligare le banche ad un sacrificio violentissimo che si ripercuote, ed è questo il nocciolo della questione, NON solo sul loro bilancio ma sul sistema stesso.

Se infatti le banche si trovano costrette a fare pulizia, la conseguenza può essere solo un crollo verticale della concessione del credito.

Capite perfettamente che in queste condizioni, la BCE puà fare tuto il QE che volete, può far partire nuovi TLTRO ma il tutto avverrà SENZA efficacia.

DOMANDA: se voi foste una banca, e una piccola azienda vi chiede un nuovo credito in una fase di palese difficoltà ciclica ed economica, voi glielo concedereste serenamente sapendo che potrebbero rischiare di perderli tutti in tre anni se l’azienda finirà anche solo in crisi temporanea?

Ma attenzione. La cosa curiosa è che tutto questo sta venendo fuori proprio quando arrivano dati completamente contradditori.

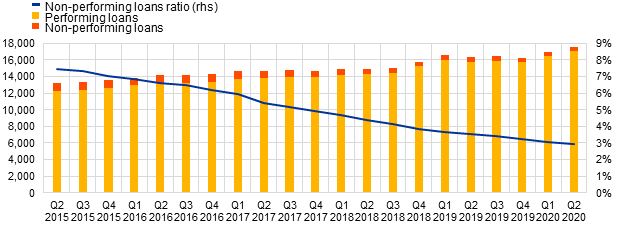

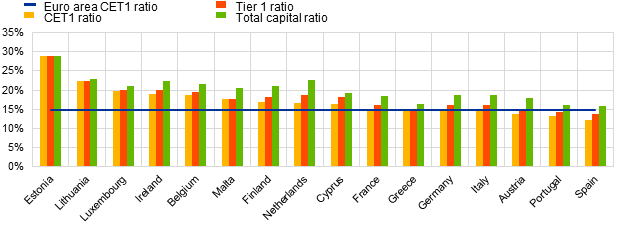

(Il Sole 24 Ore Radiocor Plus) – Roma, 06 ott – Lo stato di salute delle banche dell’eurozona migliora nel secondo trimestre dell’anno che non risente ancora dell’effetto pandemia secondo le statistiche di vigilanza diffuse dalla Bce. In particolare il rapporto tra i crediti deteriorati e il totale dei crediti, npl ratio, delle banche significative (quelle vigilate direttamente da Francoforte) scende al 2,94% che e’ il minimo da quando sono pubblicate le statistiche aggregate dell’eurozona, ossia dal 2015. L’Italia con un npl ratio sopra al 5% e’ ancora sopra la media, al quarto posto della non invidiabile classifica aperta dalla Grecia con un npl ratio del 30,3% e chiusa dal Lussemburgo con un infinitesimale 0,7 per cento. (…)

La realtà quindi è decisamente distorta e la Bce mete giustamente le mani avanti. Chi si illudeva che bastasse la politica fiscale e monetaria a sanare tutto deve risvegliarsi.

Come sempre c’è solo una cosa che può esser risolutiva: la RIPRESA o la CRESCITA economica. Tutto il resto si chiama illusione.

CHART from ECB

Un monito per alcuni paesi e sopratutto uno quadro che rischia di deteriorarsi in modo violento. Nei grafici sottostanti potrete vedere un sistema bancario che è sicuramente migliorato grazie alla meticolosa pulizia dei bilanci ed ai nuovi e più restrittivi parametri BCE. Malgrado questo, ancora molti paesi si possono definire “non in linea”. Ma se questa è stata la “Fase 1”, che succederà in quella che io ho definito “Fase 2”? Matematico aspettarsi in ogni dove violenti peggioramenti di indicatori e ratio. E chi era già debole, ne subirà le conseguenze.

Clicca QUI per vedere l’elenco dei post della saga #TheBigCrisis

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia.

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Caro Pistarr, credo di conoscere bene la problematica illustrata nel post da Danilo, visto che il mio studio è ormai letteralmente sommerso dalle pratiche giudiziarie di recupero dei NPL. Procedure di recupero che riguardano però cittadini privati e non imprese. Credo che le banche dovrebbero fare quasi tutte il mea culpa sulle modalità di erogazione di mutui, seguite negli anni passati.

Ciò detto, credo che le tue sarcastiche osservazioni finali pecchino, ancora una volta, di europa-centrismo. Ma è così difficile comprendere e rassegnarsi al fatto che, l’Europa e tutto l’Occidente in generale, non è più….e da tempo ormai…..la locomotiva del convoglio dell’economia mondiale ?

Caro Lukas,

Non vedo alcun nesso fra i contenuti del mio commento e la distinzione fra cittadini privati e imprese che distingui sopra

Sul mea culpa che dovrebbero fare le banche a proposito delle modalità di erogazione di credito facile negli anni passati nessuno nutre ormai alcun dubbio

Non capisco nemmeno cosa ci sia nel mio commento che ti fa dire che sono osservazioni che pecchino ?!? di europa-centrismo !?!

Capisco invece l’aggettivo “sarcastico”

In effetti come ho già scritto in un recente commento mi sono dispiaciuto di essere stato qualche volta un pò ” ruvido” ( ho usato proprio quell’aggettivo) in certi commenti a dei Post di Danilo, specificando ( e qui colgo ancora una volta l’occasione per dirlo di nuovo) che non c’e nulla di personale contro di lui e che egli gode di tutta la mia stima per l’impegno e la passione che mette nel suo lavoro qui

Ognuno è libero di esprimersi come vuole, ma ti ricordo che ogni tuo commento settimanale del Lunedi, prima di entrare nello specifico, (da metà in avanti diciamo) fra COT CFTC ect ect contiene SEMPRE , in maniera esplicita o sottilmente velata un richiamo (sarcasticamente sprezzante) a quegli sventurati che da più di un decennio vanno predicando correzioni che non arrivano mai

la situazione delle banche europee è, come scrive giustamente Danilo, piuttosto caotica proprio per effetto delle disposizioni in vigore emesse dalla BCE sui crediti deteriorati……. ma se esaminiamo l’andamento dell’ Eurostoxx Bank ( molto influenzato dalle banche italiane, spagnole e tedesche) troviamo che negli ultimi 10 giorni c’è stato un significativo recupero superiore al 10%. Molto hanno influenzato le voci di possibili accorpamenti (in Spagna Bankia e Caixabank hanno annunciato la joint-venture) e anche in Italia e Germania circolano voci di altre joints. D’altra parte i prezzi dei vari istituti non mi sembrano affatto comparabili a quelli che erano solo qualche mese fa (a febbraio 2020 l’Eurostoxx Bank era il doppio del valore attuale) che potrebbero giustificare teoricamente un ulteriore recupero…….

paolo41,

Pienamente d’accordo Paolo,

oltre alle voci di possibili accorpamenti e altre joints che citi tu, i prezzi di alcuni Istituti, che esprimono per certuni un livello di P/BV pari a 0,20 e cosi pure per un primario titolo assicurativo possono giustificare un ulteriore recupero

D’altronde, se si pensa che i titoli Value possano diventare oggetto di una più che logica rotazione non penso che il livello di P/BV possa ulteriormente scendere ( perché in questo caso allora stanno fallendo)

Le banche in italia non fanno più le banche da tempo, continuano a diminuire i prestiti alle imprese e campano lucrando sul differenziale di tasso fra cui si approvigionano alla BCE e i titoli di stato.

https://www.statista.com/statistics/618748/stock-of-bank-loans-to-firms-italy/

Una delle tante meraviglie dell’Unione Europea.

Per adesso continueremo a svendere i crediti dettoriorati come fatto finora, poi quando saremo sotto controllo esterno passeremo all’unione bancaria con creazione di bad bank europea dove faranno confluire tutte le porcate che hanno in pancia Deutsche Bank e compagnia e la BCE monetizzera tutto.

Come al solito cornuti e maziati.

Saluti a tutti.

Pistarr….europa-centrismo ? ti dirò…..personalmente sono anni che io la mattina la prima cosa che guardo sono gli indici azionari asiatici….se questi sono in verde gli altri seguiranno….

Quanto ai crediti deteriorati mi riferivo agli incarichi che mi vengono affidati dal Tribunale, che riguardano tutti mutui non onorati da cittadini privati……e non crediti verso imprese. Da questa mia esperienza professionale, che dura ormai da oltre un decennio, ho desunto la convinzione che negli affidamenti concessi negli ultimi 20 anni sia state fatte delle vere e proprie PORCHERIE. Ma nessuno vuole veramente indagare e scoperchiare questa pentola. Io non mi meraviglio di banche quotate a 0,20 di book value……è molto probabile infatti che il patrimonio delle stesse non sia affatto quello che appare. Pensa che oggi le banche svendono i propri crediti incagliati a prezzi veramente di saldo.

Quanto, infine, alle mie ricorrenti considerazioni sugli SVENTURATI RIBASSISTI, non trattasi di un mio personale accanimento, bensì una semplice constatazione di fatto…..che non può essere smentita o messa in dubbio.

Lukas….nessuno può smentirlo o metterlo in dubbio

però se appare sempre settimanalmente, in forma specifica o chiaramente sotto intesa è POCO ELEGANTE……

e non essendo funzionale alle tesi che poi sostieni da metà post in avanti, quando ti addentri nelle tue analisi specifiche su COT, CFTC ect.ect non può che assumere la veste che ho indicato….

Prova a pensare,…..

Quando ti feci notare che nell’anno 2019 con le borse a +30% tu avevi performance inspiegabilmente negativa, subito , un pò piccato hai prontamente snocciolato dati che

spiegavano che davano veste alla cosa come un semplice incidente di percorso decennale costellato da rimanenti annate di grandi successi

Chi ha avuto meno successo di te non merita sentirselo rinfacciare così spesso

,

Danilo si chiede, in grassetto, ” Questa fase di “straordinarietà” può essere “per sempre”?

Sono settimane, mesi, trimestri che negli innumerevoli e quotidiani post egli la ripropone,

direttamente o chiaramente sottintesa… e ancora una volta il testo del post contiene già la semplice risposta,,,, anzi, più di una in questo caso:

” La realtà quindi è decisamente distorta”… (per i massicci interventi delle Banche Centrali)

” TUTTI UNITI CONTRO LA CRISI ”

Il suggerimento invece su come superare questa criticità specifica illustrata dal post, è contenuto nella constatazione,,,,” E’ stato necessario “allargare le maglie” con una serie di deroghe”

Ecco la soluzione al problema che Danilo ripropone : ” Forse voi non sapete che c’è una norma che obbliga le banche ad azzerare in tre anni i crediti a rischio non garantiti (sia Npl che Utp) e in 7-9 anni di quelli con garanzie reali.

Basterà azzerare i crediti a rischio non garantiti non più in 3 ma in 7 anni

e quelli con garanzie reali non più in 7/9 anni ma in 15 anni

Tutto questo senza spendere un euro e in piena osservanza della missione ” TUTTI UNITI CONTRO LA CRISI

In un mondo finanziario, riconosciuto così distorto, dove bastano solo voci, o tweet illustri (riguardo a nuovi stimoli) a fare si che ogni singola correzione appaia sempre più minuscola e di infinitesima durata, perché le borse tornano su come turaccioli al minimo stormir di ” una nuova serie di stimoli”, questi MONITI ALLA CONSAPEVOLEZZA ( che pure io condivido, ma a dosi limitate ) sembrano proprio parole al vento soprattutto alle orecchie di chi considera questi avvertimenti come ennesimi gridi di allarme di questo ultimo decennio,… i quali paiono non essere proprio pochi se nel frattempo i mercati nel periodo considerato hanno continuato imperterriti a salire..