in caricamento ...

BANCHE: alert sui crediti e NPL. Effetti post Covid-19 in arrivo

Il mondo ha reagito in modo deciso e coeso alla problematica Covid-19.

Le banche centrali di tutto il globo, i governi e le varie istituzioni hanno cercato di mettere sul piatto la “loro” soluzione. Una cura omeopatica (ma molto cospicua) con un elemento attivo che si chiama liquidità, sotto diverse forme.

Sperando che poi anche in campo medico arrivino degli importanti segnali risolutivi (e molto meno omeopatici), occorre andare a vedere quali sono gli effetti della malattia sul tessuto economico globale. E se fino adesso si è vissuto di speranze e di buoni propositi, ci pensano le trimestrali a farci capire come nella realtà la salute dell’economia è cambiata. E non è sufficiente una cura omeopatica per risolvere i problemi, soprattutto se poi questa cura ha anche degli effetti collaterali che al momento non sono considerati.

Prima però voglio fare una provocazione forse un po’ populistica ma efficace. Visto che era così facile far volare borse e mercati con una doccia di liquidità, per il benessere comune, perché non è stato fatto prima in modo così massiccio?

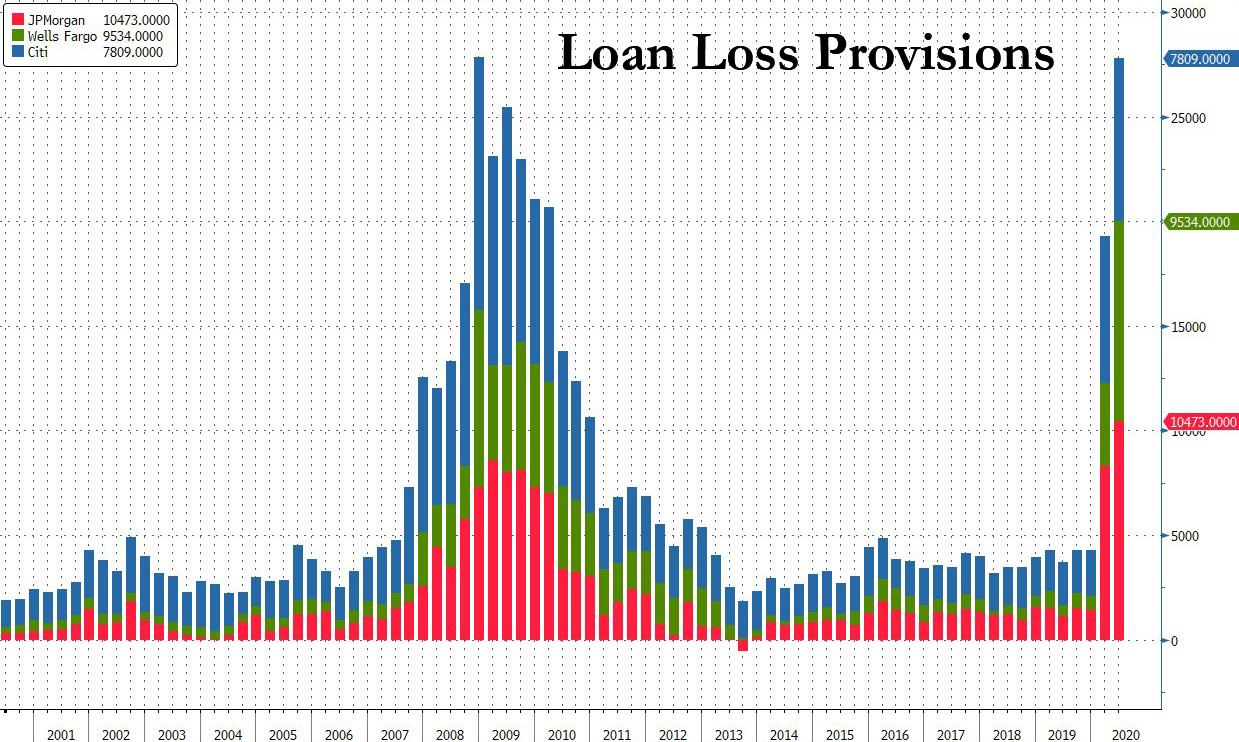

Mentre voi ragionate sulla stupidità di questa domanda, andiamo al dunque. Tanto per cominciare uno sguardo a questo grafico.

JPMorgan, Citigroup e Wells Fargo (per ora abbiamo news solo su queste tre, per le altre lo scopriremo nei prossimi giorni e quindi la cifra è destinata a gonfiarsi inesorabilmente) hanno accantonato quasi $ 28 miliardi per crediti inesigibili previsti nei prossimi mesi. Oltre il fatidico massimo del 2008.

Questo non è casuale, visto che anche come visto nei grafici CITATI QUI, Covid-19 soprattutto negli USA è ben presente. E potrebbe fare ulteriori gravosi danni (un esempio, il nuovo LockDown in California è così ininfluente?)

Nel primo semestre più di 3.600 società hanno portato i libri in tribunale per avviare le procedure di amministrazione controllata previste dal Chapter 11 (Source Epiq) . Nel solo mese di giugno le società insolventi sono state oltre 600, con un incremento del 43% rispetto allo stesso periodo dell’anno prima.

E tutti sono concordi sul fatto che la seconda parte del 2020 sarà decisamente peggio.

(…) «Siamo ancora nel mezzo della crisi negli Stati Uniti. Il Covid-19 è ancora in grado di sorprenderci», ha detto James Bullard presidente della Federal Reserve di St Louis. «La pandemia porterà a migliaia di fallimenti nella Corporate America, fallimenti capaci di generare una nuova crisi finanziaria», ha affermato Bullard. Nonostante gli sforzi della banca centrale per sostenere i mercati di capitali e l’economia reale. Lo stesso governatore della Fed Jerome Powell ha ammesso che senza un superamento dell’emergenza sanitaria il futuro dell’economia americana resta «molto incerto». (…) [Source]

In televisione avrete sentito di Brooks Brothers (appartenente tra l’altro al buon Del Vecchio), NPC International, Pizza Hut e Wendy’s. E poi le energetiche Cheasepeake Energy, Diamond Offshore, Ultra Petroleum e Whiting Petroleum (la crisi petrolifera ha aggiunto ulteriore benzina all’incendio). E poi ovviamente Hertz, più tutte quelle chiusure parziali di filiali, affiliati, ecc, che creerà per forza disoccupazione, ulteriori fallimenti e disagio economico. Tutto questo è stato poi amplificato dallo stesso “mood” delle banche centrali che hanno incentivato il credito comprimendo verso il basso tassi e spread. E quindi le stesse aziende hanno colto la palla al balzo aumentando la leva finanziaria, spendendo per fare acquisizioni, buyback, investimenti e anche distribuire dividendi (…) . Ora però arriva il tornaconto. MA il sistema non pensava che un giorno potesse arrivare la resa dei conti? Chissà… Intanto il FMI parla di un altro record storico.

(…) Alla fine dell’anno il debito pubblico dei Paesi a economia avanzata supererà il 120% del Pil. Il dato, contenuto nelle ultime previsioni del Fondo monetario internazionale, a un lettore italiano potrà dire poco. Perché da noi negli ultimi otto anni il 120% ha rappresentato al massimo una promessa irraggiungibile scritta nei tanti Def che ogni anno fissavano obiettivi di medio termine mai raggiunti. Nella media dei Paesi sviluppati, però, significa un balzo di oltre 20 punti rispetto all’anno scorso; e significa soprattutto toccare il livello più alto mai registrato nella storia superando il record storico raggiunto nel 1946, fra l’Europa che avviava la ricostruzione dalle macerie di sei anni di guerra e gli Stati Uniti che finanziavano massicci programmi di aiuto dopo gli anni delle spese militari senza freni. (…) [Source]

Finora ho detto qualcosa di sbagliato? Credo di no.

E quanto sto scrivendo è ben noto anche ai giudici del mercato, le agenzie di rating che stanno iniziando a guardarsi intorno, proprio per evitare di essere sempre “in ritardo”.

(…)We expect the Asia-Pacific economy will contract 1.3% in 2020, and then rebound to 6.9% growth in 2021 (see chart 1). This contrasts sharply with our prior assumption (set before the outbreak) of 4.7% growth in 2020, and 4.8% growth in 2021. While we expect GDP trends to revert to pre-COVID levels by the end of 2023, we believe the outbreak will have permanently reduced the region’s economy by 2%-3%. In our view, risks to banks are more balanced as COVID infection curves flatten, but that the risks will remain prominent at least for the next one year as consumers spend less. (…) [Source S&P]

Qui ovviamente si parla di Asia, l’area che forse meglio ha reagito economicamente alla Crisi ma non ne è rimasta immune senza dimenticare che in qualche stato la situazione dal punto di vista sanitario resta drammatica, vedi INDIA. Ma è un discorso valido in tutto il mondo, anche ovviamente in Italia.

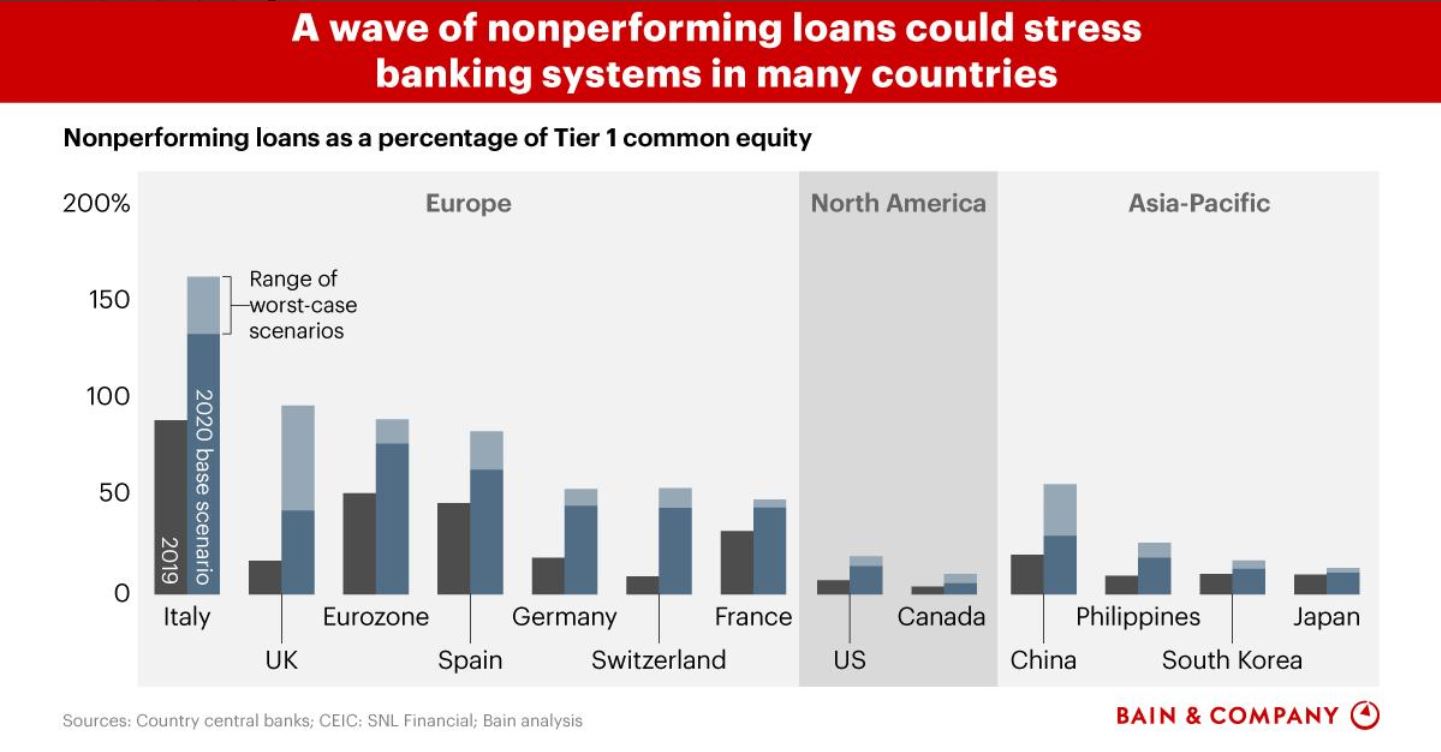

NPL (non performing loans) nel 2020

Se quindi il settore bancario va in difficoltà, se il numero di default aumenta a nuovi record, se molte aziende si devono ridimensionare per gli effetti di una crisi che ha beneficiato della liquidità di breve per tamponare la falla ma non ha risolto effetti strutturali che progressivamente verranno fuori, resta sempre un forte odore di INCOERENZA quando si guarda a questo grafico.

Negli scorsi 6 anni, valori azionari del FAAMG volato a 5x, utili relativi 2x.

Visto che poi alla fine il peso di queste società è assolutamente determinante per l’andamento delle borse, continuo a chiedermi se certe previsioni e certe aspettative saranno soddisfatte. Anche se come detto, TINA veglia su di noi…

Clicca QUI per vedere l’elenco dei post della saga #TheBigCrisis

STAY TUNED!

Ho ragionato sulla stupidità della tua domanda, come suggerivi, …. e poi ti confermo che quello che chiedi qualche riga più sotto (dopo le slide che hai prodotto) e cioè “Finora ho detto qualcosa di sbagliato? Credo di no. ” (ti sei fatto una domanda, ti sei dato una risposta) mi trova d’accordo, cioè le tue argomentazioni sono analiticamente corrette e riccamente argomentate.

Passiamo alla stupidità della tua domanda: ” Visto che era così facile far volare borse e mercati con una doccia di liquidità, per il benessere comune, perché non è stato fatto prima in modo così massiccio? ”

Penso che non è stato fatto prima perchè le borse andavano già bene per conto loro, basta pensare allo straordinario 2019 + i primi 50 giorni di calendario del 2020…. nessuno è tanto pazzo da sprecare preziose munizioni se la situazione non lo richiede……

Per quanto riguarda i recenti accantonamenti delle tre BANKS USA, non penso che i rispettivi CdA delle stesse li abbiano decisi ieri o l’altro ieri ma da settimane se non mesi (se non hanno fatto così allora sono loro il branco di stupidi)….. nonostante questo, e nonostante quello che presto sulla stessa falsariga presenteranno le altre Corporate il mercato ha fatto quello che ha fatto (lo hai illustrato tu stesso in un tuo recente post citando le performance di Dow Jones-SP500- NASDAQ 2° trim 2020

e qui anche un profano sarebbe in grado di dire… “certo i mercati guardano avanti e anticipano la tendenza…….

Anche se, se questo fosse vero sempre, i mercati avrebbero dovuto “anticipare” nel secondo semestre 2019 il rosario/sequela ti timori che si possono sintetizzare cosi : “Siamo quasi in recessione, siamo ai titoli di coda del ciclo ultra decennale partito nel 2009…..sai quante analisi (ANCHE LE TUE) giravano su questo tono…… invece? nulla di fatto, nessun anticipo, poi il Covid ha causato quel che sappiamo ma è stato un evento ESOGENO ai ragionamenti della mia riga precedente….

Ma allora che succede? Succede che:

a) Appena le borse scendono, le banche centrali annunciano nuovi stimoli

b) Appena le borse scendono, Trump Twitta

c) Appena le borse scendono circolano voci insistenti e positive sul Vaccino

In queste ore è il fattore C) quello gettonato

Inoltre, tu stesso in risposta ad un mio recente commento hai ammesso che il mare di liquidità immesso, essendo ultra gigantesco non poteva essere “speso” in Equity se non in minima parte e quindi è andato a gonfiare i bond “tieni conto di quanto denaro è stato “creato” in questi mesi, mica potrà essere investito tutto sull’equity! E’ una questione di dimensione di mercato che viene alimentato da nuova liquidità.” (danilo Dixit)

Perciò è ipotizzabile che molto Smart Money sia finito in panchina , e scalpita di entrare sull’equity alla minima e risibile correzione, rendendola minuscola e soprattutto di brevissima durata

Perciò molto corretto quel che affermi, peccato che ci siano altri elementi fortissimi che distorcono la realtà

Quanto sopra affermo, potrebbe farmi apparire un ottimista/rialzista ad oltranza, alla Lukas insomma (ciao Lukas) e invece no, sono pienamente consapevole della pericolosità dei livelli raggiunti e cosi tanto in fretta…..

Lascio una domanda da un milione di dollari, che ritengo molto più importante di tutti i ragionamenti fatti finora…

Parlando dei recenti , enormi. giganteschi stimoli monetari messi in campo dalle Banche Centrali, molti pensano si stia esagerando, MA QUANTO di questi percentualmente sono andati a coprire e copriranno i buchi produttivi e gli effetti economici dovuti al Covid e QUANTO invece E’ ECCEDENZA che andrà o è già andata a scaricarsi in folli operazioni speculative? (qui si che ci sono future implicazioni negative)

Non per niente ho detto che è una domanda da un miilone di dollari, perchè chi riuscirà ad approssimare meglio (centrare la risposta esatta è impossibile) farà sicuramente le scelte migliori nel medio-lungo termine