in caricamento ...

IL MONDO PARALLELO: economia, finanza, banche USA ed Europee nel mirino

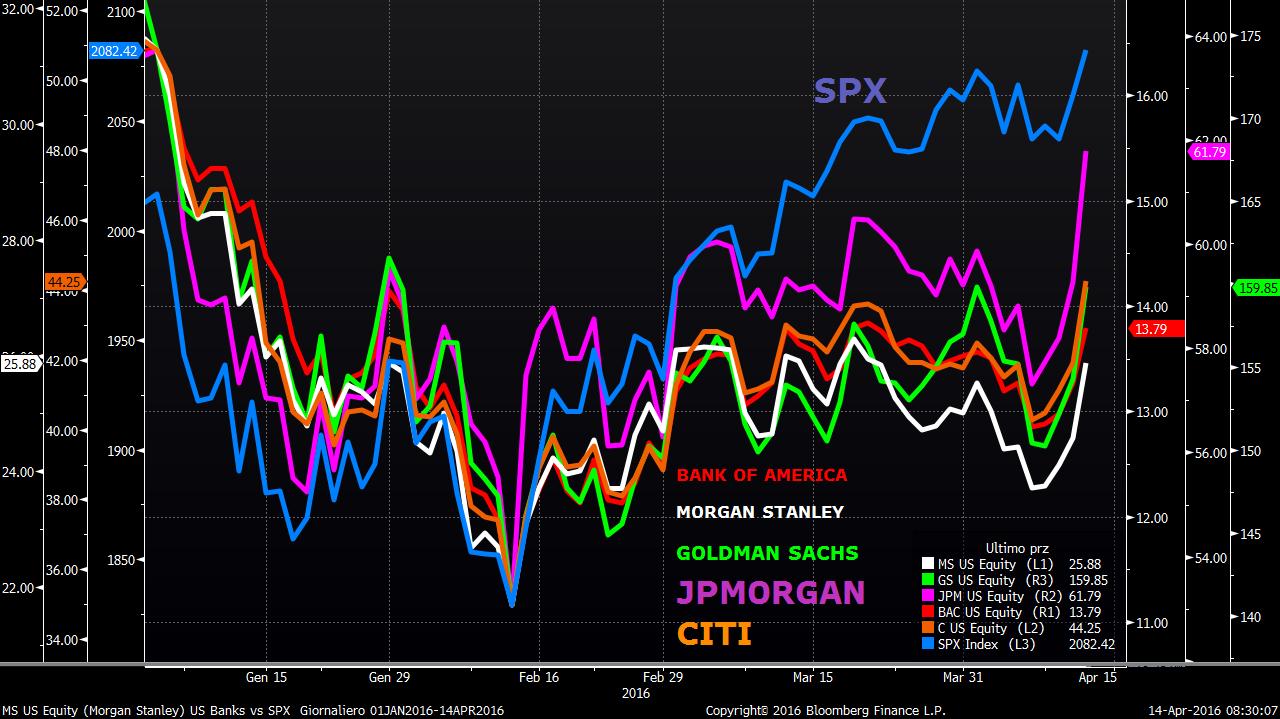

E che problema c’è? La borsa USA rompe livelli di resistenza importanti e si dirige verso i vecchi massimi storici. In modo impavido e quasi sfrontato. Poco importa se il quadro degli utili societari è quantomeno preoccupante.

Il grafico degli utili previsti per il primo trimestre del 2016 ci riporta un -10%. Se vi sembra poco. Ma il mercato non se ne preoccupa. Il grafico che vi riporto è veramente incredibile. E’ dal 2011 che non si fa che registrare utili operativi in diminuzione. Ma grazie ad operazioni di finanza straordinaria si è sempre fatto moltissimo per tenere in tensione i profitti.

Il FMI denuncia diversi rischi sistemici? Il mercato non li prezza, grazie al sentiment positivo e all’atteggiamento propositivo delle banche centrali. Ma questo non ci sorprende.

Stupisce invece che 5 banche USA decisamente “big” falliscono gli stress test fatti dalla FED. Come dice The Guardian, US banks not prepared for another financial crisis

Federal Reserve and FDIC reject ‘living wills’ of Wells Fargo, Bank of America and three others that don’t meet requirements to avoid another bailout. Some of the US’s biggest banks still lack a proper plan for bankruptcy, in the event of another major financial crisis, US regulators said on Wednesday. (…) But after reviewing the plans of five institutions – JP Morgan Chase, Wells Fargo, Bank of America, Bank of New York Mellon and State Street Corp – the Federal Reserve and the Federal Deposit Insurance Corp (FDIC) have determined that the banks have yet to meet that requirement.

E le banche USA festeggiano in borsa.

Il sistema finanziario è fragile, il sistema economico è fragile, il sistema bancario è fragile, ma non importa.

Parliamo di banche fragili? E allora come non ricordare anche il colosso di Rodi tra le banche europee, ovvero Deutsche Bank!

La crisi di Deutsche Bank a inizio febbraio, ha ricordato a tutti dove si annidano i veri rischi sistemici. L’annuncio delle perdite e delle svalutazioni lanciato dalla banca ha terrorizzato i mercati, portando alla luce una realtà ben diversa da quella raccontata da Schauble. Deutsche, come un super-hedge fund, ha emesso derivati per 75mila miliardi di euro, 20 volte il Pil tedesco, e nel suo bilancio attuale pesano 32 miliardi di euro di derivati ad alto rischio e un’altissima leva finanziaria: fatti due conti, anche un calo del 4% del valore degli attivi potrebbe azzerare il capitale del colosso tedesco.

Avete letto bene. AZZERARE! Ma per chi segue questo blog, credo di non aver detto nulla di nuovo. Ma andiamo avanti…

Da anni tiene a bilancio ingenti quantità di titoli tossici classificati di livello 3. Ossia strumenti finanziari a cui non si riesce a dare un prezzo perché non trattati sui mercati e non equiparabili ad altri prodotti simili che invece lo sono. A quel punto è la stessa banca a decidere, attraverso dei modelli interni e con ampio margine di discrezionalità, quale valore attribuire a questi titoli. (…) Non tanto dagli attacchi speculativi, quanto piuttosto dal rischio regolatorio: mentre i mercati si preoccupavano dell’Italia, Berlino stava già segretamente lanciando la sua offensiva “diplomatica” per bloccare il varo delle nuove regole sui derivati e sulla leva finanziaria il cui debutto è fissato per il primo gennaio 2018. Dopo lo shock di febbraio, infatti, Deutsche Bank ha subito fatto presente al governo che senza cambiamenti radicali alle nuove regole internazionali sulla riduzione della leva e sul calcolo di valore dei derivati in bilancio, Deutsche Bank rischiava di diventare seriamente una banca ad alto rischio di crisi, come del resto già indicava il valore altissimo dei suoi credit default swap.

Leggete bene, DB lotta per CAMBIARE le REGOLE. Per DOMINARE sulla politica. Altro che preoccuparsi di Atlante, dell’Italia e di quanto potrebbe figurare come aiuto di Stato!

Il nodo, in sintesi, era questo: bloccare il tentativo dei regolatori di imporre alle banche la copertura totale dei derivati in bilancio, così da consentire alle banche tedesche – le più esposte ai derivati – di proseguire con il proprio sistema di calcolo che include invece la quota o il margine in contanti che viene versato dai clienti a copertura parziale del rischio.

E immaginate che cosa è successo?

L’esito della moral suasion tedesca sui regulator internazionali è stato veloce e straordinario: dopo due anni di discussioni che avevano portato alla decisione di imporre nel 2018 a tutte le banche europee lo stesso sistema di calcolo dei derivati (senza cioè l’aiuto della quota di copertura), il Comitato di Basilea ha annunciato lunedì scorso il dietro-front. Ora l’orientamento è quello di permettere a tutti di fare come Deutsche Bank, scalando i margini dal bilancio e adottando persino il suo sistema di calcolo della leva. L’annuncio formale della svolta avverrà a breve, ma la non c’è dubbio che l’offensiva tedesca abbia cambiato in corsa le regole del gioco. Che dire? Mercato Unico, regole uniche: quello che fa bene a Berlino fa bene all’Europa. Rischi sistemici compresi. (Sole24Ore)

Signori, rendetevi solo conto in quale truffa pazzesca siamo capitati. Per carità, durerà ancora e ci mancherebbe. Ma è palese un dato di fatto. Il mondo della finanza, sia in USA che in Europa, è tenuto in piedi con lo sputo grazie ad escamotages. Il “too big to fail” è quanto mai di attualità e non si sa fino a quando ce lo potremo permettere. Stiamo vivendo in un mondo parallelo dove si lavora duro sulla fiducia, nascondendo la realtà dei fatti. O forse hanno drogato non solo i mercati ma anche gli investitori/risparmiatori?

Riproduzione riservata

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se non ce l’hai o se non ti fidi più di lui,contattami via email (intermarketandmore@gmail.com). NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

bravo Danilo !!!!! bel post, chiaro e netto. Aggiungo che anche nel campo dell’economia reale la situazione mondiale è estremamente critica. Le conseguenze che si possono trarre sono un potenziale esplosivo !!!!!

non ci resta che … piangere… Si fanno le leggi ad impresam che si permetterà che tutto vada bene, per loro,… ma poi, cosa resterà??? Anch’io sono nauseato, profondamente nauseato e stanco

si, non ci resta che piangere visto che …I ministri finanziari Ue discuteranno nel vertice della settimana prossima cinque diverse opzioni per ridurre l’esposizione delle banche al debito sovrano.

Lo riferiscono a Reuters fonti ufficiale Ue, sottolineando che sul tavolo ci saranno ipotesi come l’imposizione di tetti massimi o disincentivi finanziari al possesso di titoli di Stato, attualmente considerati come asset privi di rischio e quindi esenti dai limiti imposti ad esempio sul debito di aziende o famiglie.

Una delle opzioni è quella di limitare l’esposizione delle banche a un singolo emittente sovrano, ha spiegato una delle fonti. Un’altra è introdurre una ponderazione non nulla per il rischio legato all’esposizione sovrana, ma è sul tavolo anche la proposta di imporre una combinazione dei due elementi.

Corruzione? Lobby? Terrorismo “TBTF”?

Non importa, è made in Germany, quindi va bene. E dobbiamo prendere esempio, quindi da domani tutti a emettere derivati e a vendere i junk govies.

VOILA’…solita tiritera. Consapevolezza innanzitutto anche se io sono profondamente nauseato.