in caricamento ...

Tasso Inflazione, occupazione e debito. La cura della FED farà scuola

Rieccomi qui dopo un travagliato periodo di ferie.

Se guardiamo i mercati possiamo dire che, in fin dei conti, nulla è cambiato, o forse poco è cambiato. Borse che vanno oltre ai massimi, banche centrali sempre “sul pezzo”. Eccome se sono sul pezzo. Per esempio prendiamo la FED. Oggi è in assoluto il più grande investitore al mondo. Fonte Bloomberg, oggi ha in portafoglio la bellezza di 22.913 tipi di asset differenti in portafoglio. Insomma, un minestrone impressionante composto da una miriade (ma che dico un miriade, molto di più!) di titoli differenti.

The Fed now owns a total of 22,913 different securities according to Bloomberg. It is the world’s biggest investor pic.twitter.com/xTB1lkudLg

— zerohedge (@zerohedge) August 30, 2020

Questo la dice lunga sull’interventismo di Jerome Powell che si è poi confermato anche a Jackson Hole. Ormai saprete tutto di quanto detto dal presidente della FED.

La Federal Reserve, la banca centrale degli Stati Uniti, ha approvato all’unanimità una nuova strategia che chiuderà una fase durata più di trent’anni, in cui i tassi di interesse sono stati alzati preventivamente ogni volta che la banca centrale valutava che fosse necessario evitare un aumento dell’inflazione. (…) Con la nuova strategia annunciata da Powell, la banca centrale accetterà una crescita dell’inflazione più alta che in passato allo scopo di tendere alla piena occupazione. (…) L’effetto pratico più immediato è che potrebbe passare ora molto tempo prima che la Federal Reserve decida di aumentare i tassi di interesse, che sono ormai da anni ai minimi storici. (…) [Source]

Prendendo queste poche frasi, credo ci sia in realtà una quantità di informazioni mica da ridere. Il cambiamento di “mood” è di per se rivoluzionario, e non può che confermare, tanto per cominciare la tendenza che abbiamo più volte confermato, ovvero quelli di tassi a livelli minimi per un periodo di tempo molto superiore a quanto si pensava. Anche perché con la mole di debito presente, un aumento dei tassi sarebbe deleterio. A settembre, la Fed è pronta a fornire indicazioni esplicite, basate sui risultati, su quanto sia necessario progredire verso una minore disoccupazone e un’inflazione più elevata prima che i responsabili della politica monetaria comincino a considerare un’eventuale riduzione degli acquisti mensili di asset e, successivamente, un aumento del tasso della Fed.

In sintesi: cambia nulla ma se arriva un po’ più di inflazione, non spaventiamoci, la FED non interverrà con mosse restrittive e continuerà con la sua logica di TASSO ZERO. E nel breve termine, i catalizzatori economici e di mercato saranno guidati dall’evoluzione del virus e dallo sviluppo di un potenziale vaccino, così come dalle negoziazioni fiscali in corso e dalle elezioni americane. Dal punto di vista pratico, si mettono quindi ulteriori basi a difesa dei cosiddetti “asset rischiosi”, con potenzialità ribassiste per la valuta USA, sopratutto se la BCE non si metterà “in pari” con la FED. Cosa che secondo me non tarderà ad arrivare, anche se dalle nostre parti, parlare di tasso inflazione in aumento è quasi utopia…

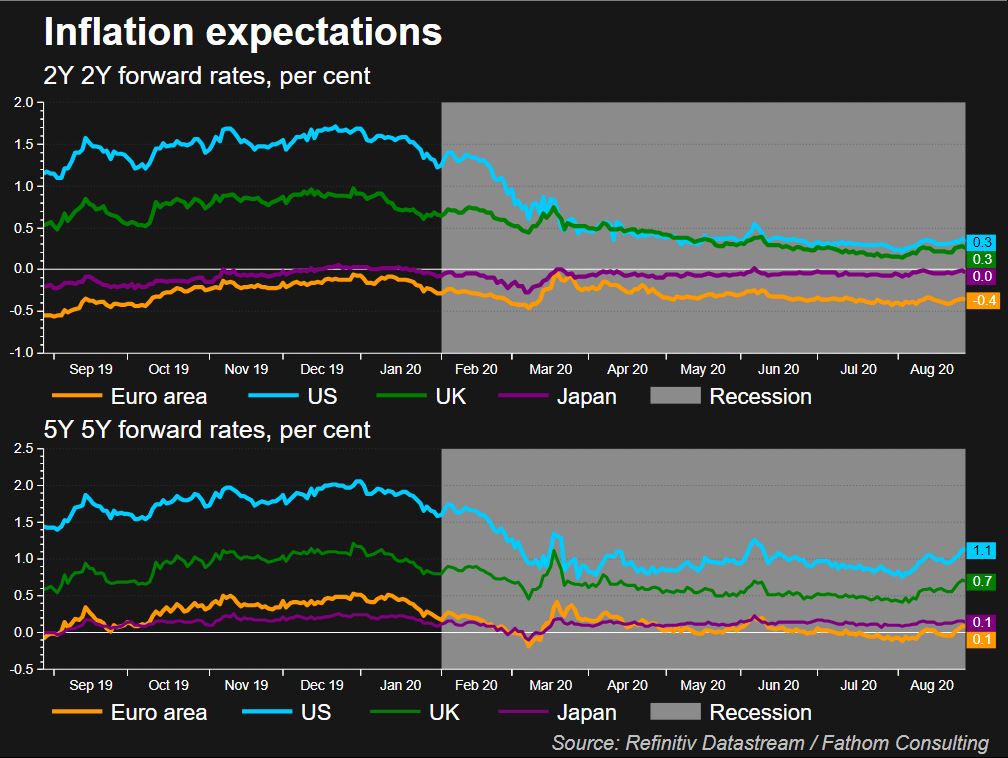

Le parole di Powell hanno smosso le aspettative sull’inflazione, ecco qui i tassi previsionali 2y2y e 5y5y. In realtà poca cosa, se devo essere onesto, ma è un cambiamento di mood non indifferente.

Aspettative inflazione: 2y2y vs 5y5y

Se pensate che la FED sia l’unica che si muoverà su queste coordinate, credo che sarete delusi, in quanto la stessa BCE si troverà costretta ad un analogo comportamento. Sia nel nome della crescita economica, sia dell’occupazione ma, “the last but not the least” soprattutto nel nome del controllo del debito. Per quale motivo? Perché è risaputo che l’inflazione può aiutare nel tenere sotto controllo il debito.

Se ragioniamo come correlazione (inversa) tra occupazione ed inflazione, dobbiamo scomodare la Curva di Phillips. Se tiriamo in ballo anche il debito, la questione di complica. Tanto per cominciare si complica ancora di più se si parla di ITALIA. Dite che non solo l’Italia è oberata dai debiti? Vero, ma ricordiamo di non banalizzare il discorso coi soliti metri di paragone con Giappone e USA. Stiamo parlando di economie molto differenti, con livelli di produttività, innovazione e tassi di crescita ben differenti dai nostri; per quanto altamente indebitate, i loro fondamentali economici sono tali da permetter loro di poter detenere tale debito a costi contenuti. L’Italia è un paese demograficamente morto, con una crescita risibile, un tasso di innovazione risibile, con tante riforme strutturali da dover essere effettuate, con una produttività che ristagna e l’elevato debito esistente drena consistenti risorse (oltre 60 miliardi di euro l’anno). Questi dati lasciano all’investitore maggiori perplessità sulla sostenibilità del debito.

Lasciando da parte questi discorsi già più volte approfonditi, l’unica certezza è che il debito viene eroso dall’inflazione. Quindi, concludendo.

Tassi sempre al lumicino, un po’ di crescita economica, inflazione più alta, debito che cessa di crescere e viene eroso dall’inflazione. Un processo che sarà lento ma per certi versi, potenzialmente sostenibile. Sempre che nel frattempo non succeda qualcosa. Ma questo resta secondo me il progetto che ha in mente Powell. E le altre banche centrali non potranno che seguire a ruota.

Ultima nota: un “mood” più accomodante della FED a 360 gradi va sicuramente a supporto della ripresa economica, ma ricordo (come faccio da settimane) che non può essere considerato come la soluzione a tutti i problemi. Infatti non si può pensare che la politica monetaria da sola abbia la forza per garantire una crescita più robusta e per raggiungere gli obiettivi inflazionistici. Ci vuole un supporto della politica fiscale ed un miglioramento congiunturale che giustifichi in modo concreto questo miglioramento macroeconomico, oltre ad importanti novità dal punto di vista sanitario che, vedrete, arriveranno prima delle elezioni USA.

Intanto l’indice CESI sta sorprendendo in tutto e per tutto. Le previsioni degli analisti sono state surclassate in positivo dai dati macroeconomici. Una rondine farà primavera e avremo veramente una nuova “estate economica”?

STAY TUNED!

–