in caricamento ...

PREMIO AL RISCHIO: tassi reali a livelli record

Prezzare l’effettivo valore aggiunto del fenomeno “Intelligenza artificiale” non è certo agevole e molto probabilmente il mercato sta già scontando (per il breve periodo) molto di più di quanto effettivamente potrebbe portare. Anche perché poi il sistema sta vivendo una evidente fase di rallentamento.

Occorre essere pragmatici. E il mercato lascia correre tutto ma poi riequilibra le cose.

(…) L’aumento dei tassi d’interesse si fa sentire sul credito alle imprese. La frenata riguarda tutta l’Europa, ma è in Italia il picco negativo. Secondo i dati di luglio, elaborati dalla banca d’investimento Jefferies sulla base delle comunicazioni Bce, in Italia i prestiti alle imprese hanno registrato un calo su base annua del 3,7% che, aggiunto al -2,9% di giugno fa dell’Italia il fanalino di coda tra le maggiori economie dell’Eurozona nella graduatoria dei prestiti bancari alle imprese.

La media europea indica una crescita del 2,2% (+3% di giugno) trainata da Germania e Francia. I dati sui prestiti si accompagnano al calo della fiducia delle imprese (in Italia scivolata ad agosto ai minimi dal 2022) e del fatturato (-0,6% nel II trimestre). (…) [IlSole24Ore]

Insomma, parlare di crescita quando c’è credit crunch, diventa complesso. Ma non solo, già nei precedenti post vi ho detto che ci sono tanti elementi che riportano alla prudenza.

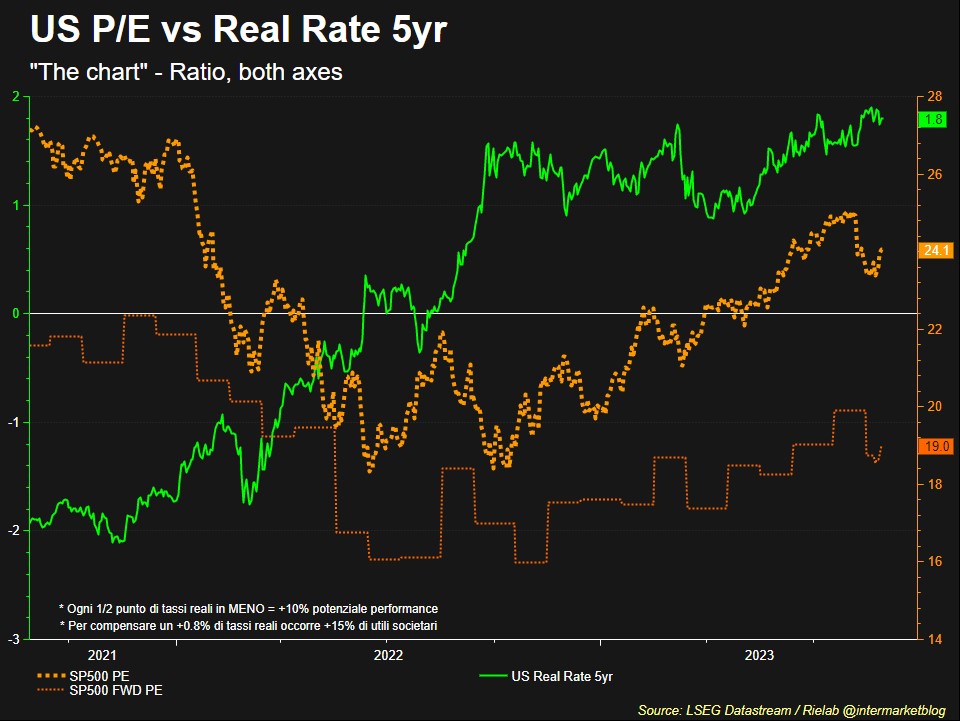

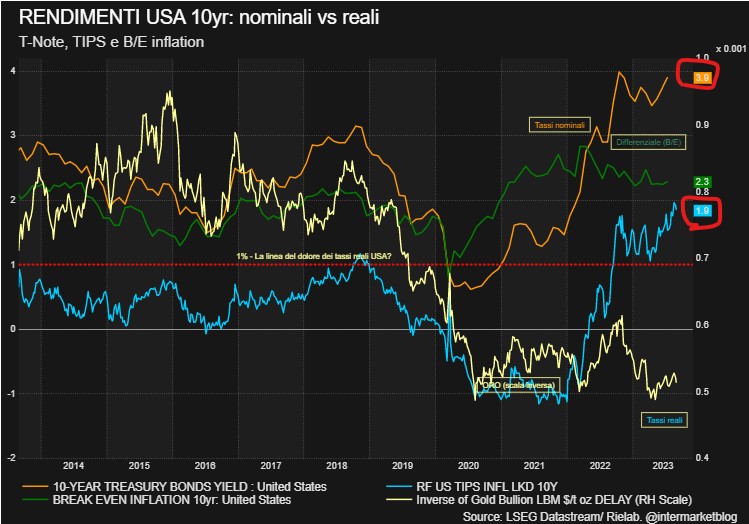

E proprio a questo proposito, il grafico sul tasso reale sui T-note USA a 10 anni è salito sopra il 2,0%, quello a 5 anni è pari a circa l’1,8% il livello più alto dalla crisi finanziaria del 2008. Perché è importante? Il rendimento a 10 anni dei titoli del Tesoro è il tasso di riferimento fondamentale “privo di rischio” che sostiene il modo in cui gli investitori valutano la maggior parte delle classi di attività.

Se gli investitori possono ottenere rendimenti più elevati da un investimento a basso rischio come i titoli del Tesoro, sono meno incentivati ad assumersi un rischio maggiore da investimenti come le azioni. Inoltre, rendimenti più elevati riducono il valore degli utili futuri delle azioni nei modelli di prezzo ampiamente utilizzati. Ciò significa che l’elevato multiplo prezzo/utili medio di una società S&P 500, pari a circa 20, potrebbe non essere sostenibile, dato che i tassi reali dell’1,5%-2,0% sono stati storicamente correlati con rapporti più vicini a 17.

Ora, se guardiamo il P/E dello Spoore vale circa 24 ma soprattutto il forward PE è a circa 19. Livelli complicati da sostenere soprattutto in queste condizioni dove il tasso risk free è molto interessante. Anche perché come è noto, la FED potrebbe tenere i tassi molto più alti e per un periodo più lungo di tempo di quanto si possa pensare.