in caricamento ...

MIND THE GAP: borsa e macroeconomia a confronto

Mancano pochi giorni al referendum costituzionale, e il popolo del web si sta spaccando. Idem per i media, anche finanziari e ed autorevoli, chi a favore (vedi Financial Times) o chi contro (Vedi The Economist).

Nel post dedicato che potete rivedere CLICCANDO QUI, potete leggere un parere di cosa potrebbe succedere sui mercati in caso di vittoria dell’una o dell’altra sponda.

In questo post voglio far finta che il referendum non esista proprio e quindi cercherò di fare un’analisi che esula dal risultato del 4 dicembre, prendendo semplicemente in mano un grafico che mi ha incuriosito.

Parliamo di CESI, Citigroup Economic Surprise Index, un indice creato da Citigroup che va a calcolare lo scostamento tra i dati macroeconomici attesi e gli stessi dati poi effettivamente registrati.

Quando l’indice sale sopra lo 0 e si impenna, in genere è un segnale molto interessante in quanto testimonia un quadro macroeconomico migliore delle attese.

Ovvio, qui si tratta di macroeconomia e NON di finanza. Però la finanza poi tende ad influenzare anche indicatori come certi sentiment che lo stesso CESI prende in considerazione.

Questa è la mia mappa del CESI.

Troverete il Citigroup Economic Surprise Index di:

a) USA in bianco

b) Eurozona in giallo

c) Giappone in azzurro

d) Paesi emergenti in verde

e) Cina in viola

f) G10 in rosso puntinato

CESI World Map

Il tracciato in rosso rappresenta un po’ il grafico dell’economia in generale. Dal quadro potete notare che…le cose in definitiva non vanno poi nemmeno così male. il G10 è ampiamente sopra lo zero ed è a livelli che si sono visti solo a luglio dello scorso anno. Sono i paesi emergenti che continuano a deludere un po’ . Ma guardate l’Eurozona. Spicca imperiosamente con un rally deciso. I dati macroeconomici sono quindi decisamente migliori nell’effettivo rispetto a quello che si prevedeva. Segno che qualcosa sta finalmente cambiando?

Vista l’impennata delle previsioni in ambito inflazione, possiamo dire che sta arrivando la reflazione?

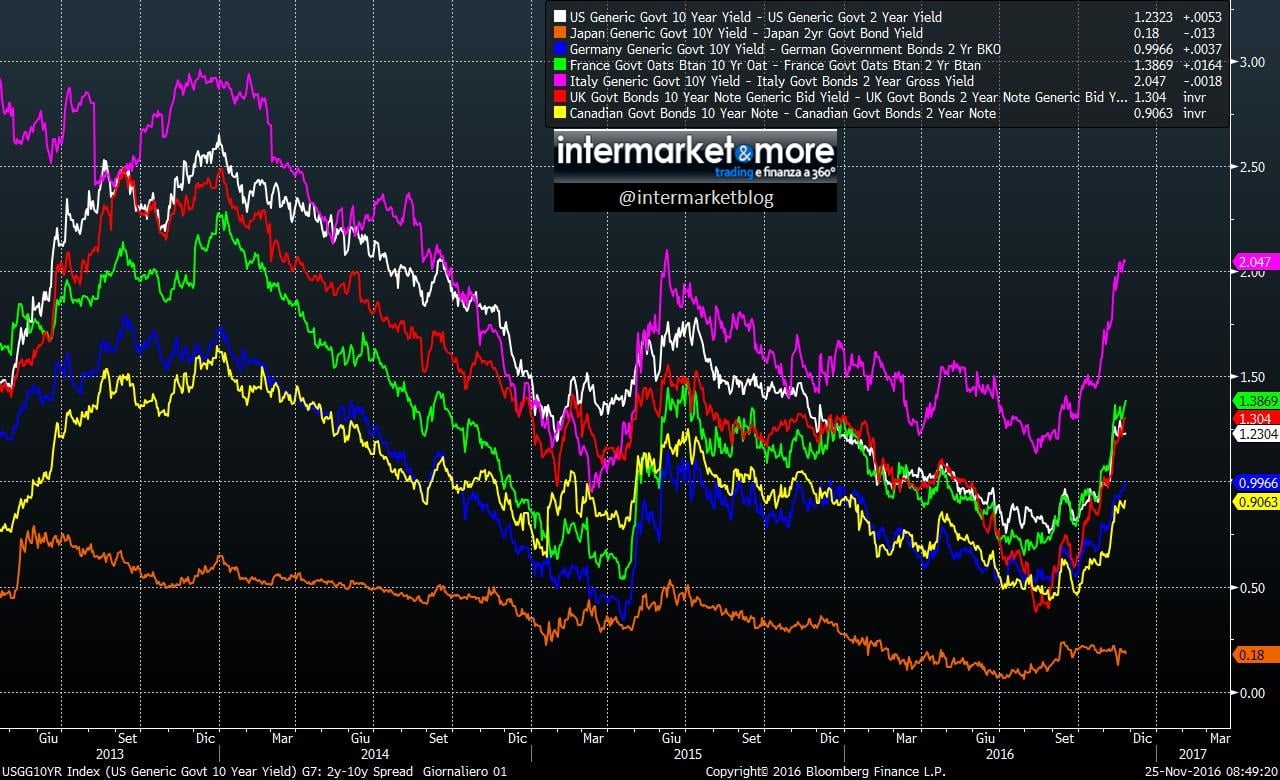

Un altro tassello che incuriosisce non poco è il grafico del differenziale di rendimento 10-2, ovvero la differenza di rendimento dei bond governativi a 10 anni rispetto a quelli a 2.

Un aumento di questo indicatore significa che la curva tende ad impennarsi, elmeneto che ptorebbe anche testimoniare un miglioramento economico.

Potete notare che questo differenziale cresce in ogni dove su scala globale. Segno che il quadro del mondo obbligazionario sta cambiando e che qualcosa si sta muovendo.ù

Differenziale 10yr meno 2yr

L’Italia rappresenta un mondo un po’ a parte, essendo condizionata anche dalle note vicende referendarie. Ma è la tendenza globale ad essere interessante. E anche in questo ambito è visibile, in Eurozona, un chiaro segnale di inversione.

Fin qui tutto fila abbastanza bene a rigor di logica.

C’è però una nota stonata che riguarda sopratutto l’Eurozona.

E come spesso accade, preferisco far vedere (e quindi “certificare”) e non solo spiegare. Guardate il confronto tra CESI Eurozona e grafico Eurostoxx 50.

Grafico CESI Eurozona e Eurostoxx 50

Il gap tra le due voci è veramente notevole e sembra destinato ad allargarsi ulteriormente. In altri termini, il comportamento delle borse europee è incoerente con il CESI. Ci sono fattori che “drogano” l’indice e che, se “curati”, potrebbero dar vita a rally molto interessanti, come è successo ad esempio nel 2013 dove il gap era anche notevole.

Quali siano i fattori che drogano e frenino la borsa europea lo abbiamo detto in più articoli. Chiudo dicendo solo che questo gap non è normale e dovrà prima o poi chiudersi in una o nell’altra direzione, anche se risulterebbe normale una reazione della borsa europea anche decisa al rialzo (visto che non sono sempre pessimista?), fattori esogeni permettendo.

Buon Black friday a tutti.

Riproduzione riservata

STAY TUNED!