in caricamento ...

BCE: Bazooka ancora più potente? Ma lo spazio di manovra è basso

Dopo il meeting di Jackson Hole, torniamo agli incontri meno filosofici e più concreti. Giovedì sarà il turno della BCE: sarà infatti la banca centrale guidata da Mario Draghi ad aprire le danze, e seguiranno poi la BOJ ed infine il 21 settembre la FED.

Se la BOJ ormai è diventata un croupier di un generosissimo casinò, la BCE cerca ancora di avere un po’ di decenza, anche se questa sua mezza verginità rischia di perdersi proprio nei prossimi giorni. Infatti come è noto la BOJ con il suo QQE compra di tutto e di più, diventando quindi protagonista assoluta se non addirittura monopolista del mercato. Basta vedere il peso che ormai ha raggiunto la stessa BOJ nel mercato degli ETF azionari giapponesi.

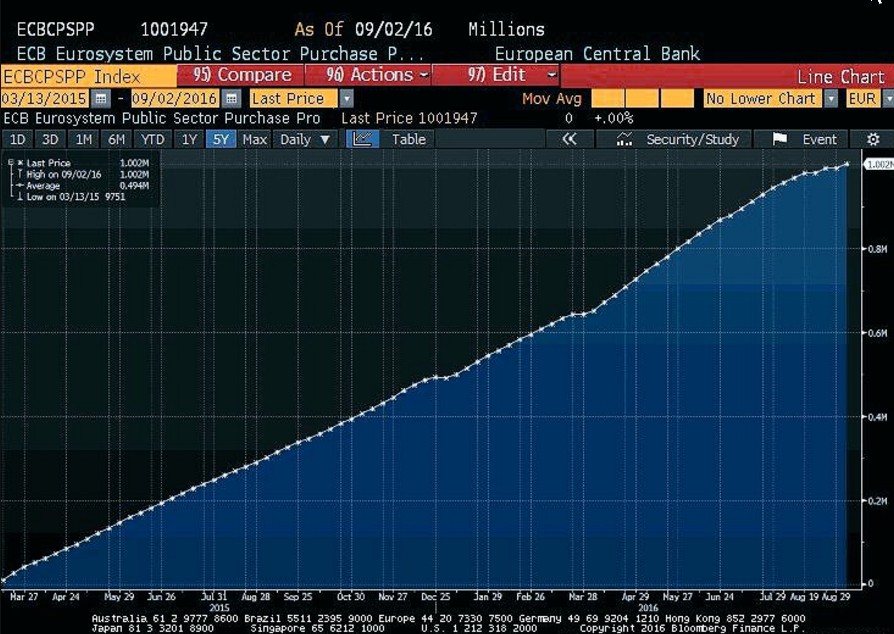

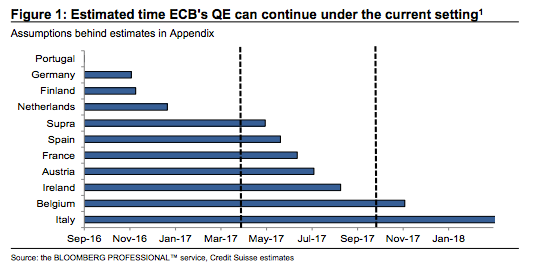

Ecco fatto cari amici, ci siamo tolti il dente. La BCE ha ampiamente superato i 1.000 miliardi di acquisti di bond governativi. Ma la buona notizia (si fa per dire) è che gli acquisti di titoli corporate si ferma a 20 miliardi. La domanda che tutti si pongono, ora, è fin dove potrebbe spingersi Mario Draghi con gli acquisti. Per carità, non sto dicendo che proprio giovedì Draghi partirà con gli acquisti sul mercato azionario, ma c’è un problema che ho più volte descritto. Si parla dell’universo acquistabile da Mario Draghi con il suo QE. In particolar modo, il suo modello di QE sta andando in crisi sul lato dell’universo acquistabile nel mercato dei titoli governativi.

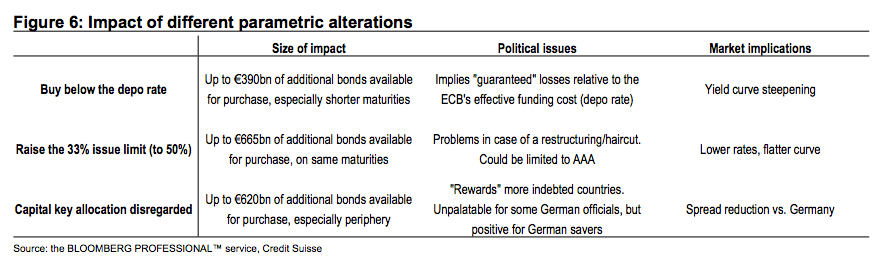

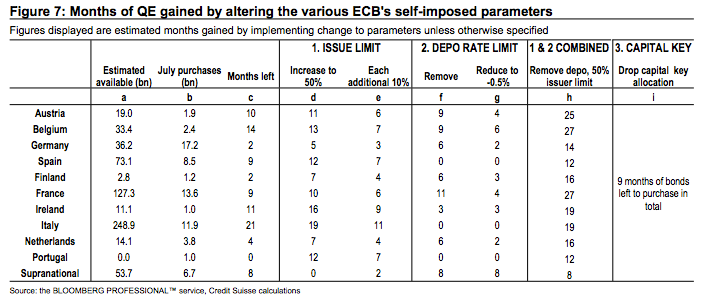

Evviva… può ancora comprare tanti titoli governativi italiani! Scherzi a parte, Draghi potrebbe anche cambiare qualche parametro al suo QE, aumentando quindi la potenza del suo bazooka. Eccovi qualche interessante alternativa da Credit Suisse con relative implicazioni sul mercato e su quanto tempo si “guadagnerebbe “cambiando li stessi.

Una prima soluzione potrebbe essere, ad esempio, aumentare gli acquisti su quelli che sono i corporate bonds. Ma a quel punto che cosa diventerebbe la BCE? Un hedge fund dalle dimensioni mostruose? Intanto però, prima di comprare azioni, Draghi magari cambierà i parametri di cui sopra, magari spingendosi ancora di più sui titoli societari. Oppure come già detto mille volte qui sul blog e ricordato dall’amica Claudia Segre,…

(…) “Dopo i commenti dell’Fmi è evidente il richiamo e la necessità dell’Italia – che rappresenta il 31,7% dei crediti deteriorati (Npl) nell’area euro – di mettere mano a misure efficaci di gestione del collaterale e di adeguamento dei regolamenti sulle insolvenze”, dice Claudia Segre, Presidente Global Thinking Foundation. Quanto alle prospettive di azione, Segre è più convinta di una mossa di Draghi: “A undici settimane dal referendum inglese, la Bce dovrà prolungare il Qe oltre il marzo 2017“. (Source)

Si, cari amici, la BCE sarà costretta ad allungare la scadenza del suo QE. Ormai ne è rimasta prigionieria, non ha alternativa… Ma almeno servisse a qualcosa, visto che gli effetti su crescita e inflazione sono quantomai deficitari…

Vediamo se veramente Mario Draghi, in questa fase in cui l’attendismo è la normalità, decide di agire. Secondo il mio punto di vista, la BCE continuerà con i suoi discorsi, comprando tempo e preparando ulteriormente il mercato ad una mossa che potrebbe essere, appunto, una di quelle descritte sopra in ambito qualitativo (tipi di asset comprati) Poi sulla quantità, non mi sento di escludere anche delle accelerate in quella direzione. In ambito di scadenza, invece, secondo me Draghi non ha scelta. Deve prorogare la data della fine del QE. Ma non temete, lo potrà fare anche nelle prossime sedute. Tra tutte le cose, questa di certo è l’azione meno urgente.

Riproduzione riservata

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!). E se lo sostieni con una donazione, di certo non mi offendo…

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se non ce l’hai o se non ti fidi più di lui,contattami via email (intermarketandmore@gmail.com). NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Dipende, diciamo che possono anche solo “cambiare i paletti”.

Allora, tanto per capirci, questa è la verità dei fatti: dire che la BCE o qualsiasi banca centrale abbia finito le munizioni, questo è di principio sbagliato, perchè TEORICAMENTE la BCE potrebbe anche portare ad esempio il tasso di riferimento a -4% ed alzare gli acquisti a 100 mld al mese comprando anche azioni.

Ovvio, c’è poi il rovescio della medaglia. Ma questa è un’altra storia….

Grazie. Sì, pensavo proprio a quello, da -0.40 (se non ricordo male) a -0.50 non so quanto può aumentare l’ammontare di titoli acquistabili, ma ha il vantaggio che non favorisce gli stati a rendimenti più alti rispetto a D, FI, NL.

Se abbassasse i tassi aumenterebbe l'”universo acquistabile”?