in caricamento ...

CORRELAZIONI e PROSPETTIVE: fiducia cieca sulla ripresa economica

La FED, nel suo meeting di giugno che abbiamo descritto qui, ha cercato di preparare il mercato a quello che potrebbe essere l’inizio di quella che possiamo definire l’anticamera della exit strategy, ovvero il tapering.

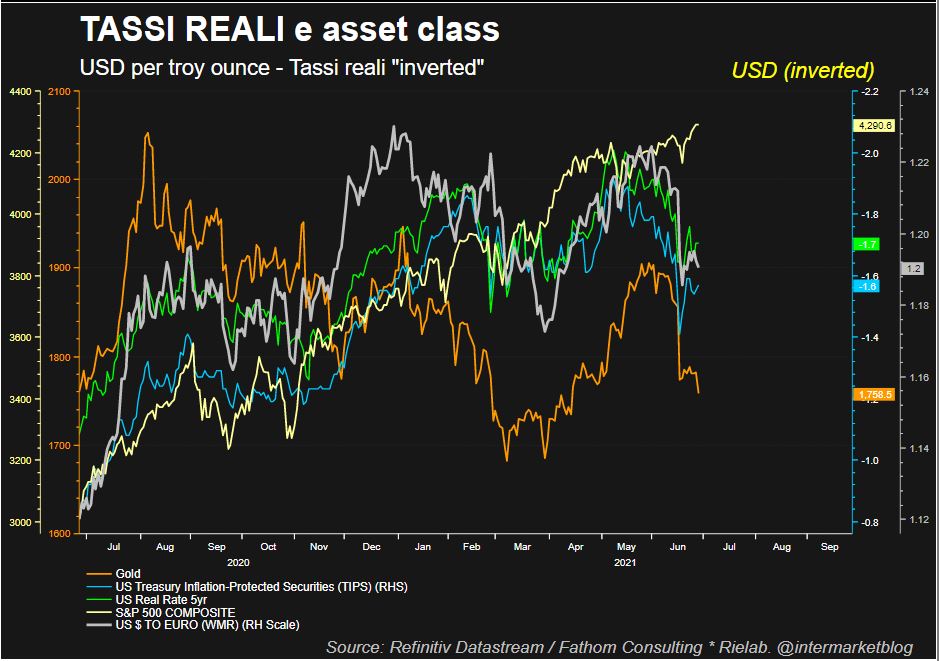

I mercati, quasi silenziosamente, hanno accettato la cosa e, lato equity, hanno appreso la notizia senza grandi scossoni. Però allo stesso tempo il FOMC ha spinto i tassi reali al rialzo e ha pesato sulle aspettative di inflazione, penalizzando il prezzo dell’oro.

Ne parlavo proprio ieri dell’importanza dei tassi reali. Come sempre considerazioni personali, per altri saranno magari non così importanti. Intanto però i trend dei tassi reali sembra in fase di inversione.

La chiave potrebbe essere la riduzione del programma di QE della FED che viene forse annunciata alla riunione di Jackson Hole alla fine di agosto. Probabile anche una reazione sull’USD che diventerà, in caso di tassi reali in aumento, più forte contro Euro. E tutto questo non può che andare contro al nostro bene rifugio, preferito, ovvero l’oro, che ha già corretto molto ma potrebbe anche non aver ancora interrotto la sua corsa.

Leggevo stamattina la previsione di una importante banca d’affari che vede i tassi reali USA verso il -0,1% entro la fine dell’anno. Questo ovviamente andrebbe a supportare quanto scritto sopra.

Ma attenzione, non sottovalutiamo cosa andrebbe a comportare tale situazione su TUTTE le asset class con un certo livello di rischio. Possibile che tassi reali vicini allo zero vengano accettati cosi serenamente dal sistema e che non si faccia nulla per cercare di continuare a comprimerli verso il basso? Ennesima sfida da dover vincere. Intanto noi continuiamo a monitorarli, che è meglio…

TASSI REALI: correlazioni con il rischio

Di certo un po’ mi incuriosisce l’andamento divergente tra lo SP500 e tutto il resto, compresi i tassi reali. Fiducia cieca verso la ripresa, non c’è dubbio.

Ma non è finita qui, perchè se sull’oro ci sono dei nuvolosi, non possiamo anche escludere dei temporali, Ma questa volta in chiave “positiva” per i prezzi. Ecco il motivo. Si chiama BASILEA III.

(…) L’Autorità bancaria europea (Eba), incaricata della classificazione, l’ha infatti inserito nella categoria degli asset più liquidi e dunque meno rischiosi (Tier 1) solo nel caso in cui sia custodito in forma fisica e direttamente riconducibile a un solo proprietario: il cosidetto oro «allocato». In tutti gli altri casi l’oro – così come gli altri metalli preziosi – diventa Tier 3, categoria di asset ad alto rischio, per cui alle banche viene imposto un accantonamento pari all’85% del valore, riserva identica a quella richiesta per le azioni di società non quotate. (…)

Anche se la decisione potrebbe essere discutibile, mi trova abbastanza d’accordo. Ma gli effetti sull’oro quali potrebbero essere?

(…) Tutta la filiera dell’oro rischierebbe inoltre un aggravio dei costi che nella peggiore delle ipotesi potrebbe sfociare in carenze di metallo fisico. È proprio questo scenario, corredato dall’ipotesi di una corsa all’oro allocato, che spinge alcuni addetti ai lavori a prevedere una fiammata delle quotazioni dell’oro verso fine anno, quando Basilea 3 sarà prossima a entrare in vigore anche in Gran Bretagna, minacciando da vicino le operazioni sul mercato londinese. (…) [Source]

1-1 palla al centro, anche se poi questi costi che dovranno sostenere le banche e che potrebbero contribuire a far impennare le quotazioni, verrebbero poi “scaricati” sui prodotti che poi sono collocati ai clienti (leggasi ETC, certificates e similari).

STAY TUNED!

–