in caricamento ...

FLY to QUALITY: se arriva la corsa al bond “bene rifugio” di qualità

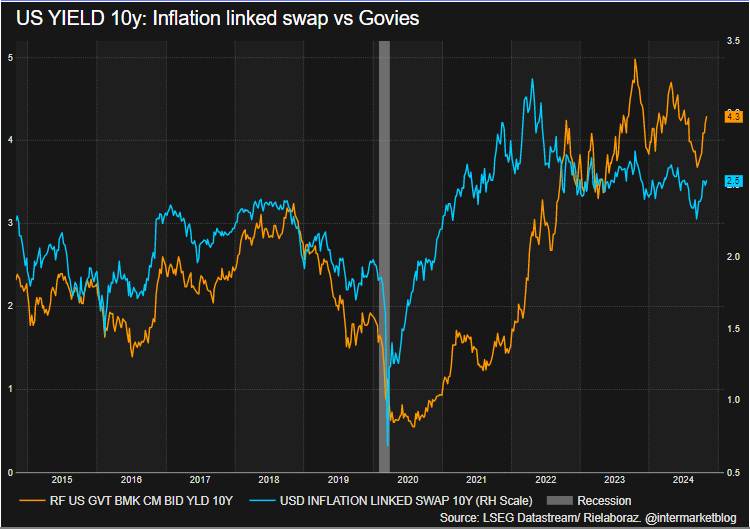

La base dell’analisi intermarket resta lo studio dei tassi e dell’inflazione, portata fondamentalmente dall’aumento delle materie prime. Poi il mercato si è evoluto e anche i consti per i servizi sono diventati determinanti. Per non parlare della politica monetaria.

Ma tranquilli, non voglio proporvi un panettone cosmico sull’argomento.

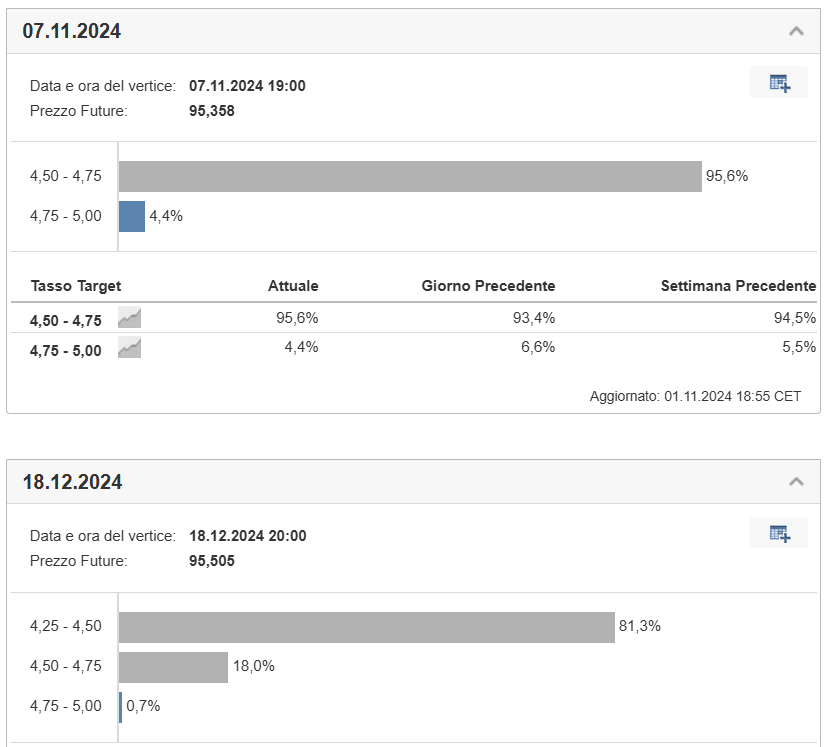

Quello che secondo me resta significativo è che i mercati continuano a seguire con attenzione ogni singola parola che esce dalla bocca di Powell e della FED per capire le mosse di politica monetaria.

Dagli articoli che ho scritto avrete capito che gli USA vivono una situazione decisamente migliore rispetto all’Europa. E soprattutto l’inflazione scenderà meno del previsto. E allora che succederà a livello tassi? Che farà la FED?

La recente decisione della Federal Reserve di settembre 2024 di tagliare i tassi di interesse di 50 punti base – la prima riduzione in oltre due anni – ha aperto scenari interessanti per il mercato del reddito fisso.

Il Ritorno delle Obbligazioni Americane

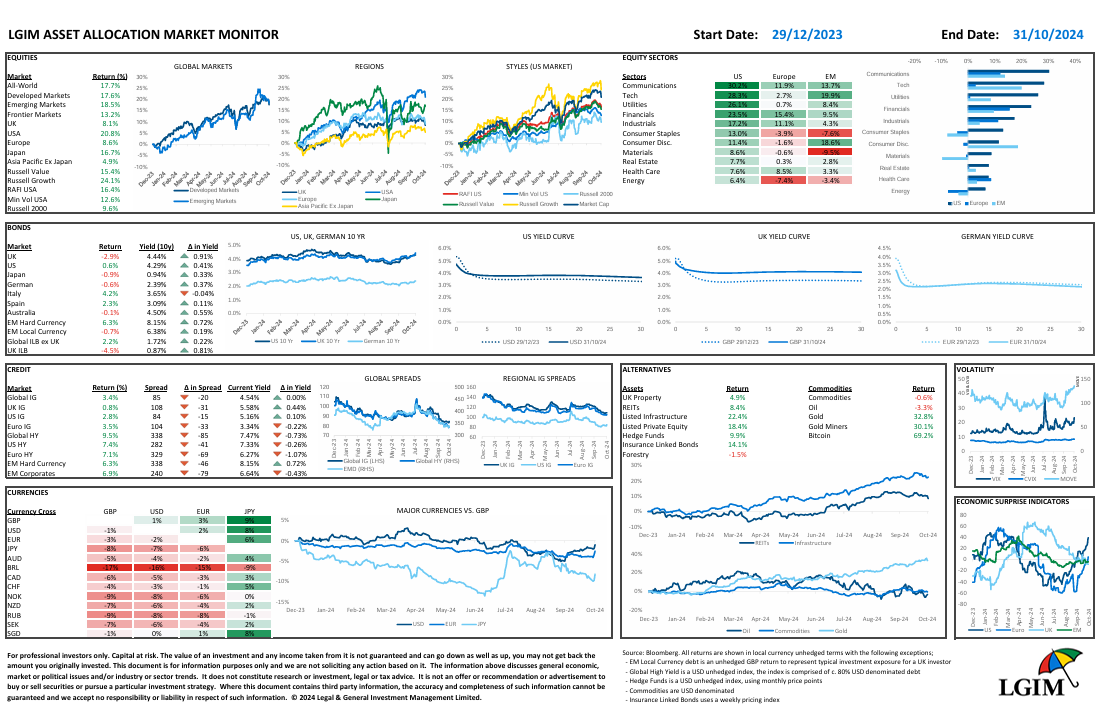

L’esperienza storica ci insegna che i Treasury statunitensi a media duration hanno tradizionalmente beneficiato di questi momenti di svolta nella politica monetaria. Il mercato obbligazionario statunitense continua oggi a offrire opportunità attraenti, con il Treasury decennale che mantiene un rendimento del 3,98%.

Un aspetto particolarmente rassicurante è l’ancoraggio delle aspettative inflazionistiche intorno al 2%, livello paragonabile a quello del 2017, che suggerisce un potenziale di rendimento reale significativo per gli investitori.

La Qualità come Elemento Distintivo

Nel segmento corporate, le obbligazioni investment grade statunitensi si sono dimostrate storicamente vincenti nei periodi successivi ai tagli dei tassi Fed, con rendimenti medi del 9,4% nell’anno seguente. Questo dato è particolarmente significativo se confrontato con il 7% registrato dalle obbligazioni high yield, naturalmente più volatili. Nonostante gli spread creditizi attualmente contenuti, i solidi fondamentali del segmento investment grade supportano prospettive di continua sovraperformance.

Non meno interessanti i titoli governativi. I dati storici dal 1999 mostrano che i titoli di Stato europei hanno generato rendimenti fino al 10,04% nell’anno successivo ai tagli dei tassi BCE. Con i rendimenti europei che permangono su livelli elevati rispetto alle medie storiche, il potenziale di ulteriori apprezzamenti rimane significativo.

Attenzione però, non tutti i Govies sono interessanti. L’aumentata esposizione al debito estero rende questi mercati particolarmente sensibili alle politiche monetarie delle principali banche centrali. Le prospettive di questi strumenti sono quindi strettamente legate ai cicli di allentamento monetario nei mercati sviluppati.

E fateci caso. Più il dollaro è forte e più i bond paesi emergenti in valuta locale sono deboli. Come mai? Ovvio, perchè i tassi USA sono più alti e quindi i govies emergenti patiscono.

Fattori di Rischio e Considerazioni Finali

Il quadro attuale non è privo di elementi di incertezza. Le tensioni geopolitiche, particolarmente acute in Medio Oriente, unite all’espansione dei disavanzi fiscali statunitensi, potrebbero incrementare la domanda di titoli di Stato considerati “rifugio sicuro”. Un bel “fly-to-quality” per il mercato obbligazionario. E in passato abbiamo un precedente interessante.

Un precedente significativo che risale al 2011, quando dinamiche simili portarono a un aumento del 20% nella domanda di Treasury USA.

A causa del deficit, oggi, il debito USA è molto meno “sexy” e ben voluto quindi qualità anche su altri paesi. Queste sono le logiche che intravedo sui mercati. Certezze zero ma mi sembra chiaro che, in un mercato in perenne evoluzione, avere il sentore di quanto sta capitando anche grazie all’analisi intermarket, è gia qualcosa.

STAY TUNED!

–