in caricamento ...

WALL STREET: fiducia cieca (oltre ogni aspettativa)

Malgrado un mercato che ha praticamente raggiunto gli eccessi, la confidenza sul futuro è pressochè assoluta. Tanto che le coperture delle “mani forti” si fanno sempre più labili. (Guest post)

Cari amici, anche nella settimana appena trascorsa, i mercati finanziari internazionali non hanno ceduto ai voleri dei ribassisti, ed hanno proseguito nella loro, ormai storica, ed infinita corsa al rialzo. Anzi, a dire il vero, il coro s’è ulteriormente ampliato. Nell’ultima ottava, a muoversi al rialzo, non è stato, infatti, il solo il mercato azionario, bensì l’intero scenario intermarket. Soltanto il dollaro Usa ha ripreso un po’ di fiato, dopo la corsa degli scorsi mesi. Riprendono, in particolare, a salire le quotazioni delle commodities, e ciò rialimenta le voci di un’imminente ripresa del fenomeno inflattivo. Tornano, in auge, anche i bonds che sembrano aver arrestato l’ascesa dei propri rendimenti. E continua, infine, imperterrita, l’ascesa delle quotazioni azionarie, con una Wall Street davvero in gran spolvero. Un quadro idilliaco che ingenera inevitabilmente sospetti, se non addirittura timori e paure. In realtà, in questa fase, il mercato sta scommettendo abbastanza forte su un’imminente e robusta ripresa dell’economia mondiale, dopo l’arresto causato dalla terribile pandemia da Covid-19. Robusta ripresa confermata, peraltro, in settimana, dall’incredibile balzo ( + 18,3 % ) registrato del PIL Cinese nel primo trimestre di quest’anno. E se il gigante asiatico cresce a questi ritmi è del tutto prevedibile che si tirerà dietro anche una crescita sostenuta degli altri Paesi, in particolare di quelli che gli forniscono gran parte delle materie prime. Ma una forte ripresa è prevista anche negli Usa. Le stime parlano di un incremento del Pil, per l’anno 2021, tra il 6 e l’8 %. E ciò grazie soprattutto alle politiche monetarie e fiscali iper-espansive adottate dalla FED e dalla nuova Amministrazione Biden. Ed una crescita sostenuta, seppur più moderata, è prevista anche nella vecchia Europa. Qui si stima un incremento del Pil nell’ordine del 4 o 5 %. Insomma è ormai evidente che la ripresa ci sarà, e sarà forte. Ed è ciò che i mercati stanno coerentemente, e come sempre, con largo anticipo, oggi scontando. Alcuni, a dire il vero i soliti ed ben noti disfattisti, che ormai ben conoscete credo, adombrano, anche in questo idilliaco frangente, l’arrivo di nuovi pericoli, e nuove sciagure alle porte. Oggi, il pericolo, la sciagura, che dovrebbe a loro avviso far deragliare i mercati, si chiama INFLAZIONE, o addirittura IPER INFLAZIONE. Più che un pericolo, a me appare un’ennesima bufala costruita ad arte. Come ha ricordato infatti il buon Fugnoli nel suo ultimo scritto, dopo il periodo deflattivo del secolo scorso, quello degli anni 1929-1945, ci sono voluti ben 30 anni perché si addivenisse ad una fase inflattiva, che com’è noto investi il mondo solo verso metà degli anni ’70. L’inflazione è infatti un fenomeno economico complesso, che si nutre di molti componenti, e che abbisogna inevitabilmente dei suoi tempi per concretizzarsi. Questi invece pensano che dopo la terribile fase deflattiva degli ultimi 10 anni, si passi in quattro e quattro otto, ad una fase diametralmente opposta, inflattiva, o iper inflattiva. Dimostrano in tal modo di non aver proprio contezza del fenomeno di cui a sproposito parlano. Insomma, trattasi un ennesimo fantasma adombrato per invocare il tanto agognato crollo dei mercati, auspicato e predetto, sistematicamente a vuoto, nel corso di quest’ultimo decennio. Il mio consiglio è sempre lo stesso, semplice e diretto: NON DATEGLI RETTA.

Dopo le sopra esposte considerazioni, d’ordine generale, andiamo ad esaminare, cosa ci indica, al momento, lo scenario intermarket. Il dollar index, come detto, cede ancora qualcosa, storna infatti dello 0,66 %, e retrocede a quota 91,54. Le commodities, invece, lievitano del 2,32 % in termini reali. Le quotazioni delle stesse non destano comunque alcuna preoccupazione sistemica, essendo oggi agli stessi livelli di 2 anni fa, ossia agli stessi livelli dell’epoca pre-covid. Segnali di moderazione giungono anche dal mercato obbligazionario. Il rendimento del bond decennale Usa, cede infatti altri 7 bps e retrocede a quota 1,59 %. Immobile invece il rendimento dei bond a 2 anni, fermo a quota 0,16 %. L’inclinazione positiva della yield curve Usa si mantiene comunque sostenuta, pari a 143 punti base, e ciò conferma le aspettative di una forte ripresa economica. Il mercato azionario, infine, si conferma ancora una volta il migliore dei mondi possibili. L’S&P 500 aggiorna il suo ennesimo record storico a quota 4.185,47

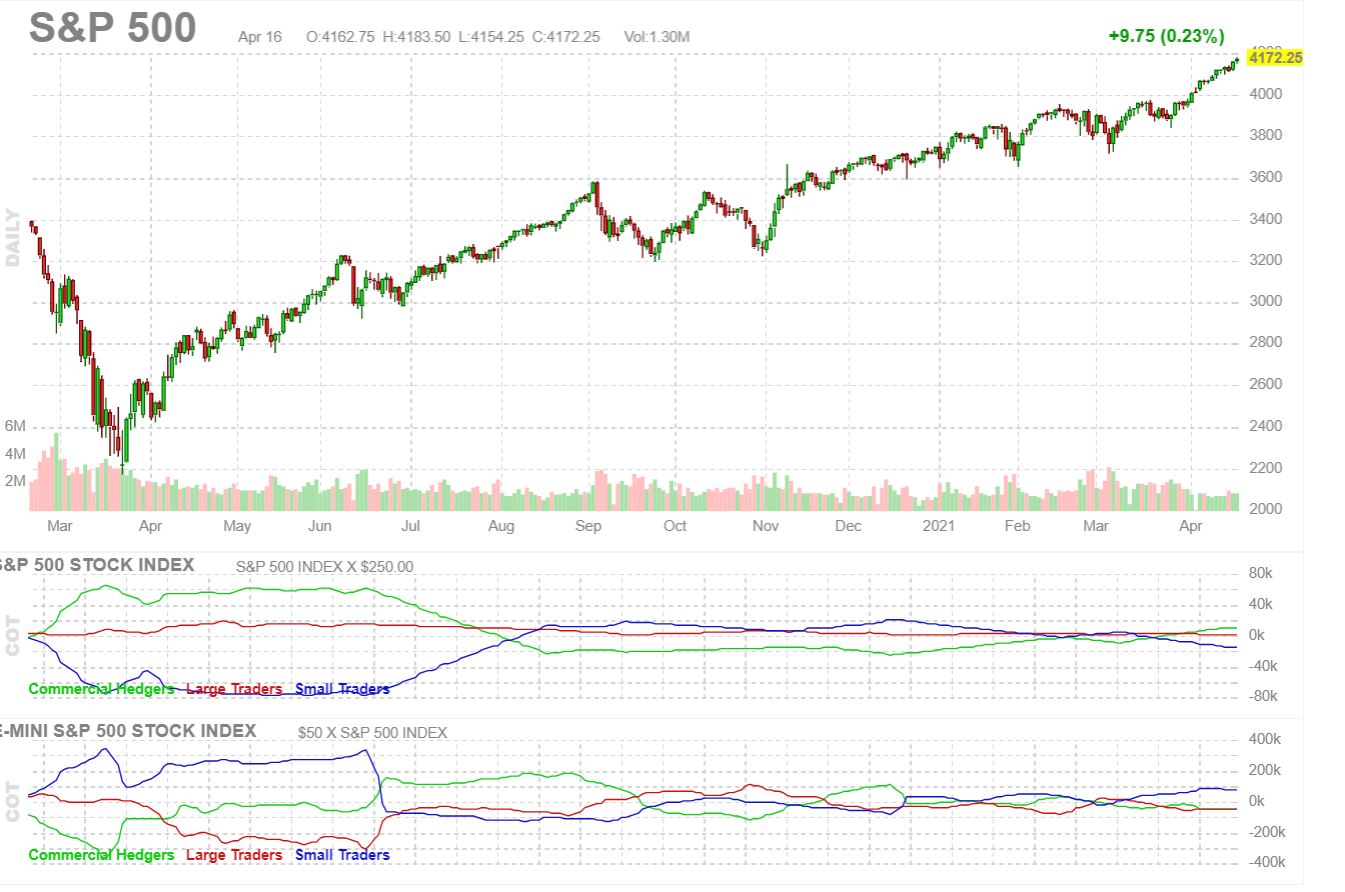

Tanto premesso, passo ad esaminare gli ultimi dati del COT REPORT settimanale, pubblicati venerdì sera dalla CFTC (Commodity Futures Trading Commission), concernenti i valori aggregati dei Futures e delle Options su tutti gli indici azionari USA, che risultano essere i seguenti:

Commercial Traders : + 7.147

Large Traders : – 12.435

Small Traders : + 5.288

Trova, dunque, ancora conferma, la configurazione, fortemente rialzista, del mercato dei derivati azionari Usa. Rispetto alla scorsa ottava, le variazioni, nelle posizioni dei vari operatori, sono state esigue, pari a soli 2.522 contratti. In particolare, i Commercial Traders, ovvero le MANI FORTI, dopo aver trainato quest’ultima fase di forti rialzi, allentano solo un po’ la presa, cedono infatti l’intero lotto dei 2.522 contratti long, ma restano e significativamente ancora in posizione rialzista, Net Long. I Large Traders, invece, acquistano 1.760 contratti long, ma restano ancora attardati in un’incomprensibile posizione, Net Short. Meglio gli Small Traders, sempre un po’ bistrattati, che acquistano i residui 762 contratti long, e consolidano lo loro sempre cauta e moderata posizione,Net Long. Le movimentazioni di quest’ultima ottava, alquanto esigue, e di puro assestamento, non mutano l’idilliaco e favorevole quadro di mercato oggi esistente. Le MANI FORTI, certe della forte ripresa economica in arrivo, non usano in questo frangente, come fanno invece di solito, questo mercato per coprirsi. Non né avvertono evidentemente la necessità e permangono nella loro inusuale posizione Net Long. Ciò dovrebbe bastare per convincere anche i più scettici che allo stato non s’intravvedono pericoli concreti e tangibili che possano mettere in discussione l’attuale trend di mercato. Ma come sopra ricordato, gli scettici abbondano sempre, e d’altro canto sono pure funzionali. Alimentano infatti costantemente il muro di paura sopra il quale da anni i mercati s’arrampicano inesorabilmente. Bisognerebbe quasi ringraziarli. Anzi, io oggi lo faccio ufficialmente, e riconfermo, con accresciuta e convinta fiducia la mia opzione rialzista per i mercati azionari.

Mercato dunque ancora in palese fiducia, che cercherò di tradare con il mio originale trading system, fondato sull’analisi del Cot Report, nonchè sulla valorizzazione dell’effetto “LONG TERM MOMENTUM“, descritto negli studi dei due professori Usa, Jegadeesh e Titman, ed illustrato nel mio sito https://longtermmomentum.wordpress.com/. Nel corso di quest’inizio del 2021, il mio portafoglio, denominato “ AZIONI ITALIA – LTM “, ha conseguito un guadagno dello 0,85 %. Nel contempo, il nostro benchmark di riferimento, il Ftse All Share, ha registrato un guadagno dell’ 11,68 %. Conseguita pertanto, sinora, una sotto-performance del 10,83 %, causata dalla nostra eccessiva prudenza, e soprattutto da una rotazione settoriale non prevista. Negli ultimi 8 anni, invece, il mio trading system ha conseguito una sovra-performance media annua del 9,9 %, e presenta un’equity line in progresso del 165 %. Questa settimana in coerenza con quanto sopra esposto, non muto l’assetto del mio portafoglio, confermo cioè il 75 % delle mie posizioni long, ed il 25 % delle mie posizioni short, ossia una posizione Net Long, pari al 50 % del mio portafoglio. Chi desiderasse approfondire e ricevere maggiori informazioni sul mio trading system e sulla composizione del portafoglio “ AZIONI ITALIA – LTM “ può, se vuole, consultare direttamente il mio sito.

Vi ringrazio per la vostra stima e fiducia, ed auguro a TUTTI gli amici di intermarketandmore buon trading.

LUKAS