in caricamento ...

2025: anno della sfida alla resilienza

2024: L’Anno che ha Sfidato le Previsioni dei Mercati Finanziari

Ci stiamo avvicinando a fine anno ed è tempo di bilanci.

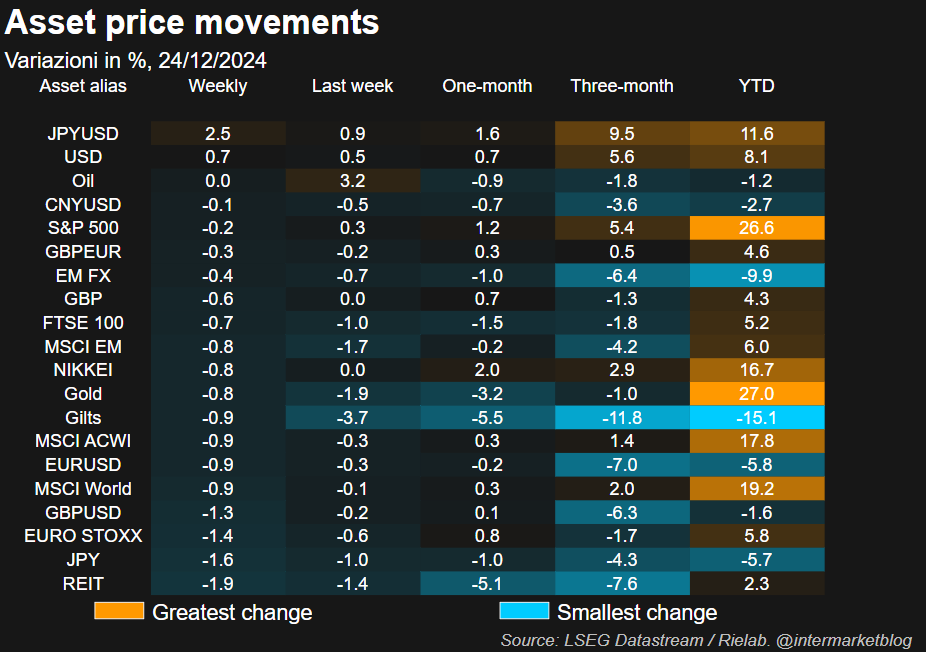

Credo che tutti abbiamo ben chiaro di quanto il 2024 sia stato positivo soprattutto analizzando le asset class più volatili come l’equity.

Anzi, per certi versi il 2024 si è rivelato un anno straordinario per i mercati finanziari, caratterizzato da una serie di sviluppi che hanno messo in discussione molte delle consolidate teorie economiche. L’S&P 500 ha registrato una performance eccezionale, con un rialzo superiore al 26%, superando nettamente le aspettative degli analisti di Wall Street e segnando uno dei migliori risultati degli ultimi 25 anni. Proprio quando si parlava di rischio recessione…

Dopo aver mangiato persino le gambe del tavolo in questi giorni di festa (da oggi dieta ferrea, ovviamente, quantomeno nelle intenzioni) ho provato a fermarmi, cercando di capire come sono andare le cose, perchè come ben sapete io non sono uno che si accontenta delle cose precotte e preconfezionate. Voglio cercare (nel limite delle mie conoscenze e possibilità) di andare più a fondo. Proprio perchè mi piace capire o quantomeno provare a capire qualcosa in più.

La Resilienza dell’Economia Americana

Uno degli aspetti più sorprendenti del 2024 è stata la straordinaria resistenza dell’economia statunitense di fronte all’aggressiva politica monetaria della Federal Reserve. Nonostante uno dei cicli di rialzo dei tassi più severi degli ultimi decenni, il PIL reale ha mantenuto una crescita robusta, attestandosi intorno al 2,9%.

Questa resilienza trova spiegazione in due fattori chiave:

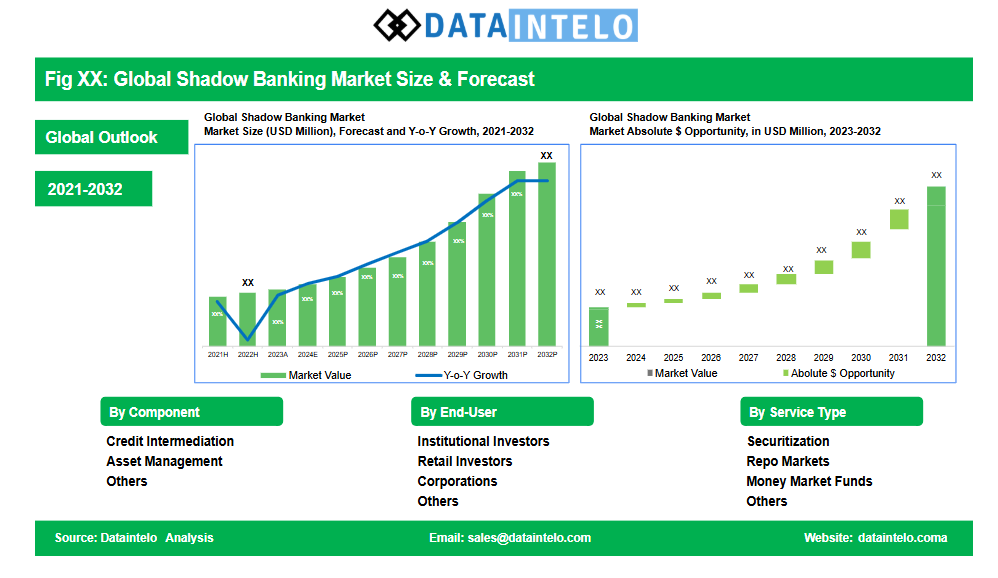

1. Il ruolo crescente del sistema bancario ombra, che ha fornito canali di finanziamento alternativi alle imprese. E pensiamo anche al ruolo del private equity, lontano dai mercati quotati che sicuramente ha contribuito alla resilienza USA. Un canale che dovrebbe essere sviluppato in Italia in modo deciso sperare in una ripartenza ciclica che ci vede sicuramente deficitari nei confronti dei nostri partner europei a casa del forte debito e dei problemi strutturali che ci contraddistinguono

2. La concentrazione della ricchezza nelle mani di grandi società e famiglie benestanti, meno sensibili alle oscillazioni dei tassi. Sperequazione economica signori.

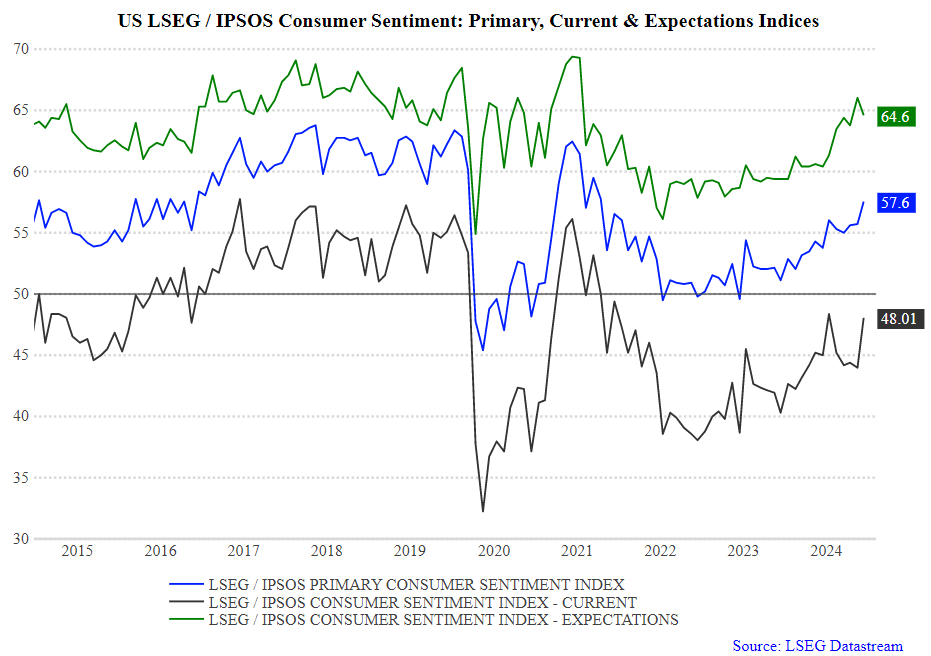

Cosa dire poi del mercato del lavoro e dei consumi? Il primo si è dimostrato comunque solido. Il secondo altrettanto malgrado un deterioramento generale dello scenario anche in ambito disoccupazione, che è aumentata dal 3,7% al 4,2%. Contrariamente alle aspettative tradizionali, la spesa dei consumatori è rimasta solida, sostenuta in parte dall’apporto positivo dell’immigrazione all’economia, stimato intorno all’1% del PIL reale.

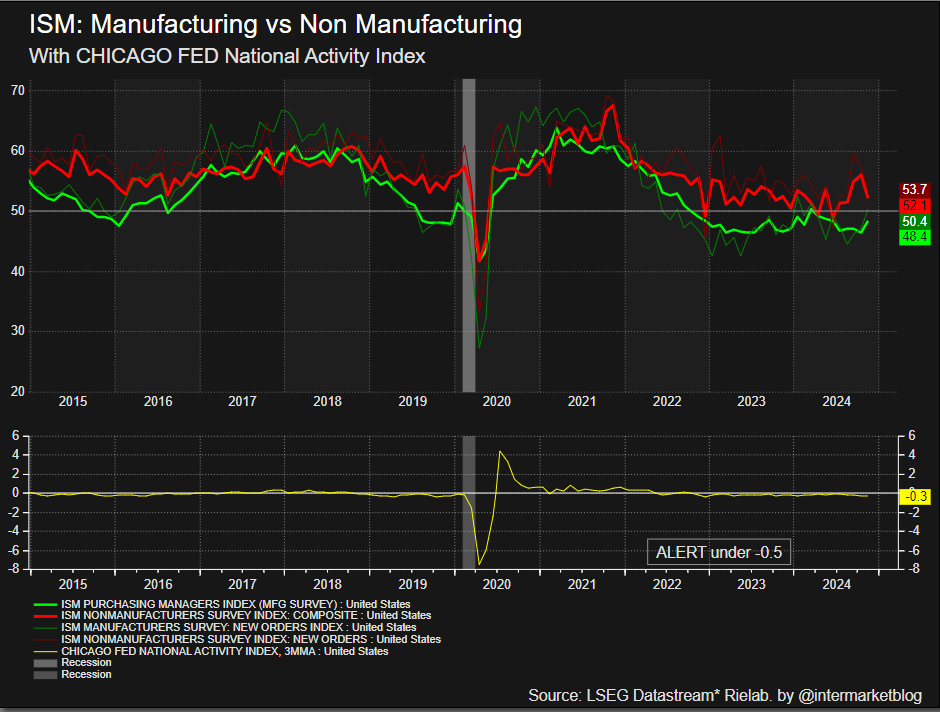

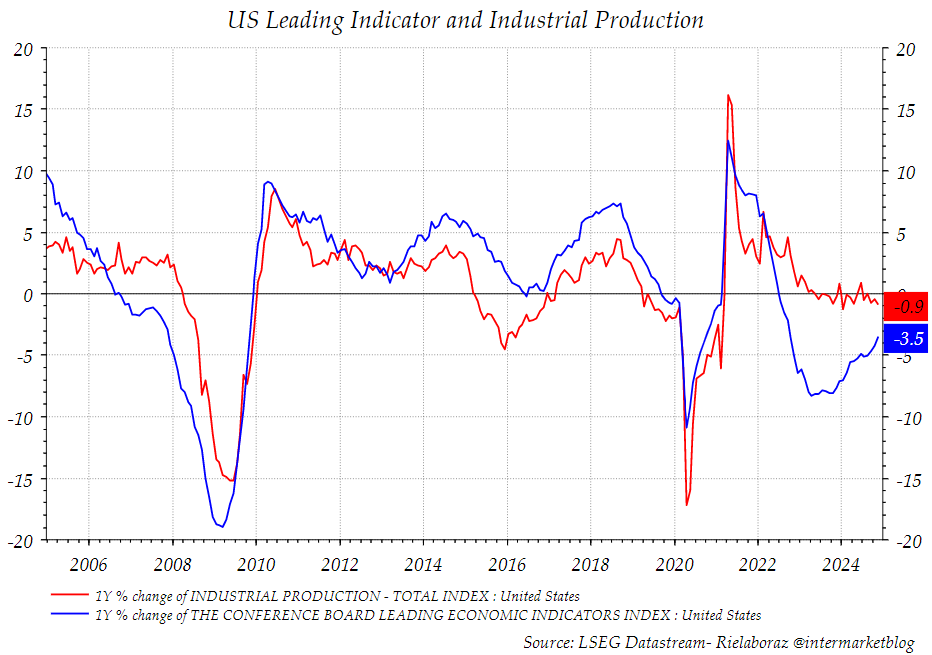

E poi cari amici, il 2024 è stato l’anno dove gli indicatori economici tradizionali hanno perso parte della loro capacità predittiva. Ma è giusta questa affermazione, oppure sarebbe meglio dire che la trasformazione dell’economia americana, sempre più orientata ai servizi e dominata da grandi società multisettoriali, ha reso meno affidabili strumenti come il Leading Economic Index e l’indice ISM manifatturiero? E non sarebbe magari corretto che abbiamo vissuto un anno di BOOM, quasi di transizione, guidato dall’esplosione del fenomeno “Intelligenza Artificiale”?

Personalmente credo che sarà necessario un ribilanciamento (anche delle prospettive oltre che delle valutazioni di diversi settori) e quindi il 2025 potrebbe rimettere un po’ di equilibrio. Ma se così sarà, avremo un prezzo da pagare, tenetene conto.

Infatti è noto l’entusiasmo per l’intelligenza artificiale generativa che ha portato a una significativa concentrazione dei guadagni in alcune mega-cap tecnologiche. Nonostante i tassi elevati, che tipicamente penalizzano le valutazioni alte, questi titoli hanno continuato a vedere un’espansione dei loro multipli, trainando l’intero mercato, raggiungendo anche valutazioni da bolla. Qualcosa sarà sostenibile, altro no.

Prospettive per il 2025

Guardando al futuro, emergono alcune domande cruciali:

- Come influiranno i tassi più bassi sull’economia?

- Quale sarà l’impatto delle possibili riforme dell’immigrazione e dei dazi (Politica Trump)?

- Come evolverà la concentrazione del potere economico?

- Quali effetti avrà un eventuale cambio nella strategia di emissione del Tesoro?

Le valutazioni azionarie potranno mantenersi su questi livelli? - Ci sarà un ribilanciamento? E quali saranno le condizioni? E questo ribilanciamento comporterà delle correzioni generalizzate o delle rotazioni settoriali?

- La volatilità, compressa all’inverosimile per mesi, continuerà ad essere un “NON problema”?

- La progressiva e divergente politica monetaria delle principali banche centrali quali effetti avrà sulle economie e sul mercato valutario? Il differenziale di rendimento tra le varie valute continuerà a privilegiare “chi rende di più” oppure torneranno a prendere dominio deficit, bilancia dei pagamenti, dinamiche commerciali?

- E in tutto questo, quale sarà il ruolo e il comportamento dell’inflazione (elemento che è CHIAVE in ambito intermarket, visto che andrà a condizionare TUTTO il mercato e TUTTE le asset class?)

Beh, diciamo che di carne al fuoco ne ho messa parecchia in questo mio piccolo ragionamento di fine anno. Appunti che mi servono per ragionare su cosa è accaduto e su cosa potrà accadere.

In un contesto che ha sfidato molti modelli economici tradizionali, diventa fondamentale per gli investitori mantenere un approccio prudente e diversificato. La ricetta magica non esiste, ma nel mio piccolo credo sia importante:

- Ribilanciare periodicamente i portafogli

- Diversificare tra diverse classi di asset

- Mantenere un’esposizione bilanciata tra azioni, obbligazioni, asset reali e investimenti alternativi

- Monitorare attentamente i segnali di cambiamento nel panorama economico

- Seguire e farsi seguire da professionisti che portino avanti un piano di lungo periodo, che vada oltre al singolo “sentiment del momento”

Il 2024 ci ha insegnato che i mercati finanziari possono sfidare anche le previsioni più consolidate, rendendo la gestione del rischio e la diversificazione elementi ancora più cruciali per il successo degli investimenti nel lungo termine. Il 2025 sarà secondo me l’anno della sfida alla resilienza, e probabilmente ai nervi degli investitori. Solo organizzandosi con consapevolezza “andrà tutto bene” quanto meno a livello di gestione della emotività, il grande pericolo dell’investitore.

Non dimenticate mai cosa diceva il grande B. Graham. The Intelligent Investor, il testo di Benjamin Graham pubblicato originariamente nel 1949, ci ricorda una semplice verità: quando il mercato azionario va in tilt (cosa che inevitabilmente accade), l’unica cosa che si frappone tra perdite e guadagni che cambiano la vita, è la tua mentalità.

“il problema principale dell’investitore, e persino il suo peggior nemico, è probabilmente lui stesso. (‘La colpa, caro investitore, non è nelle nostre stelle, e non nelle nostre azioni, ma in noi stessi…)”. “Sono io, ciao, il problema sono io, sono io”. (B.G.)

STAY TUNED!

–