UTILI USA: la scommessa poggia sulla bolla del debito privato e sui buy back

Ormai è tempo di bilanci. La stagione delle trimestrali USA si sta per chiudere e quindi possiamo fare il punto della situazione.

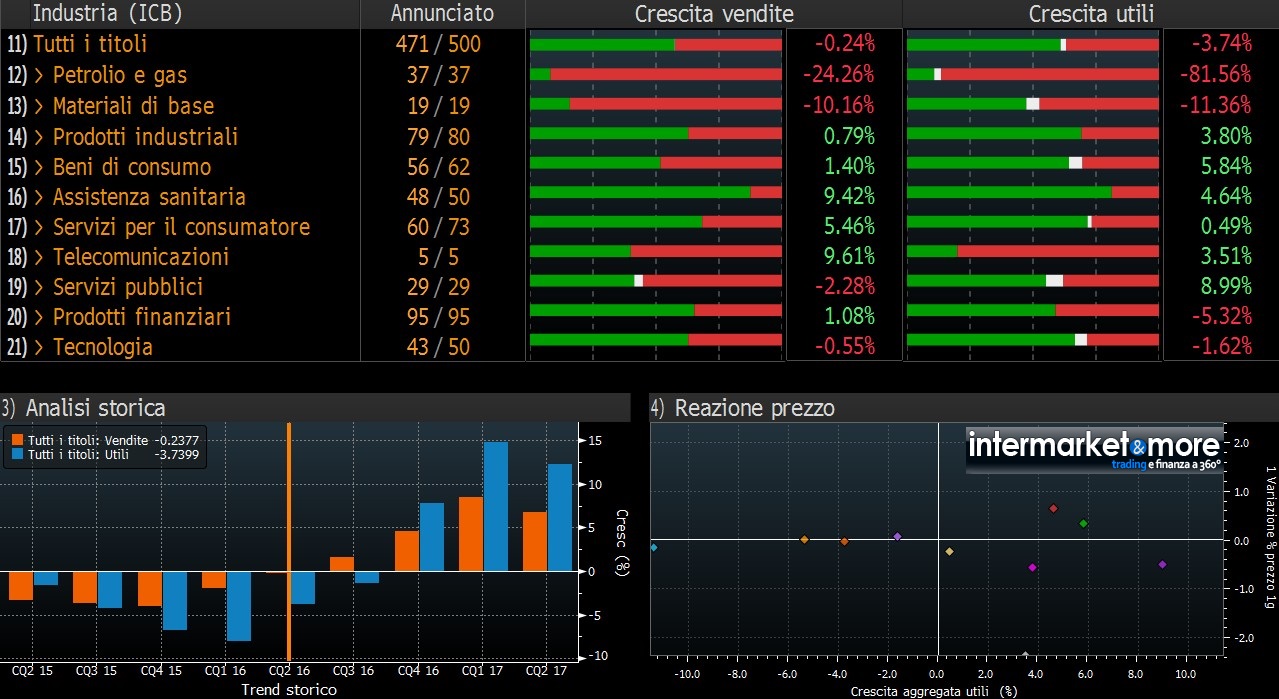

Questo è quanto si è registrato sulle 500 società quotate a Wall Street sul listino dello SP500.

Innanzitutto l’istantanea sui dati. Come potete vedere, la media non è stata entusiasmante. Su 471 società quotate su 500, gli utili sono scesi del 3.74% e le vendite hanno corretto dello 0.24%.

Evidente il tracollo dei titoli petroliferi (utili a -81.56% e vendite a 24.26%). forte ancora il settore biomedicale ma anche quello dei consumi che hanno retto.

Con questo quadro di mercato, l’indice SP500 ha pensato bene di…sfondare ed aggiornare i massimi precedenti. Anche perchè i dati prima analizzati, in certi casi anche se negativi, sono stati migliori delle attese.

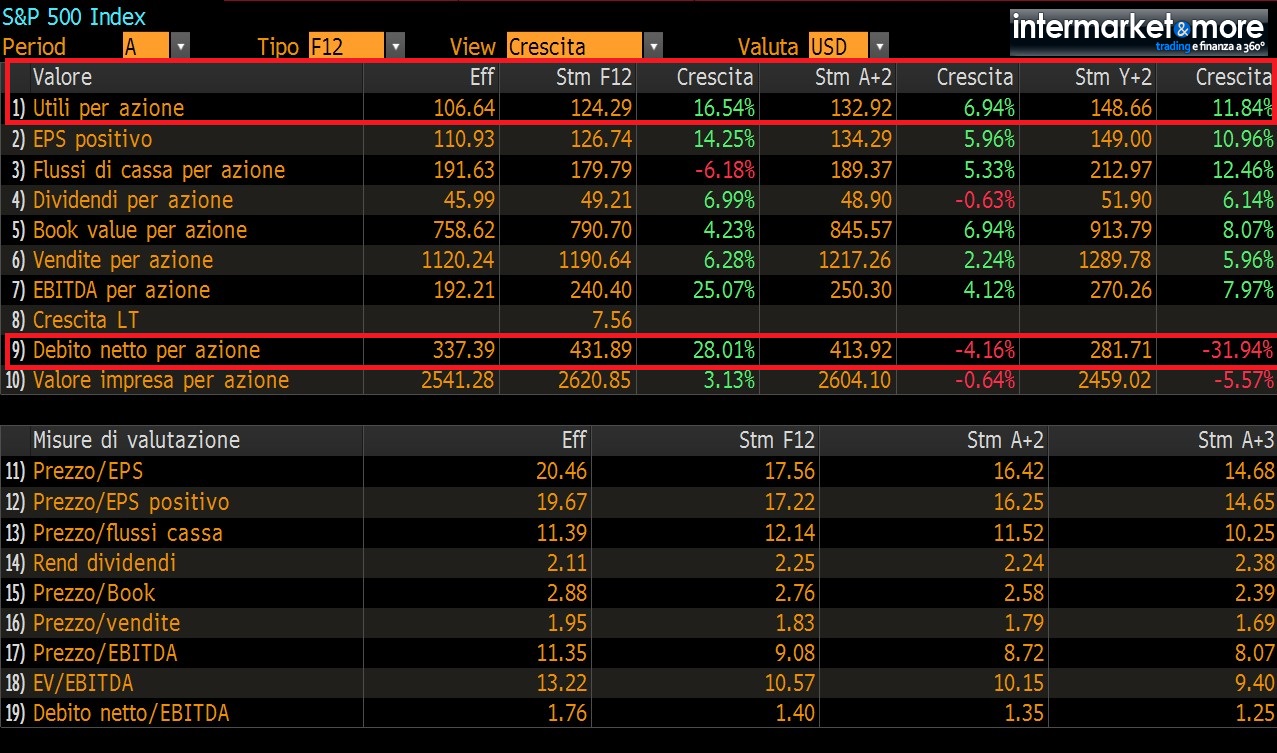

Poi per scoprire CHI ha comprato quando i fondi erano venditori, vi consigliamo di riprendere QUESTO POST. Ma attenzione, questa è la storia, la borsa guarda avanti, e quindi proprio qui viene il bello. In un’economia, quella USA che è sui massimi a livelli di capacità produttiva, il mercato si aspetta questi numeri per il 2017.

Sono numeri importanti, con tassi di crescita che ad oggi sono abbastanza improponibili. Ma attenzione, nella slide trovate anche la soluzione all’arcano. Come viene finanziata questa crescita? Col debito privato. Alla faccia del deleveraging… Quindi il mercato si aspetta, per farla breve, un mercato ancora più in bolla, senza ritegno e senza freni.

Quantomeno per l’anno prossimo e poi, guardate che cosa si sconta a livello di debito per i prossimi anni. Un crollo verticale pari ad oltre un terzo.

Qui mi sa che si stanno facendo i conti senza l’oste e che il futuro resta veramente una grande incognita. Ma è altrettanto vero che questo è la conferma che i mercati finanziari, le borse, il mondo obbligazionario, i tassi e tutto il resto, sono assolutamente dipendenti dalla politica monetaria delle banche centrali. Ecco che quindi, sempre di più, sarà importante capire il comportamento delle varie banche centrali per meglio interpretare e possibilmente anticipare i mercati finanziari.

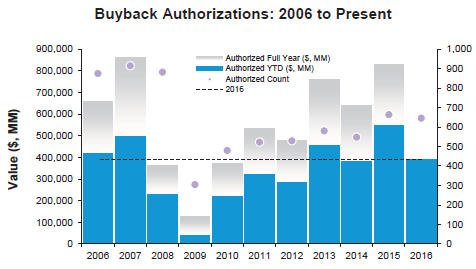

Inoltre non possiamo dimenticare il ruolo dei “buyback” che tanto abbiamo trattato in passato. Un ulteriore modo per “remunerare” gli azionisti, attuato impiegando parte della liquidità dell’azienda non impiegata e contribuendo a far salire le quotazioni delle azioni stesse, portando maggior capital gain allo Stockholder.

Non dimentichiamo mai che il buyback contribuisce a far gonfiare la famosa bolla, in quanto, credo sia chiarissimo, comprando azioni sul mercato, si utilizza il denaro senza impiegarlo nell’attività produttiva e che anzi, tendono ad impoverire le aziende in quanto sottraggono liquidità.

Ma attenzione, proprio in ambito buyback sembra che il fenomeno stia rallentando. E se rallenta, quali influenze subirà il trend di Wall Street?

Come vedete siamo tornati a livelli “medi”. Gli iperottimisti vedono questo segnale come un elemento positivo perchè si utilizzeranno più risorse nell’attività produttiva. Ma è veramente così?

Secondo il sottoscritto c’è anche un problema di valutazioni. L’azienda stessa, che si conosce bene “come nessun altro” ha capito che tali quotazioni sono difficilmente sostenibili e che quindi tali acquisti non genererebbero più valore agli azionisti.

Fate la somma delle parti: buyback + debito, e avrete sicuramente i due motori della crescita delle borsa nei prossimi mesi. solo che questi motori hanno corso molto e non è certo che riescano ancora a funzionare come si dovrebbe. Anche in questo caso, la realtà la scopriremo solo vivendo. Intanto, per chi crede ancora nell’economia reale, prenda nota.

Riproduzione riservata

STAY TUNED!