in caricamento ...

RENDIMENTI: curve pericolose

Curve dei rendimenti: cosa ci vogliono comunicare?

Oggi mi dedico all’educazione finanziaria parlando di una tematica che non è MAI fuori moda. Ecco perchè bisogna tenere sempre d’occhio la curva dei rendimenti, l’elettrocardiogramma dell’economia! È come misurare il battito cardiaco del mercato, e da lì puoi capire se sta per scoppiare di salute o se è a rischio infarto.

Perché è così importante? Beh, la curva dei rendimenti ci dice due cose fondamentali:

- quanto costa prendere soldi a prestito oggi (rendimenti a breve termine)

- cosa si aspettano gli investitori per il futuro (rendimenti a lungo termine)

Una curva ripida è il sogno di ogni investitore: significa che prendere soldi a prestito a breve costa poco (tassi bassi) e che ci si aspetta una bella crescita economica e un pizzico di inflazione (tassi alti). In pratica, è come avere il vento in poppa per navigare sui mercati finanziari.

Al contrario, una curva piatta o addirittura invertita è come un segnale d’allarme. Prendere soldi a prestito diventa caro (rendimenti alti) perché le aspettative per il futuro sono negative: poca crescita e poca inflazione. E questo, amici miei, spesso anticipa una recessione, un periodo in cui l’economia rallenta e non è proprio il momento migliore per investire.

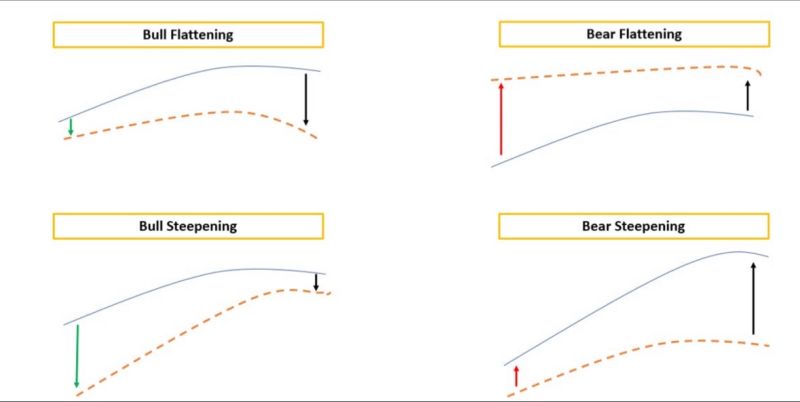

Ma non è così semplice! Ci sono diverse forme che può prendere la curva dei rendimenti, ognuna con un suo significato:

- Bull Flattening: i rendimenti a breve termine scendono e la curva si appiattisce. Immaginate il 2016: la Federal Reserve aveva già i tassi vicini allo 0% e l’economia globale non brillava. Insomma, un appiattimento all’insegna del pessimismo, ma almeno con tassi bassi per prendere fiato.

- Bear Flattening: i rendimenti a breve termine salgono e la curva si appiattisce. Pensate al 2022: la Fed ha alzato i tassi in modo aggressivo per combattere l’inflazione, ma ha finito per soffocare l’economia. Risultato? Aspettative di crescita e inflazione basse, con la curva che si appiattisce in un abbraccio mortale.

- Bull Steepening: i rendimenti a breve termine scendono di brutto, meno nella parte lunga e la curva si inclina bruscamente. Questo di solito accade prima di una recessione, quando la Fed deve intervenire e tagliare rapidamente i tassi per evitare il peggio. Immaginate i rendimenti a breve termine che precipitano e quelli a lungo termine che scendono, ma con un po’ più di calma.

- Bear Steepening: i rendimenti a breve termine salgono ma salgono di più nella parte lunga, e la curva si inclina. È successo a ottobre 2023: i rendimenti aumentano, ma soprattutto quelli a lungo termine. Perché? Gli investitori credono che l’economia possa reggere tassi alti e spingono verso l’alto il premio di rischio.

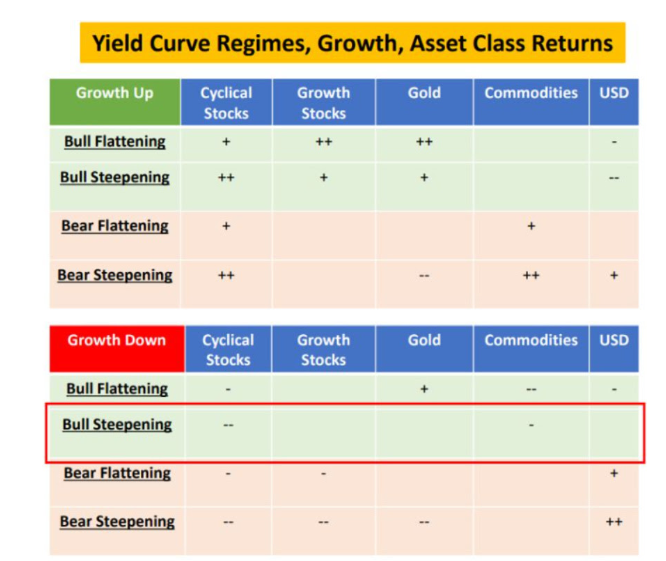

Insomma, la curva dei rendimenti è come un enigma da decifrare. Ma se impari a interpretarla, puoi capire meglio la salute dell’economia e prendere decisioni d’investimento più consapevoli. Avete bisogno di una mano per interpretarla? Questa slide di sicuro potrebbe darvi una mano. Notate le due logiche: le curve in caso di crescita economica e viceversa.

Nel 2024 la curva dei rendimenti si è per lo più appiattita mentre gli economisti erano impegnati a rivedere al rialzo le prospettive di crescita (bear flattening). In un ambiente in cui la crescita si sta muovendo verso l’alto e il mercato è impegnato a rivalutare i tagli, la “vecchia economia” si comporta bene: valore, ciclica, energia; i titoli correlati offrono solide performance in quanto il ciclo di crescita si sta rivalutando al rialzo.

E questi settori non hanno bisogno di tassi più bassi per prosperare: hanno solo bisogno di una forte attività economica.

Ma ora facciamo un altro esempio: cosa succederebbe se la crescita rallentasse e la Fed fosse costretta a tagliare i tassi più rapidamente? Ebbene, in tal caso le azioni e le materie prime cicliche in realtà si comporterebbero male.

Un bull steepening dove la curva diventa più ripida mentre la Fed è chiamata a tagliare urgentemente i tassi di interesse perché le condizioni economiche si stanno deteriorando.

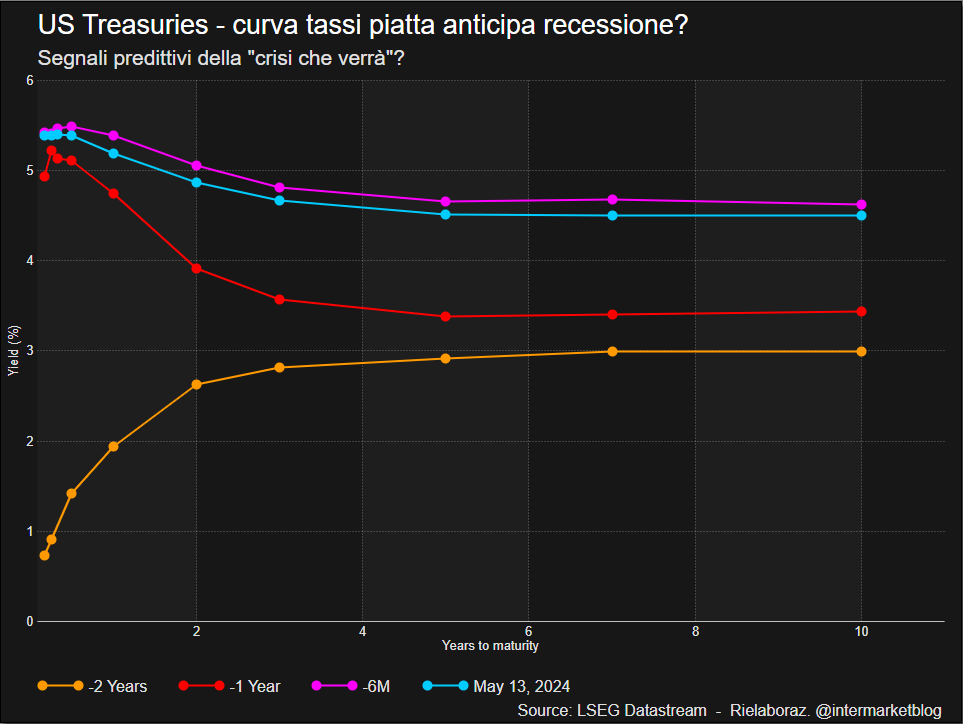

DOMANDA: dove ci troviamo ora? MI verrebbe da dire “bull steepening” ma se vado a vedere l’andamento della curva US degli ultimi mesi si assale qualche dubbio. E se fosse “bear steepening” anche se la curva è visibilmente invertita? Lasciamo perdere la curva a 6 mesi e a 2 anni, le trovo poco utili in questo contesto e concentriamoci sul confronto spot/un anno. QUADRO MOLTO INTERESSANTE.

Come potete vedere, comprendere le dinamiche della curva dei rendimenti nel contesto di un contesto di crescita può fornire importanti segnali in ambito intermarket.

STAY TUNED!

–

Bellissimo intervento. Faccio fatica a capire dove siamo oggi. Direi che la curva si sta appiattendo sempre +. Quindi? Nel migliore dei casi soft landing.