in caricamento ...

WALL STREET: valutazioni generose

Se prendiamo in mano i testi di finanza più comuni, compresi quelli che si focalizzano sull’analisi intermarket, risulta chiaro che c’è una correlazione evidente tra l’andamento dei tassi di interesse e il rendimento cedolare e gli utili societari delle aziende quotate in borsa.

Se prendiamo quindi in esame questo tipo di analisi, parliamo di ERP ovvero Equity Risk Premium. Valutazione del premio al rischio. In altri termini, che premio ho comprando azioni se ho delle cedole “sicure” nel mondo bond pari ad un certo tasso?

Se prendiamo quindi l’ERP su Wall Street possiamo farci un’idea su quello che è ragionevolmente un premio al rischio realistico e soprattutto se il mercato azionario è a premio o a sconto.

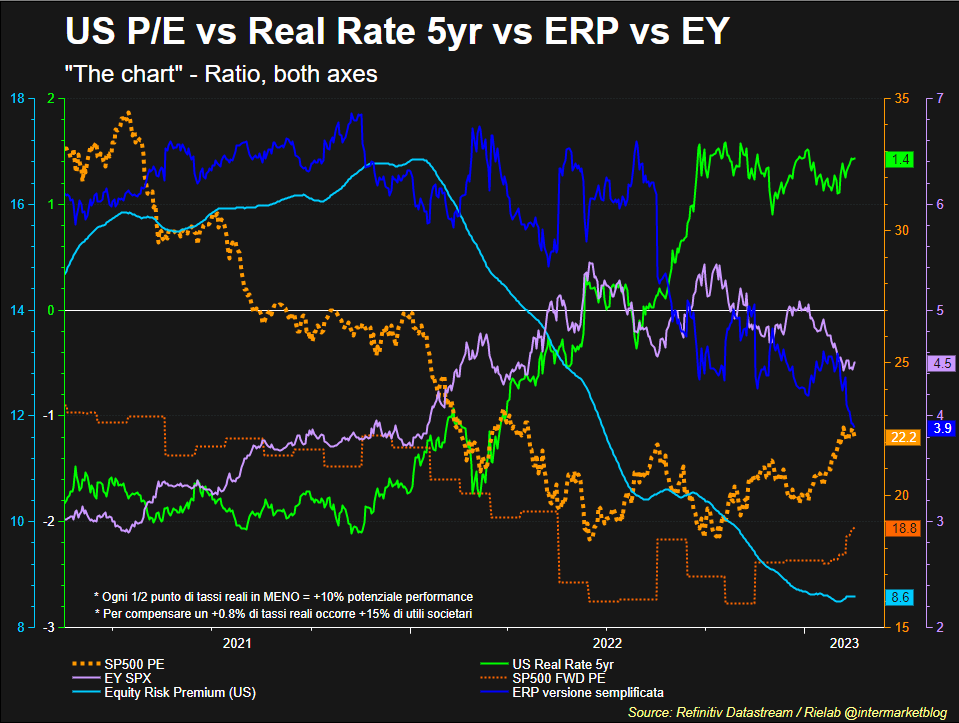

Qui trovate una serie di dati incrociati.

Tasso reale USA a 5 anni

Earning Yield dello SP500

ERP relativo

A corredo ho aggiunto anche il Price earning spot e forward.

Il risultato che ne deriva è lampante. ERP (azzurro e/o blu) che è collassato e quindi di per se riporta a valutazioni molto generose e giustificabili solo con un pronto rientro dell’inflazione che porterà le banche centrali ad un rapido ritorno ad una campagna espansiva (taglio dei tassi) con redditività societaria in evidente miglioramento.

Ma su questo ultimo argomento ho parlato in passato (per esempio clicca QUI) e già vi ho illustrato la situazione. Quindi speriamo quantomeno in un rientro dell’inflazione che proprio in questi giorni non sta dando segnali proprio incoraggianti.

L’inflazione negli Stati Uniti è salita dello 0,5% a gennaio: un aumento significativo rispetto allo 0,1% di dicembre. Gli analisti si aspettavano un dato inferiore per l’inflazione, ma l’aumento dei prezzi dell’energia ha influenzato il dato. L’IPC core invece, che elimina elementi volatili come energia e cibo, è aumentato dello 0,4%. (SOURCE)

Tanto che poi qualcuno in FED sta tornando ad alzare il tiro e non si parla più di un prossimo aumento di 25bp ma di 50bp

Feb 16 (Reuters) – Two Federal Reserve officials said on Thursday the U.S. central bank likely should have lifted interest rates more than it did early this month, and warned that additional hikes in borrowing costs are essential to lower inflation back to desired levels.

Opperbacco, qualcosa non torna e proprio come il sottoscritto anche gli analisti di Morgan Stanley si fanno venire il dubbio.

Questi personaggi che probabilmente ne sanno più di me, convergono col sottoscritto quando vedono quello che oggi possiamo definire un “bear market rally” che è partito ad ottobre a prezzi sicuramente ragionevoli, ma che poi si è tramutato in una frenesia rialzista che per molti sta diventando mera speculazione.

Dite che la situazione macro è migliorata? Verissimo, ma basterà a limitare se non addirittura evitare la recessione da utili?

Intanto una nota interessante. Da ottobre, l’indice M2 globale è aumentato di ben 6 trilioni di dollari, fornendo l’ossigeno supplementare di cui gli investitori hanno bisogno ed è un eccellente cuscinetto di protezione per i mercati. Ma si tratta di un qualcosa che sostiene ma non alimenta in modo concreto e strutturale i mercati. E anche per Morgan Stanley l’ERP è in zona di ALERT.

Se facciamo la somma delle parti dovremmo quantomeno farci delle domande su come questo miracolo possa continuare a persistere. Ma forse sto sbagliando tutto io e il mondo ormai ha preso la strada dell’imponderabile. Intanto però, come sempre, io ho detto la mia e poi ovviamente vedremo che succede.

STAY TUNED!

–

Aggiungerei che anche una economia di “quasi guerra” e conseguenti spese militari, sarà da sostegno all’economia = inflazione non calerà di tanto, idem i tassi, idem gli utili, idem le quotazioni. Così è andata in occasione di altri conflitti e purtroppo per la pace dobbiamo ancora attendere.