in caricamento ...

THE NEW EXTREME NORMAL

Non credo sia il caso di tornare sul perché i tassi di interesse si trovano in queste assurde posizioni. La Yield Curve italiana ci fa vedere dei tassi che fino a 4 anni sono negativi.

Ma qui parliamo dei titoli governativi ovvero i titoli di stato, teoricamente il TOP a livello di solidità in Italia.

Ok, era una provocazione perché diventa difficile parlare di solidità quando si parla di Italia. Ma il ristorante offre questo e quindi…

Ma il ristorante offre anche altro. Anzi, il problema è proprio il resto nel breve termine, perché moltissime aziende hanno avuto modo di finanziarsi a costi risibili malgrado una solvibilità probabilmente molto dubbia.

High Yield & Fallen Angels

E abbiamo parlato in passato di tutto quel mondo che è high yield e soprattutto “border line” (fallen angels).

Quanto ne ho parlato in passato, e forse qualcuno inizia anche a preoccuparsi. Perché se la ruota gira, se arriva la volatilità, se torna un logico premio al rischio, se si allargano gli spread, qualcuno potrebbe avere qualche problema.

Ecco l’OCSE che si pronuncia sull’argomento.

(…) l’Organizzazione per la cooperazione e lo sviluppo economico, ha messo in relazione i livelli record di bond emessi da società non finanziarie con un merito creditizio degli emittenti al di sotto dei livelli di investment grade, ovvero le obbligazioni più sicure.

Secondo l’Ocse, lo stock globale di obbligazioni societarie non finanziarie ha raggiunto un massimo storico di 13,5 mila miliardi di dollari nel 2019, il doppio in termini reali rispetto al dicembre 2008. (…) Tuttavia, «rispetto ai precedenti cicli creditizi, le obbligazioni societarie in circolazione presentano una qualità creditizia complessiva inferiore, requisiti di rimborso più elevati, scadenze più lunghe che si traducono in una protezione inferiore per l’investitore» (…) Proprio le dimensioni e la qualità del mercato obbligazionario sono le voci che, secondo l’Ocse, dovrebbero essere prese in considerazione nei diversi scenari di politica monetaria dal momento che «queste caratteristiche possono amplificare gli effetti negativi di una recessione economica con effetti pesanti sulle imprese e più in generale sull’economia globale». (…)

Ovvio, perché aumenterebbero sensibilmente i default scatenando un effetto domino importante e difficilmente gestibile dal sistema.

(…) Un dato che disegna il peggioramento della qualità delle obbligazioni in circolazione è l’aumento della quota di bond high yield: se nel 2010 circa un quinto delle emissioni di corporate bond era non investment grade, tale quota è cresciuta anno dopo anno fino a raggiungere il 25% nel 2019. (…)

Motivo? Il mercato ha FAME di rendimenti e si digerisce di tutto. C’è domanda, e l’offerta ne approfitta.

(…) «Nel caso in cui dovesse venire meno il supporto dei bassi tassi di interesse o in caso di recessione, gli stessi meccanismi di rating che hanno consentito un aumento della leva finanziaria rischiano di portare declassamenti a catena e ad un aumento del costo del debito per le imprese», mette in guardia l’Ocse. (…) (Source)

Ecco, appunto. Ma la cosa grave è che molti di questi bond sono in mano ad investitori che sicuramente sono IGNARI del rischio potenziale che hanno in portafoglio. Proprio perché il trend del momento è questo e tutti si accodano allo sportello del rendimento “a tutti i costi”.

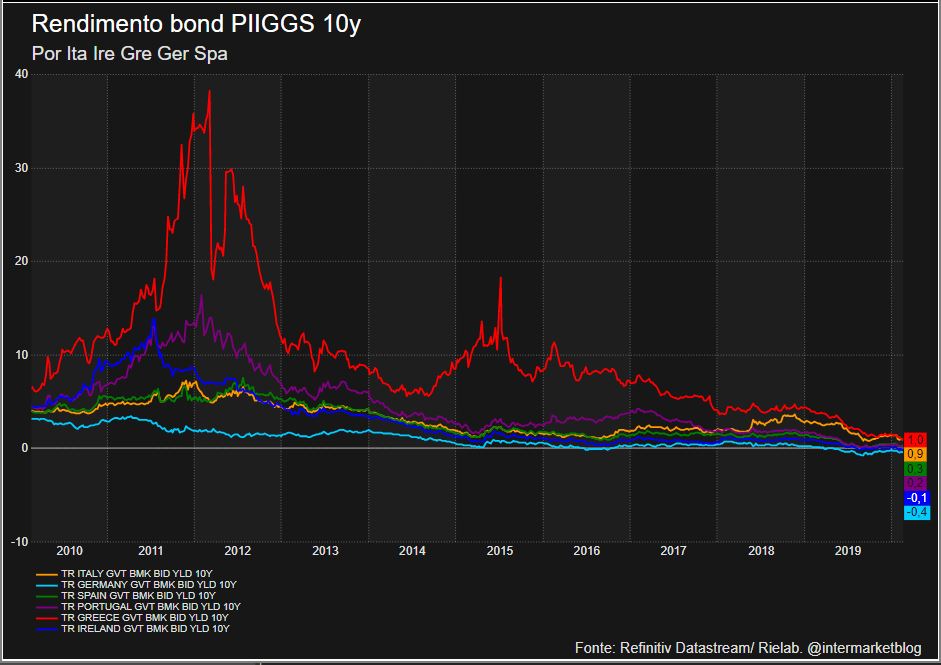

Sia ben chiaro, finchè le banche centrali riescono a dominare il sistema, il problema probabilmente non esiste assolutamente. Tutto si complica se i tassi iniziano a salire, e questo avviene in un’unica situazione. Se la situazione scappa di mano al sistema. Intanto però questo grafico illustra la straordinaria “compressione” dei tassi. Pilotata artificiosamente ma potenzialmente non così momentanea.

Ricordate cosa ha detto recentemente il FMI? Utile per capire DOVE ci potrebbero portare. O dove ci vogliono portare, chissà…

(…) Lo studio del Fondo Monetario Internazionale parte da uno scenario negativo: nel caso in cui si verificasse una nuova crisi finanziaria le Banche Centrali sarebbero costrette a rivedere in peggio i tassi di interesse, già estremamente bassi. Il Fondo Monetario Internazionale definisce questa ipotetica e nuova crisi finanziaria come uno shock deflazionistico e sostiene la tesi che le Banche Centrali non dovrebbero “ritoccare” i tassi di interesse. L’eccesso di liquidità impedisce di abbassare i tassi d’interesse. Ma nell’ipotesi di crisi finanziaria, ci sarebbe l’assoluta esigenza di frenare i tassi, portandoli addirittura in territorio negativo, tra il – 4 e il -6 allo scopo di scongiurare il pericolo di recessione. (…) [Source]

Tassi a -6%? Altro che NEW NORMAL. Qui si tratta di un NEW EXTREME NORMAL che fatico veramente ad immaginare. But ….impossible is nothing…

STAY TUNED!

–

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se sei interessato agli argomenti qui espressi e vorresti approfondirli, contattami!

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

In realtà tassi reali negativi sono un artificio utilizzato più volte in passato per ridurre in modo silenzioso e socialmente/politicamente digeribile/controllabile l’eccesso di debito e ha sempre funzionato in quanto l’economia comunque era viva. Ora non lo è, ci sono forze all’opera talmente potenti da vanificare ogni sforzo in quanto in essenza il contesto è mutato al punto da rendere inutili tutti gli strumenti utilizzati con successo anche solo parziale in passato. Il passo successivo è che non avendo altre idee gli strumenti utilizzati si trasformeranno da inutili a controproducenti, poi dannosi e infine acceleratori del disastro.

La crisi consiste appunto nel fatto che il vecchio muore e il nuovo non può nascere: in questo interregno si verificano i fenomeni morbosi più svariati.

Antonio Gramsci (in una nota scritta in carcere nel 1930)

in una situazione a tassi negativi e di conseguenza margini ridotti per le banche, con un’economia che non appare poi così esaltante (non illudiamoci, gli NPL continueranno, anche se con una percentuale inferiore rispetto al passato ), con la necessità di tagliare filiali e sportelli per ridurre i costi, con la sempre più forte spinta di procedure web, con il progredire delle banche on-line, etc , ha veramente un senso strategico l’OPA di ISP su UBI ????? o è tutta una mossa per evitare ad ambedue di essere poi costretti ad acquistare MPS ???? La maggior parte dei profitti delle banche oggi viene dalle gestioni finanziarie e dalle attività assicurative ; i possessori di C/C, i cosi detti clienti “vecchi”, continuano ad andare in banca per una questione di “fiducia”, per non mettere i soldi sotto il materasso. Ma i “vecchi” difficilmente fanno investimenti finanziari (i recenti scandali bancari qualcosa devono pur avergli insegnato) e comunque stanno riducendosi in quantità per le leggi della natura e i giovani usano l’IPhone per qualsiasi operazione.

Nei prossimi anni non basterà, quindi, “facilitare” la pensione a 5000 impiegati, come dichiarato da Messina, sarà, a mio avviso, una falcidia superiore al 10%, cioè altri 10000 teste all’incirca e il processo continuerà nel tempo.

La “banca” che nutre più “fiducia” sono le Poste Italiane sia per una questione di vecchi legami con i percettori di stipendi e pensioni sia perché l’orografia dell’Italia permette di avere uno sportello nei paesetti e borghi dove una banca avrebbe difficoltà a mantenerlo. Qualcuno ha già immaginato che in futuro sarà qualche banca on-line o addirittura Poste Italiane a fare un’OPA sulle attuali grosse banche italiane. Sembra un paradosso, ma è semplicemente conseguente ai forti dubbi sulla valenza strategica dell’OPA ISP/UBI !!!!

È evidente che sebbene necessaria la soluzione alla crisi del 2008 agendo sui tassi ha generato questo problema. I tassi sono stati tenuti bassi per troppo tempo e questo ha generato una allocazione inefficiente delle risorse premiando operatori e aziende che non meritavano di rimanere in vita. Non sono state separate le banche d’affari da quelle puramente commerciali e non sono state lasciare fallire aziende che non meritavano di stare sul mercato. Ormai possiamo solo attendere la prossima crisi che farà piazza pulita del sistema finanziario così come è oggi. Anche per le banche centrali ad un certo punto il gioco diventerà troppo grosso per essere gestito e pilotato a piacere.