in caricamento ...

The NEW normal (ovvero quando lo straordinario diventa ordinario)

Proprio ieri abbiamo parlato della Yellen e del suo discorso al Senato. Qualche ora fa ha parlato alla Camera ripetendo fedelmente le stesse cose dette il giorno prima (e ci mancherebbe). Ha ridimensionato un pochino i toni sul rischio bolla sui mercati finanziari (avrà ricevuto qualche telefonata?) ed ha detto:

«La mia valutazione generale è che le minacce alla stabilità finanziaria sono a un livello moderato, e non molto alto. L’aumento della leva finanziaria non è ad ampio raggio».

Successivamente si è confermata l’operativita NON conclusa della FED in ambito di politica monetaria espansiva, visto che la ripresa non è ancora completa, ma se il mercato del lavoro dovesse stupire, allora si accelererà l’exit strategy con possibili rialzi dei tassi addirittura in tempi più brevi del previsto.

E la cosa è stata poi confermata anche da R. Fisher della FED di Dallas il quale ha detto:

“Ridurre il reinvestimento dei proventi da titoli in scadenza sarebbe già un buon primo passo per iniziare più dolcemente quella che è l’exit strategy, inserendo poi l’inevitabile secondo livello: ovvero il rialzo dei tassi che sarà inevitabile all’inizio del prossimo anno e comunque quando sarà necessario, con l’obiettivo di normalizzare la politica monetaria” (R: Fisher tradotto da DT)

Fed Funds Rate, Taylor Rule e exit strategy

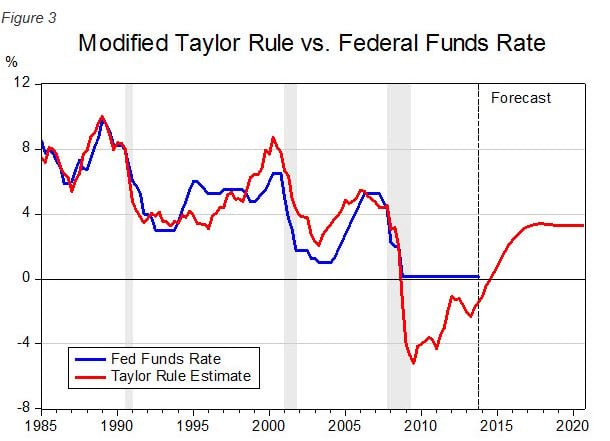

Si è anche chiesto di legare la politica monetaria ad una formula matematica, al fine di aumentarne la trasparenza, usando ad esempio la Taylor Rule. Proposta ovviamente bocciata in quanto occorre elasticità ed una formula matematica è tutto fuorchè elastica.

Comunque sia, il grande problema che si sta riscoprendo è quello della exit strategy.

Infatti fino ad oggi, come ho già anticipato è stato quasi “facile” il compito della FED. Quantitative easing significa comprare assets e dare fiato all’economia. Ma attenzione, la storia insegna (anche recentemente, vero Dott. Greenspan?) che lasciare il mercato in balia di un eccesso di liquidità per troppo tempo, porta sempre ai dei fenomeni speculativi poi non controllabili (in quanto la percezione del rischio tende ad azzerarsi) ed inevitabilmente arrivano bolle e successivamente terremoti sui mercati. Pensateci un attimo:

2000 = bolla hi-tech

2007 = bolla immobiliare

2014 = nuova bolla in arrivo?

Questo alla FED lo sanno. Ed ecco perché la Yellen INIZIA a lanciare messaggi in codice. Prima la bastonata in Senato (Nasdaq sopravvalutato) e poi la carota alla Camera. Due discorsi che alla fine si compensano ma che hanno un obiettivo. Lanciare un messaggio ai mercati.

Voi, lo avete recepito?

Comunque sia la Exit Strategy fa paura in quanto comporta, per forza di cose, una limitazione della benzina necessaria per fare girare le dinamiche di mercato attuali. Quello che fa la FED oggi, è cercare di dare al mercato il massimo delle informazioni sulle tempistiche rassicurando comunque e sempre, proprio perché la Yellen vorrebbe un’uscita il più dolce possibile perché teme terremoti.

Però ha anche fretta di uscire (exit strategy) dalla politica monetaria espansiva (ecco perché si lanciano messaggi sui tassi) perché si temono, come detto, bolle speculative e poi (anche qui) volatilità.

Insomma, pizzicati tra incudine e martello.

Il sogno? Il sogno a cui la FED mira è probabilmente quello che in molti definiscono il “New Normal”, ovvero uno scenario che doveva essere straordinario che invece diventa ordinario, con una FED che alza i tassi ma in modo molto lieve e progressivo, attuando un’uscita dolce e molto lunga nella tempistica, accettando anche un’economia meno virtuosa ma più stabile (El Erian parla di “stagnazione secolare”)

Il problema è che questo progetto non è di sicuro successo. E come sempre solo il tempo ci dirà come andranno le cose.

Intanto, lo ribadisco, ennesima prova che la FED, oggi, è schiava di se stessa.

STAY TUNED!

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!). E se lo sostieni con una donazione, di certo non mi offendo…

I need you! Sostieni I&M!

CLICCA QUI e votaci nella categoria “ECONOMIA” al #MIA14

(Macchianera Italian Awards 2014)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto.

Informati presso il tuo consulente di fiducia. Se non ce l’hai o se non ti fidi più di lui,contattami via email (intermarketandmore@gmail.com).

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Non è solo questione di VOLERE ma anche di POTERE:

Fino ad ora hanno comandato le cose a loro piacimento.

D’ora in avanti non sarà tutto così “matematico”.

Beginning home construction unexpectedly declined in June to a nine-month low as a record plunge in the South swamped gains in the rest of the U.S.

Housing starts fell 9.3 percent to an 893,000 annualized rate from a 985,000 pace in May that was weaker than initially estimated, figures from the Commerce Department showed today in Washington. The median estimate of 79 economists surveyed by Bloomberg called for a 1.02 million rate.

Construction slumped 29.6 percent in the South to a 375,000 pace, the weakest in almost two years. The figures, along with a decline in building permits, corroborate Federal Reserve Chair Janet Yellen’s view that progress in the housing market has been “disappointing” this year.

CHE BOTTA!

Dato che conferma il mio scetticismo circa una solida ripresa dell’economia Usa…….vedrai Danilo che il rialzo dei tassi resterà una chimera……l’annuncio serve solo a morigerare l’esuberanza dei mercati.

Ripeto, non è una questione di volere ma di POTERE. Se possono CERTO che rimandano… Se possono …

SegnaLo le seguenti letture:

M. S. Rozeff (LewRockwell.com), “Will the US monetary system be reformed?” – July 23, 2014

http://www.lewrockwell.com/lrc-blog/will-the-u-s-monetary-system-be-reformed/

B. Brown (Mises.org), “How to start reforming the Federal Reserve right now” – July 23, 2014

http://mises.org/daily/6817/How-to-Start-Reforming-the-Federal-Reserve-Right-Now

G. Harrington (AIER), “Sound money and sound banking – A review of “A proper monetary and banking system for the United States”” – June 6, 1960

https://www.aier.org/sites/default/files/Files/Documents/Research/2379/RR19600606.pdf

Ps: non necessariamente si deve o si può essere d’accordo con le tesi propugnate; l’importante, in specie per chi non è ferrato e non è addentro alle tematiche, è allargare il campo di comprensione quanto più possibile, per essere consapevoli – quando si discute, con la propria testa ed idee e non per “sentito dire”.

サーファー © Surfer

Alzeranno i Tassi ?……Se ci sarà la crescita che sperano…..altrimenti dovranno ancora soprassedere……a meno di non voler deliberatamente innescare una nuova recessione.

Infatti come dimostra il seguente grafico ogni volta che, in questi anni, si è interrotta la politica monetaria espansiva, i tassi a lunga scendono in picchiata…. alzare inoltre quelli a breve…..vuol dire provocare l’inversione della Yield curve……..che com’è ampiamente noto è il testimonial principe della recessione.