in caricamento ...

TASSI e prospettive: la sfida delle REGOLE

Sahm rule contro Taylor rule. Sahm Rule: indicatore preciso sulla recessione USA. Taylor Rule: i tassi devono essere già tagliati. Chi avrà la meglio?

Piccolo riassunto per chi magari non è così “sul pezzo”. La Federal Reserve (FED) è la banca centrale degli Stati Uniti d’America e ha diversi mandati chiave. Il mandato principale della FED, come definito dalla legge, è quello di promuovere la massima occupazione, mantenere i prezzi stabili e moderare i tassi di interesse a lungo termine. Questi obiettivi sono comunemente noti come il “mandato duale” della FED.

Per perseguire questi obiettivi, la FED utilizza una serie di strumenti, tra cui la regolazione dei tassi di interesse e la supervisione del sistema bancario. La FED svolge anche un ruolo chiave nel garantire la stabilità finanziaria e nel fornire un sistema finanziario sicuro ed efficiente.

Ho cercato di sintetizzare all’ennesima potenza. Partiamo dalla prima parte del mandato: ovvero promuovere la massima occupazione. Sull’inflazione già ho detto nei post precedenti ma in questa fase voglio illustrarvi un paio di cose interessanti.

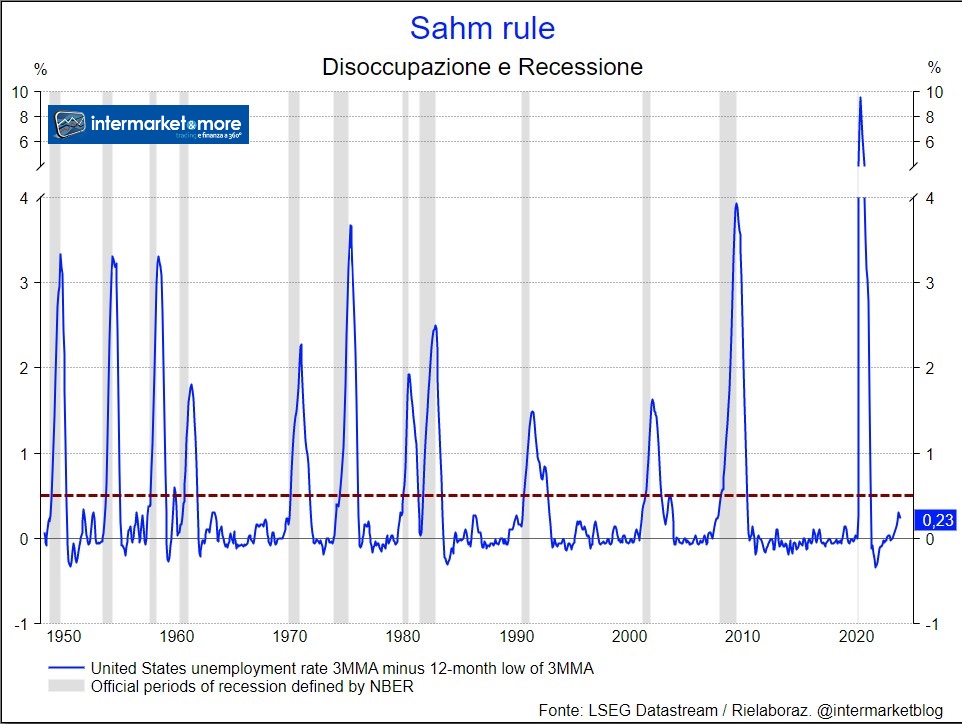

La prima: chi di voi conosce il Sahm indicator? Temo in pochi. E’ un indicatore utile per ragionare su quello che possiamo definire il rischio recessione analizzato dal punto di vista del mercato del lavoro. L’indicatore di recessione Sahm segnala l’inizio di una recessione quando la media mobile di tre mesi del tasso di disoccupazione nazionale (U3) aumenta di 0,50 punti percentuali o più rispetto al minimo delle medie di tre mesi dei 12 mesi precedenti.

Forse scritto così può suonare complicato. MA tradotto graficamente tutto torna più semplice e soprattutto si dimostra molto più efficace.

SAHM RULE

Come potete vedere, quando il Sahm Rule supera area 0.50, è arrivata la recessione. Direi che è quasi una sentenza scientifica visto quanto è precisa. Ovviamente andiamo subito a vedere la situazione attuale e notiamo che siamo in tendenza a rischio ma ancora sotto target, ovvero a 0.23.

Quindi vista l’affidabilità di questo indicatore, possiamo dire che la recessione in USA, per ora, non è ipotesi da prendere in considerazione e lo scenario “soft landing” continua a persistere. Ma attenzione, se l’indicatore va oltre quota 0.5 è cosa buona e giusta andare a rimappare tutto.

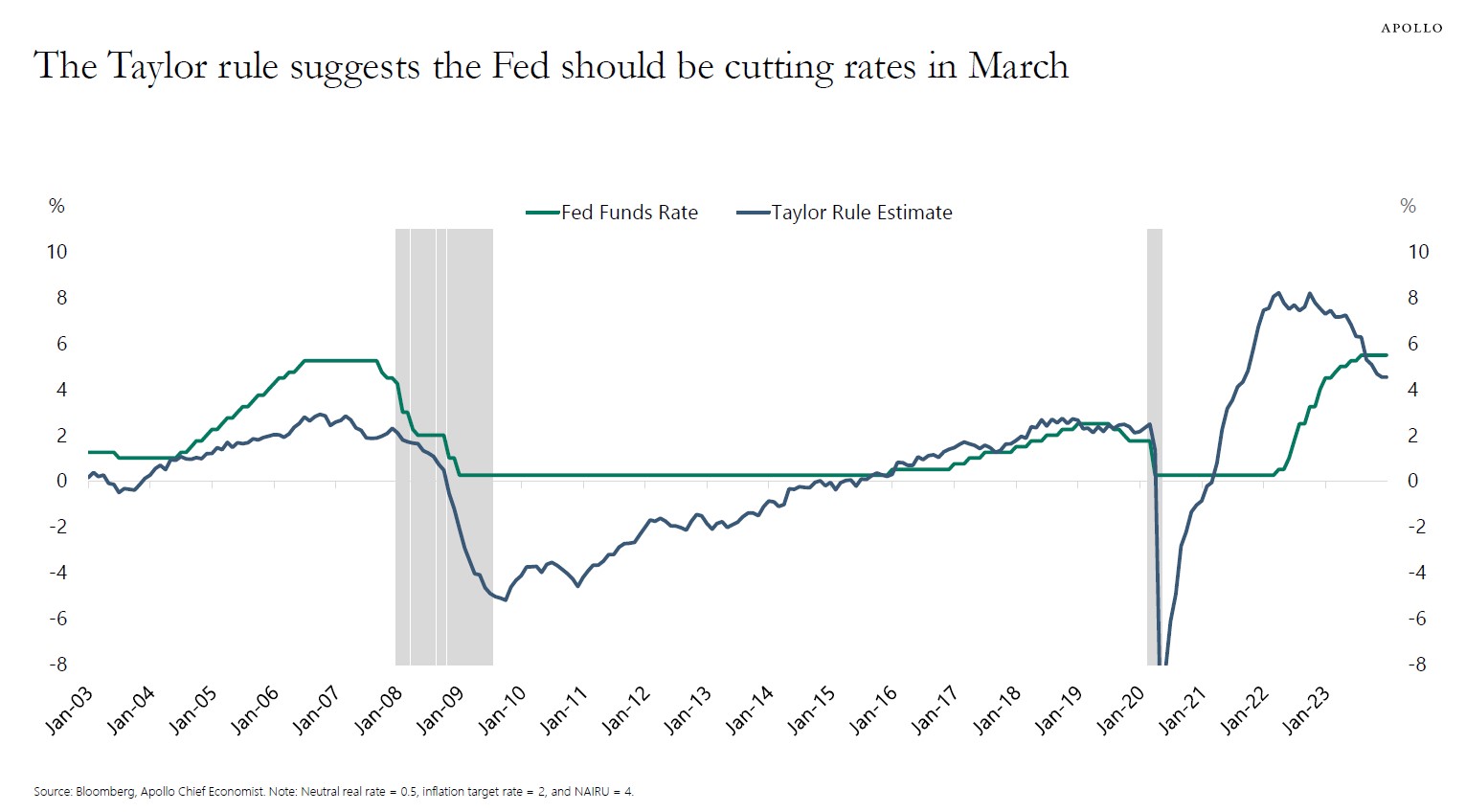

Possiamo aggiungere tranquillamente questo modello ad un altro modello molto più conosciuto, ovvero la Taylor Rule, il quale afferma che, a causa del forte calo dell’inflazione negli ultimi sei mesi, il tasso dei FED Funds oggi non dovrebbe essere del 5,5% ma del 4,5%, come da grafico allegato. Nello specifico, la Fed ha utilizzato per decenni la struttura della regola di Taylor per capire quale dovrebbe essere il tasso dei fondi Fed.

Taylor Rule e Tasso FED

Quindi anche questo modello spinge, ad oggi, per un taglio dei tassi. Ma la FED interverrà sul mercato in un contesto dove l’occupazione al momento si manifesta forte, come sopra descritto dalla Sahm Rule?

Gran bel dilemma per l’amico Powell il quale, in questo contesto, secondo me, non potrà però far altro che monitorare con attenzione la Sahm Rule prendendo atto della Taylor Rule (in altri termini, prima di tagliare ci vorrà un’evoluzione peggiorativa del mercato del lavoro prim di ritrovarci con qualche intervento).

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se sei interessato agli argomenti qui espressi e vorresti approfondirli, contattami!

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!).

ℕ𝕦𝕠𝕧𝕠 𝕔𝕒𝕟𝕒𝕝𝕖 𝕀ℕ𝕊𝕋𝔸𝔾ℝ𝔸𝕄 𝕔𝕠𝕟 𝕔𝕠𝕟𝕥𝕖𝕟𝕦𝕥𝕚 𝕖𝕤𝕔𝕝𝕦𝕤𝕚𝕧𝕚

𝕋𝕒𝕜𝕖 𝕒 𝕝𝕠𝕠𝕜!![]()

Segui il canale Intermarketandmore su WhatsApp