in caricamento ...

PREVISIONE MERCATI 2009: OBBLIGAZIONI e INFLAZIONE (seconda parte)

Per visionare la prima parte del post, CLICCATE QUI !

Per visionare la prima parte del post, CLICCATE QUI !

Continuiamo il discorso fatto nel post precedente, ripartendo esattamente dal punto dove ci eravamo fermati, ovvero dai BTPi. Approfondiremo poi il discorso della curva dei tassi, e trarremo le conclusioni.

Cosa sono i BTPi?

Il BTP indicizzato all’inflazione europea, BTP€i, è un titolo di Stato che fornisce all’investitore una protezione contro l’aumento del livello dei prezzi; sia il capitale rimborsato a scadenza sia le cedole pagate semestralmente sono, infatti, rivalutati sulla base dell’inflazione dell’area Euro, misurata dall’Indice Armonizzato dei prezzi al Consumo (IAPC) con esclusione del Tabacco.

I valori mensili dell’indice Eurostat sono reperibili sul sito Internet dell’Istituto Europeo di Statistica .Grazie al meccanismo di indicizzazione utilizzato, alla scadenza è riconosciuto al detentore il recupero della perdita del potere di acquisto realizzatasi nel corso della vita del titolo. In ogni caso il BTP€i garantisce la restituzione del valore nominale sottoscritto: anche nel caso in cui si verifichi, nel periodo di vita del titolo, una riduzione dei prezzi, l’ammontare rimborsato a scadenza non sarà mai inferiore al valore nominale (100).

Le cedole pagate al sottoscrittore sono di importo variabile, ma garantiscono un rendimento costante in termini reali, ovvero in termini di potere di acquisto. L’ammontare di ciascuna cedola, infatti, è calcolato moltiplicando il tasso di interesse fisso stabilito all’emissione – per il BTP 5 anni con scadenza 15 settembre 2008 pari a 1,65% – per il capitale sottoscritto rivalutato sulla base dell’inflazione verificatasi tra la data di godimento e la data di pagamento della cedola. (definizione presa dal sito dell’ADUC)

La mia previsione sulla curva dei tassi

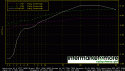

Il fatto che considero interessanti i titoli legati all’inflazione, sottointende che, prevedo (parere personale) che nei prossimi mesi ci sia un’uscita dall’area di deflazione e si torni in una economia in inflazione. La scommessa grande sarà cercare di capire se di tratterà di inflazione buona oppure no. Lo scopriremo col tempo. Intanto una previsione sull’andamento della curva dei tassi.Come potete vedere dal grafico, la curva dei tassi attuale è molto diversa da quella che avevamo 12 mesi fa: grazie ai vari tagli dei tassi, la curva si è “impennata” (steepening) ed ora inizia ad esserci un’interessante spread tra le scadenze brevi e quelle a lungo.

Il fatto che considero interessanti i titoli legati all’inflazione, sottointende che, prevedo (parere personale) che nei prossimi mesi ci sia un’uscita dall’area di deflazione e si torni in una economia in inflazione. La scommessa grande sarà cercare di capire se di tratterà di inflazione buona oppure no. Lo scopriremo col tempo. Intanto una previsione sull’andamento della curva dei tassi.Come potete vedere dal grafico, la curva dei tassi attuale è molto diversa da quella che avevamo 12 mesi fa: grazie ai vari tagli dei tassi, la curva si è “impennata” (steepening) ed ora inizia ad esserci un’interessante spread tra le scadenze brevi e quelle a lungo.

Come me l’aspetto la curva a dicembre 2009?Se parte l’inflazione, secondo me si rischia di ritrovarci con una curva nuovamente piatta, ma spostata MOLTO in alto, con i tassi a breve nuovamente simili ai tassi a lungo, ma con rendimenti superiori a quelli attuali.

E i CMS?

Sui CMS ho già detto in passato, in particolare in questo POST che vi invito a rileggere. Nella prima parte dell’anno i titoli legati al CMS possono ancora essere interessati, o per lo meno fino a quanto la curva dei tassi non tornerà a schiacciarsi nuovamente, coi rendimenti a lungo termine nuovamente in picchiata (notate bene però, lo spazio di crescita non è eccessivo e ritengo importante ponderare sempre con attenzione il rapporto rischio/rendimento anche potenziale).

Conclusioni

Facciamo attenzione: molti titoli governativi sono in ipercomprato ed in fase di bolla.

Questi titoli potrebbero nel corso del 2009 distruggere valore, anche se, nel breve non escludo assolutamente la possibilità di un ulteriore rivalutazione dei corsi, soprattutto delle scadenze medio lunghe dei titoli di Stato .A livello di diversificazione, non disdegniamo i titoli legati all’inflazione. Fino ad oggi non hanno dato nulla, potrebbero diventare interessanti.

CCT e BTP non sono a rischio default (almeno per il momento) e quindi sono interessanti (con tutte le valutazioni del caso).

Bene alcune emissioni di qualità sottovalutate dal mercato.Come sempre, la prudenza è d’obbligo.Rimanete sintonizzati su I&M, torneremo col tempo su questo fondamentale argomento.

Infatti, se la base di tutto sono le materie prime, a ruota troviamo l’inflazione e quindi i tassi.

L’equity? Non è l’origine di tutto, ma la conseguenza, non dimentichiamolo mai…

STAY TUNED!