in caricamento ...

OCCHIO: il mercato è fortemente a rischio STRESS

La BCE si prepara ad un taglio dei tassi di interesse. Chiaramente se le dinamiche dell’inflazione continueranno a segnalare una discesa. Se i dati in arrivo confermeranno lo scenario previsto nelle proiezioni di marzo, la Bce dovrebbe essere pronta a ridurre il costo del denaro.

Politica monetaria divergente dalla FED? All’apparenza sembra un’ipotesi non così remota anche perchè negli USA la situazione è diversa.

Infatti come è noto, le aspettative ridimensionate nei confronti dei piani di taglio dei tassi d’interesse della Federal Reserve non sembrano rallentare le azioni, dove la forza economica negli Stati Uniti ha contribuito a spingere le azioni ai massimi storici. Perché la forza economica è tangibile, meno in Europa.

In USA l’inflazione è dovuta alla crescita. In Europa spesso si tratta solo di inflazione importata. E allora mi pongo una domanda. Dal punto di vista puramente didattico, tassi che non vengono tagliati (cambiando le prospettive) rendono così sostenibile un trend forte di mercato? A meno che la crescita sia talmente forte che si giustifichi un’inflazione maggiore del previsto ed una politica monetaria meno restrittiva. Ma è veramente così?

- CONSUMI

- PICCOLE IMPRESE

- IMMOBILI COMMERCIALI E BANCHE REGIONALI

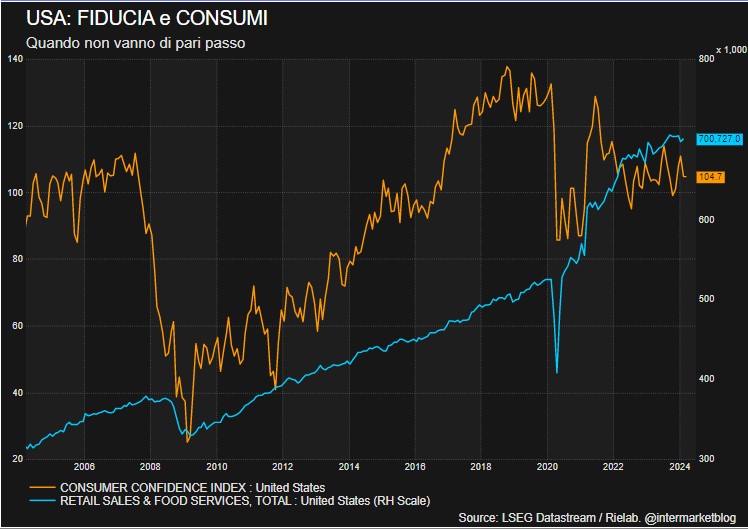

CONSUMI: il consumo di beni ha iniziato a indebolirsi, come rivelano i dati deludenti sulle vendite al dettaglio core (che escludono le vendite di automobili, benzina, materiali da costruzione e servizi alimentari). In particolare, i consumatori, in particolare quelli delle famiglie a basso reddito, potrebbero iniziare a sentire il morso di una maggiore spesa per interessi sulla loro crescente massa di debiti, lasciando da parte i loro mutui.

I saldi aggregati delle carte di credito ammontano ora a 1,1 trilioni di dollari, con un aumento di oltre il 45% rispetto ai livelli pre-COVID. E con un tasso di interesse mediano della carta di credito superiore al 21%, la famiglia media è lasciata a pagare tanto in pagamenti di interessi su carta di credito quanto i pagamenti di interessi ipotecari. Tassi più alti più a lungo di certo non aiuteranno. Non possono che erodere il potere di acq uisto del consumatore che tra l’altro non ha più accumulato risparmi.

Questo grafico è quantomai eloquente.

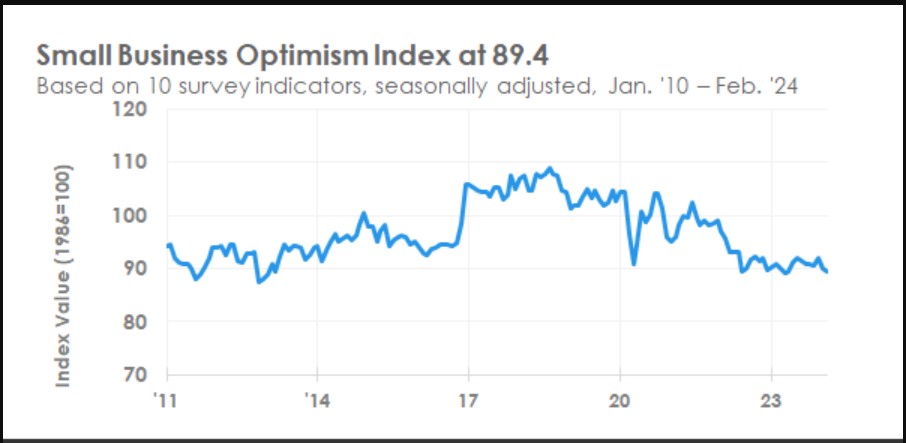

PICCOLE IMPRESE: anche la prospettiva di tassi più alti più a lungo non sembra aiutare il sentiment tra i proprietari di piccole imprese. L’indice del sentiment dell’ultimo sondaggio della National Federation of Independent Business è sceso a 89,4 a febbraio, il suo 26° mese consecutivo al di sotto della media degli ultimi 50 anni di 98. Gli intervistati hanno anche indicato basse intenzioni di aumentare i salari dei dipendenti e una maggiore probabilità di aumenti dei prezzi per mantenere i margini.

The NFIB Small Business Optimism Index decreased in February to 89.4, marking the 26th consecutive month below the 50-year average of 98. Twenty-three percent of small business owners reported that inflation was their single most important business problem in operating their business, up three points from last month and replacing labor quality as the top problem. (SOURCE)

IMMOBILI COMMERCIALI e BANCHE REGIONALI: Anche i tassi d’interesse persistentemente elevati sono pericolosi per i settori già vulnerabili che hanno operato con finanziamenti a breve termine, come gli immobili commerciali.

I titolari di questi immobili si sono arrangiati grazie alla liquidità fornita dal sistema bancario ombra e dai prestatori privati. Ma nell’ultimo anno, i valori degli spazi per uffici sono diminuiti di oltre il 35%. E non dimenticate MAI che le banche regionali possiedono dal 60% all’80% dei relativi prestiti in scadenza in questo settore tra due o tre anni, come vi ho illustrato in questo post.

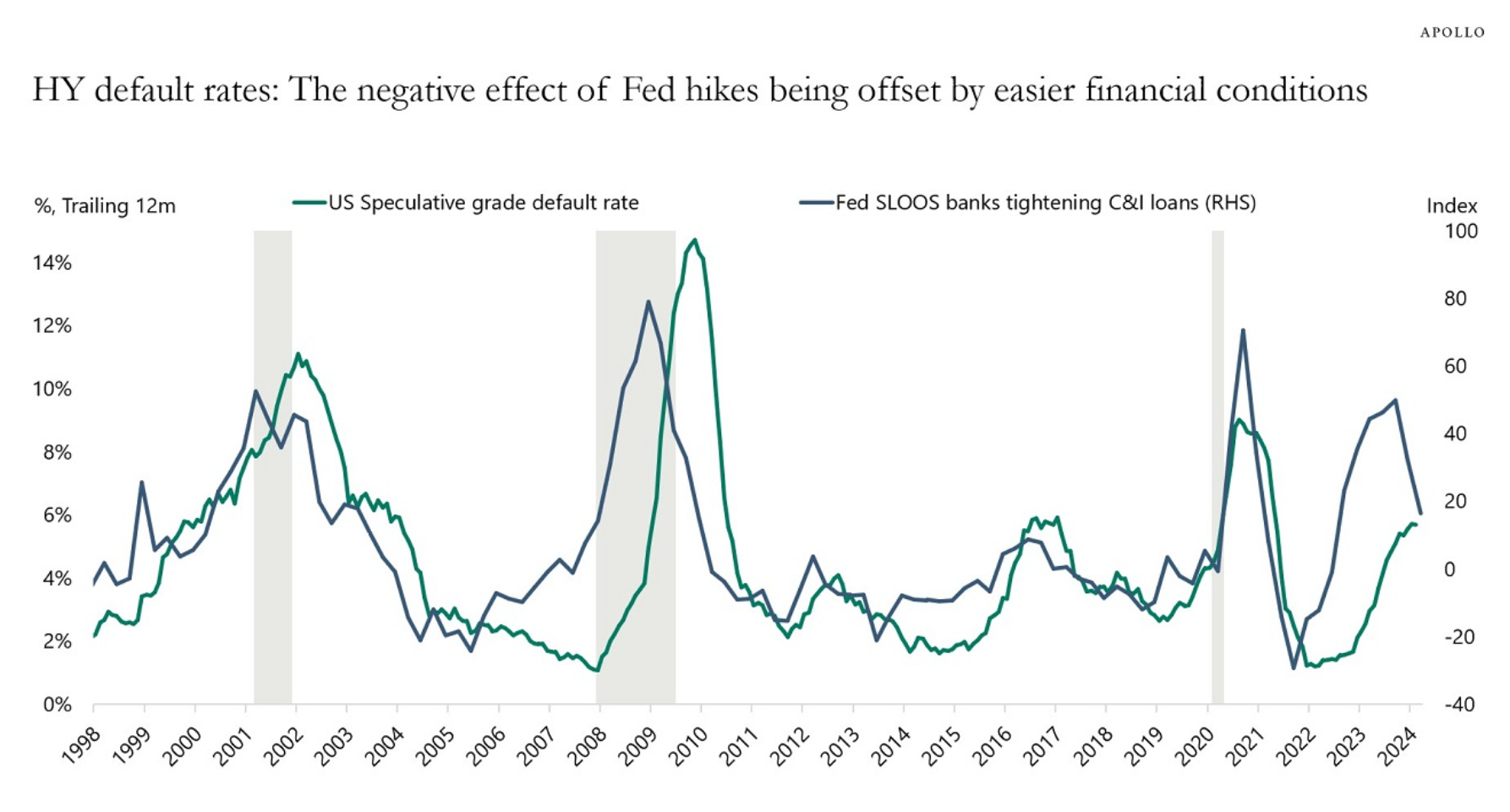

Con l’aumento dei tassi di insolvenza, i titoli garantiti da ipoteca commerciale potrebbero essere tra le prime aree in cui questo stress diventa visibile.

QUINDI?

Sicuramente i prezzi e le valutazioni del mercato azionario continuano a sembrare scollegati dai fondamentali dei tassi, dell’inflazione, delle revisioni delle previsioni sugli utili e da eventuali divari tra i dati economici effettivi e quelli previsti. Ma si sa, la tecnologia e l’intelligenza artificiale ha cambiato i parametri ma…sono sostenibili?

Inoltre permettetemi una provocazione. Questo contesto non può escludere la possibilità di una “stagflazione”, ovvero una crescita più lenta con un’inflazione persistente. Che poi può portare anche l’economia in recessione, magari anche solo per un periodo di tempo breve.

Quello che posso consigliare è monitorare sempre con attenzione il MOTORE della crescita USA, ovvero la FIDUCIA dei consumatori. Se molla… Houston we have a problem.

E poi ovviamente occhio al tasso di insolvenza (delinquency rate) del credito in generale e soprattutto sulle carte di credito. Non dimenticate poi di monitorare anche il mondo del lavoro, considerato super solido. Se inizia a scricchiolare, avremo la conferma di un quadro che si complica. Ma a quel punto la FED sarebbe più incentivata a tagliare. Inflazione permettendo… Ricordate cosa ho scritto in un precedente post (QUESTO)?

E poi ovviamente occhio al tasso di insolvenza (delinquency rate) del credito in generale e soprattutto sulle carte di credito. Non dimenticate poi di monitorare anche il mondo del lavoro, considerato super solido. Se inizia a scricchiolare, avremo la conferma di un quadro che si complica. Ma a quel punto la FED sarebbe più incentivata a tagliare. Inflazione permettendo… Ricordate cosa ho scritto in un precedente post (QUESTO)?

La storia insegna e Powell di certo non ripeterà gli errori del passato.

E in tutto questo la BCE e l’Europa sapranno vivere di luce propria? E questa è la seconda grande scommessa, anche perché qui non abbiamo goduto delle performance e del peso specifico delle “magnifiche 7”.

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se sei interessato agli argomenti qui espressi e vorresti approfondirli, contattami!

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!).

ℕ𝕦𝕠𝕧𝕠 𝕔𝕒𝕟𝕒𝕝𝕖 𝕀ℕ𝕊𝕋𝔸𝔾ℝ𝔸𝕄 𝕔𝕠𝕟 𝕔𝕠𝕟𝕥𝕖𝕟𝕦𝕥𝕚 𝕖𝕤𝕔𝕝𝕦𝕤𝕚𝕧𝕚

𝕋𝕒𝕜𝕖 𝕒 𝕝𝕠𝕠𝕜!![]()

Segui il canale Intermarketandmore su WhatsApp