in caricamento ...

Il futuro dei tassi di interesse: BCE, FED e BOJ sotto i riflettori

Il panorama economico globale sta attraversando una fase di transizione, con le principali banche centrali al centro dell’attenzione. BCE, Federal Reserve e Banca del Giappone si trovano di fronte a sfide uniche, ciascuna alle prese con la necessità di bilanciare la lotta all’inflazione con il sostegno alla crescita economica. Analizziamo le prospettive per ciascuna di queste istituzioni e le possibili implicazioni per i mercati finanziari.

La Banca Centrale Europea: un equilibrio delicato

La BCE si trova in una posizione particolarmente complessa. Dopo una serie di rialzi dei tassi per contrastare l’inflazione, l’istituzione guidata da Christine Lagarde sta ora valutando attentamente i prossimi passi. Le recenti dichiarazioni di alcuni membri del Consiglio direttivo suggeriscono una possibile svolta nella politica monetaria. Isabel Schnabel, nota “falco” all’interno della BCE, ha recentemente affermato che i dati sull’inflazione stanno evolvendo in una direzione favorevole, aprendo la porta a possibili tagli dei tassi nel prossimo futuro.

Tuttavia, la situazione rimane fluida. L’inflazione nell’Eurozona, sebbene in calo, resta sopra l’obiettivo del 2%. La BCE dovrà bilanciare attentamente il rischio di rallentare eccessivamente l’economia con quello di allentare prematuramente la sua posizione. Le aspettative del mercato puntano a un primo taglio dei tassi entro giugno, ma molto dipenderà dai dati economici dei prossimi mesi.

Federal Reserve: la pazienza è la virtù dei forti

Oltreoceano, la Federal Reserve statunitense sembra adottare un approccio più cauto. Nonostante i segnali di raffreddamento dell’inflazione, il presidente Jerome Powell ha ribadito la necessità di vedere “ulteriori prove” di un duraturo rallentamento dei prezzi prima di considerare tagli ai tassi di interesse.

I dati recenti sull’occupazione e sull’inflazione negli Stati Uniti hanno sorpreso al rialzo, suggerendo che l’economia americana rimane robusta. Questo potrebbe spingere la Fed a mantenere i tassi elevati più a lungo di quanto inizialmente previsto.

Banca del Giappone: verso la normalizzazione?

La Banca del Giappone rappresenta un caso unico nel panorama delle banche centrali. Dopo decenni di politica monetaria ultra-accomodante, inclusi tassi di interesse negativi, la BOJ sembra finalmente pronta a intraprendere un percorso di normalizzazione.

Le recenti dichiarazioni del governatore Kazuo Ueda hanno alimentato le speculazioni su un possibile abbandono della politica dei tassi negativi nei prossimi mesi. L’inflazione in Giappone, seppur modesta rispetto ad altri paesi sviluppati, sta mostrando segni di persistenza, e la crescita dei salari sta accelerando. Questi fattori potrebbero spingere la BOJ a compiere il suo primo rialzo dei tassi in quasi due decenni, con implicazioni significative per i mercati valutari e obbligazionari globali.

Implicazioni per gli investitori

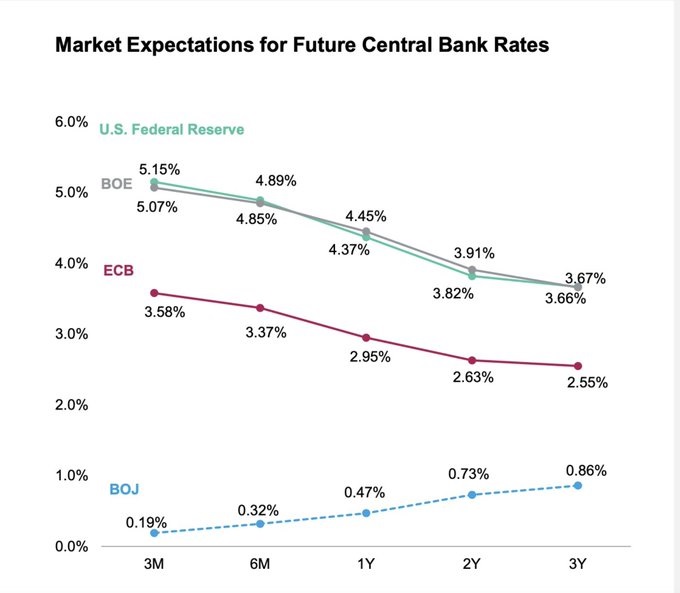

Ovviamente saranno ancora i dati a comandare la situazione. Sono lontani i tempi dove le banche centrali “indirizzavano” economie e mercati. Intanto però ecco una interessante proiezione di Morgan Stanley su cosa possiamo aspettarci dalle banche centrali nei prossimi tre anni. Voi siete d’accordo?

STAY TUNED!

–