in caricamento ...

HIGH YIELD: segnali in arrivo per il mercato azionario

Riprendiamo uno degli argomenti in ambito intermarket che più mi sta a cuore.

Le obbligazioni high yield, note anche junk bond, sono spesso considerate un indicatore anticipatore per il mercato azionario. Questo perché, nonostante facciano parte del mercato obbligazionario, tendono a comportarsi in maniera simile alle azioni in termini di performance, soprattutto durante i periodi di volatilità economica. Ma soprattutto spesso anticipano quello che poi potrà accadere proprio nel mondo equity.

La logica è semplice. Se si deteriorano le aspettative, il rischio default per i bond più rischiosi aumenta e quindi allo stesso tempo aumenta il premio al rischio. Scendono i prezzi, aumenta il rendimento e quindi parte la correzione.

Nella normalità le obbligazioni high yield presentano una correlazione positiva con il mercato azionario, il che significa che quando il mercato azionario è in crescita, anche il valore delle obbligazioni high yield tende ad aumentare, e viceversa. Questa correlazione si manifesta particolarmente nei periodi di “risk on”, quando gli investitori sono disposti ad accettare maggiori rischi in cambio di rendimenti potenzialmente più elevati.

Cosa sta succedendo adesso? In linea di massima è davanti agli occhi di tutti una fase correttiva dell’equity, anche se sembra manchi la convinzione che porti un movimento più profondo. In realtà però non possiamo non notare un’impennata dei rendimenti ed un aumento del rischio sul mercato HY. In apertura il grafico dell’ETF sui junk bond. Rottura netta della lateralità. Non un buon segnale per l’equity.

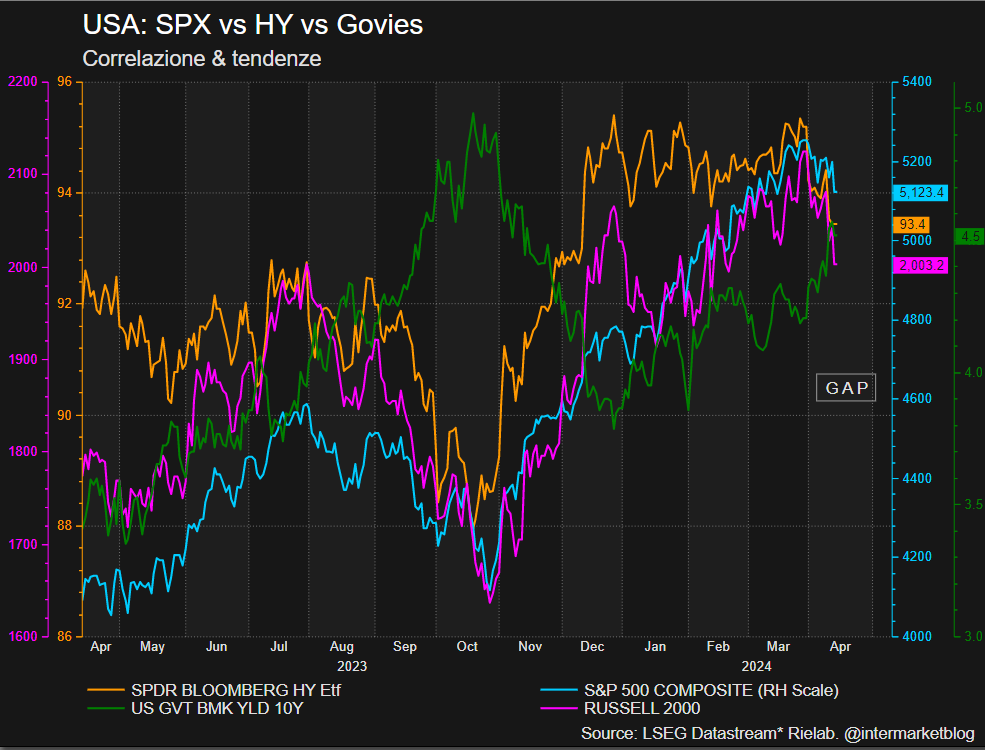

Chiudo con questo grafico. Guardate i dettagli dell’andamento delle ultime settimane. Trovate:

- SP500

- Russell 2000

- Rendimento T-Note 10y

- Andamento junk bond

Il cambio di “mood” è evidente.

STAY TUNED!

–