in caricamento ...

FLUSSI DI CAPITALE: ma dove vanno i 2 trillioni di USD?

Una delle sfide che mi piace cogliere è quella di cercare di vedere le cose da un punto di vista alternativo, al fine di notare quello che spesso ci sfugge.

L’analisi intermarket molto spesso ci aiuta in questa complicata “mission” e l’analisi di dati alternativi completano il lavoro e questo ne è un esempio.

Andiamo a vedere come si sta muovendo la liquidità in questo periodo e come si è mossa negli ultimi mesi.

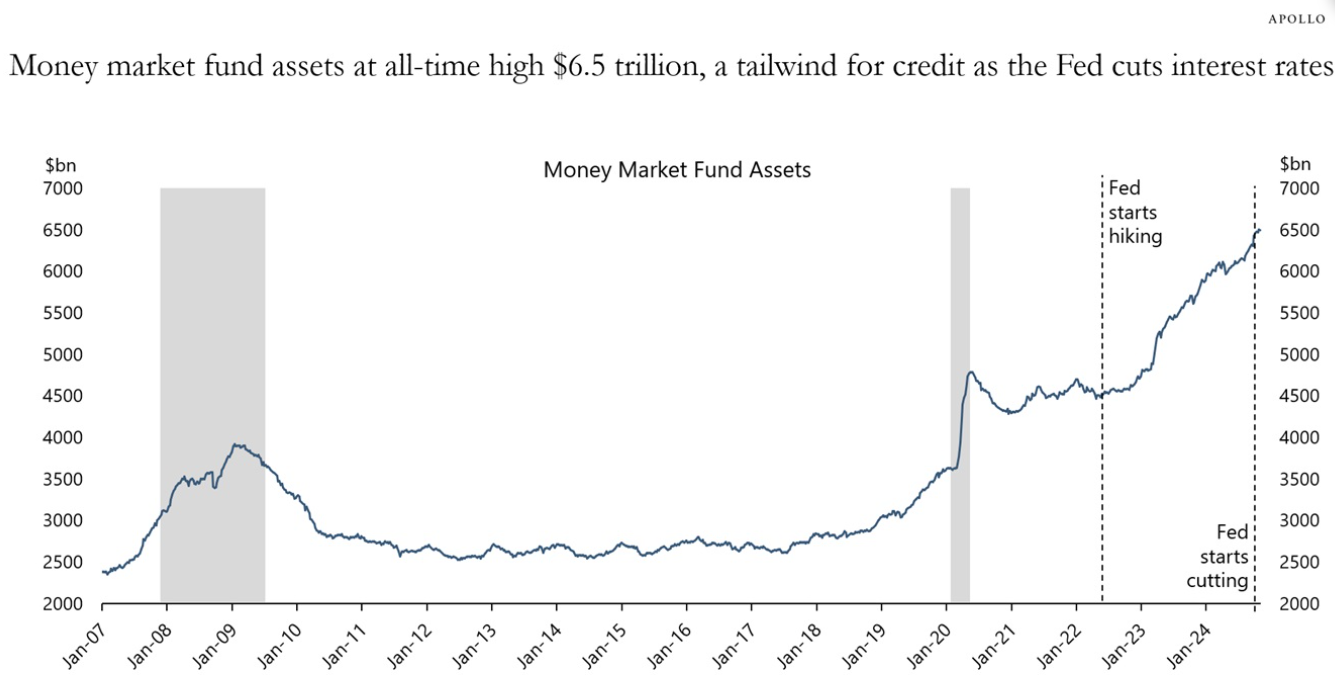

Al centro dell’attenzione ci sono 2 trilioni di dollari, attualmente parcheggiati nei money market funds, pronti a cercare nuove destinazioni in seguito al cambio di rotta della Federal Reserve sulla politica dei tassi d’interesse. Ma da dove arriva questo fiume di liquidità?

La Genesi di un Fenomeno Finanziario

Tra marzo 2022 e settembre 2023, la Federal Reserve ha orchestrato una delle più aggressive campagne di inasprimento monetario della sua storia. Durante questo periodo, abbiamo assistito a un fenomeno tanto prevedibile quanto impressionante: un massiccio afflusso di capitali verso i money market funds, attirati dai rendimenti sempre più allettanti. È stato come osservare una marea che sale inesorabilmente, portando con sé una quantità di liquidità senza precedenti.

Ora che la Fed sta virando verso una politica monetaria più accomodante, il mercato si trova di fronte a un momento cruciale. I 2 trilioni di dollari accumulati rappresentano una forza dirompente pronta a ridisegnare il panorama degli investimenti globali. La domanda che echeggia nelle sale di trading e negli uffici dei gestori patrimoniali è sempre la stessa: dove si dirigerà questo fiume di denaro?

Un Nuovo Paradigma di Investimento

Il credito investment grade emerge naturalmente come una delle destinazioni più probabili per questi capitali in cerca di una nuova casa. E questo va anche a giustificare il notevole restringimento degli spread che rendono il mercato obbligazionario IG e HY sicuramente non a buon mercato.

Resta comunque evidente che il mercato obbligazionario tradizionale potrebbe anche giocare un ruolo cruciale in questa redistribuzione della liquidità. Con i rendimenti dei Treasury che potrebbero stabilizzarsi su livelli interessanti, molti investitori potrebbero trovare in questi strumenti un’alternativa attraente ai money market funds. Riprendetevi questa analisi sull’ERP. Credo possa darvi delle interessanti indicazioni.

Non va sottovalutato però il richiamo del mercato azionario, specialmente in quei settori che hanno dimostrato resilienza durante le fasi di volatilità. Le società con fondamentali solidi e politiche di dividendi generose potrebbero attirare una porzione significativa di questi capitali in movimento.

Le Implicazioni per il Futuro

Questa migrazione di capitale non sarà un evento istantaneo, ma piuttosto un processo graduale che potrebbe ridefinire le valutazioni di diverse classi di attività.

Il monitoraggio attento delle decisioni della Fed, unito a una comprensione approfondita delle dinamiche di mercato, diventerà ancora più cruciale nei prossimi mesi. Siamo di fronte a una partita a scacchi finanziaria dove ogni mossa potrebbe avere ripercussioni significative sul panorama degli investimenti globali. Anche perché liquidità in viaggio potrebbe anche significare inflazione da monitorare con attenzione.

Non ci si annoia mai, questo è certo.