in caricamento ...

FED: tra rischi e scelte ambigue, a Powell va bene così!

La Federal Reserve (Fed), la banca centrale degli Stati Uniti, ha deciso quanto già si sapeva: lasciare inalterato il costo del denaro. I tassi di interesse sui Fed Funds restano dunque inchiodati al 5,25 – 5,5%, livello raggiunto dopo l’ultimo rialzo deciso il 26 luglio scorso e che rappresenta il massimo degli ultimi 22 anni.

Non vado oltre alla questione, il web è pieno di cronistorie sull’argomento (CLICK QUI per esempio) .

Quello che voglio cercare di approfondire, come sempre, è quello che non c’è scritto e che invece bisogna capire per interpretare al meglio il pensiero di Powell. Peccato che, purtroppo, sia indiscutibile un atteggiamento da parte della FED quanto mai pericoloso. Motivo? Perché non solo è attendistico e passivo, ma addirittura è diventato AMBIGUO. Ma andiamo con ordine.

Modelli obsoleti e l’effetto crescita potenziale

Primo ragionamento deve essere fatto sulle analisi e sulle strategie. Infatti direi che ormai è chiaro il fatto che la Fed utilizza modelli macroeconomici obsoleti. In particolare, la banca centrale si basa su due indicatori chiave: il “gap di output” e il “gap inflazione”. Tuttavia, la relazione tra questi due indicatori potrebbe non essere più valida nella situazione economica attuale.

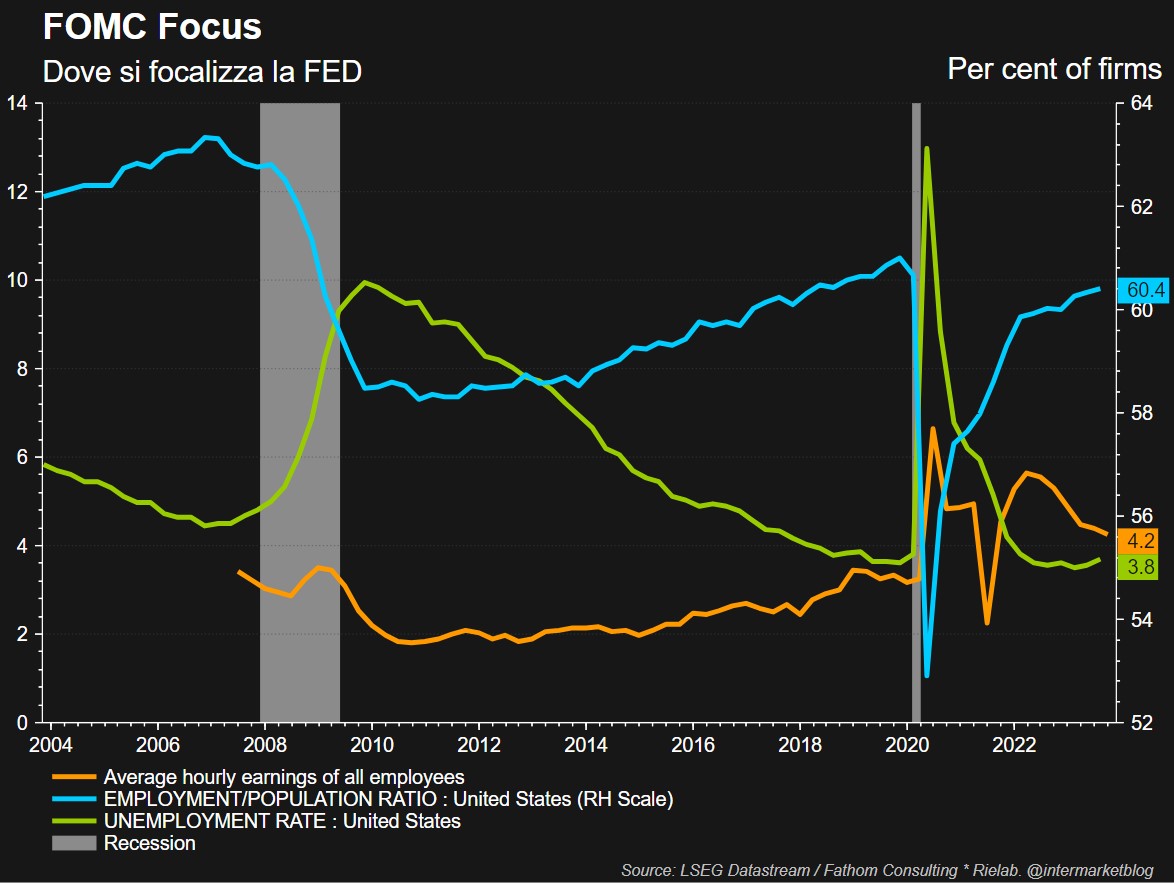

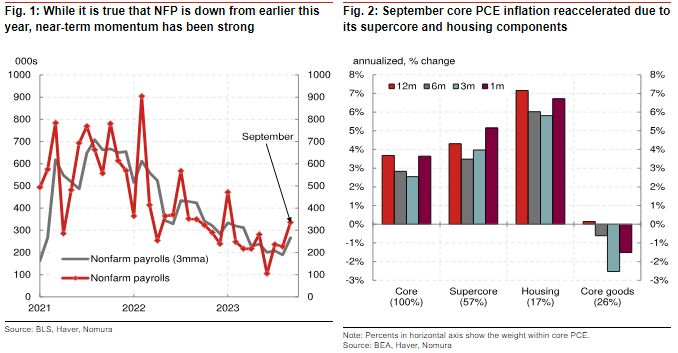

L’output gap rappresenta la differenza tra la crescita economica effettiva e la crescita potenziale di un paese. Attualmente, la Fed utilizza il tasso di disoccupazione come indicatore dell’output gap. Tuttavia, potrebbe essere necessario riconsiderare il livello ottimale di disoccupazione, specialmente dopo gli impatti strutturali causati dalla pandemia. Inoltre, non è più valido supporre che l’output gap e il gap inflazione siano inversamente correlati. L’analisi empirica mostra che questa relazione si è notevolmente affievolita. Pertanto, mantenere una politica monetaria restrittiva per timore di un aumento dell’inflazione potrebbe non essere giustificato.

L’effetto aspettative e il gap inflazione

Un altro problema con la strategia ambigua della Fed riguarda l’effetto sulle aspettative di mercato. Più la banca centrale mantiene un atteggiamento ambiguo, maggiore sarà la necessità di interpretare le sue azioni. Ciò potrebbe portare alla diffidenza da parte degli attori di mercato e alla creazione di aspettative negative sull’inflazione.

L’effetto tassi e il rischio di inflazione

La strategia ambigua della Fed potrebbe comportare un aumento dei tassi reali. Sebbene i tassi nominali rimangano stabili, se l’inflazione effettiva continua a diminuire, i tassi reali aumentano. Questo potrebbe perpetuare la restrizione monetaria e influire negativamente sull’economia. E non solo sull’economia visto che è chiara la relazione inversa tra tassi reali e andamento delle borse.

Inoltre, tassi che scenderanno non come previsto e resteranno “higher for longer”. Ma per quanto? Nessuno lo sa, tantomeno la FED. E nel frattempo la FED di Atlanta entra a gamba tesa in questi giorni e taglie le stime di crescita in modo netto, stimando il PIL per il Q4 dal 2,3% all’1,2%.

The GDPNow model estimate for real GDP growth (seasonally adjusted annual rate) in the fourth quarter of 2023 is 1.2 percent on November 1, down from 2.3 percent on October 27. After this morning’s construction spending release from the US Census Bureau and the Manufacturing ISM Report On Business from the Institute for Supply Management, the nowcasts of fourth-quarter real personal consumption expenditures growth and fourth-quarter real gross private domestic investment growth decreased from 3.0 percent and -2.2 percent, respectively, to 1.5 percent and -2.8 percent, while the nowcast of the contribution of the change in real net exports to fourth-quarter real GDP growth increased from 0.11 percentage points to 0.22 percentage points. (Source)

L’impressione che mi sono fatto io è che in realtà la FED abbia le idee molto più chiare di quanto noi immaginiamo. Tassi fermi perché alzarli oggi sarebbe inutile, dannoso e deleterio anche a livello di immagine. Però le condizioni economiche forti, suggeriscono ancora un atteggiamento restrittivo. Però allo stesso tempo c’è un percorso in atto. I risparmi in eccesso degli americani stanno venendo meno, gli effetti positivi dei mutui e dei finanziamenti a tasso fisso, stanno per terminare in quanto epr buona parte tali debiti ora saranno rinegoziati alle condizioni attuali.

L’impressione che mi sono fatto io è che in realtà la FED abbia le idee molto più chiare di quanto noi immaginiamo. Tassi fermi perché alzarli oggi sarebbe inutile, dannoso e deleterio anche a livello di immagine. Però le condizioni economiche forti, suggeriscono ancora un atteggiamento restrittivo. Però allo stesso tempo c’è un percorso in atto. I risparmi in eccesso degli americani stanno venendo meno, gli effetti positivi dei mutui e dei finanziamenti a tasso fisso, stanno per terminare in quanto epr buona parte tali debiti ora saranno rinegoziati alle condizioni attuali.

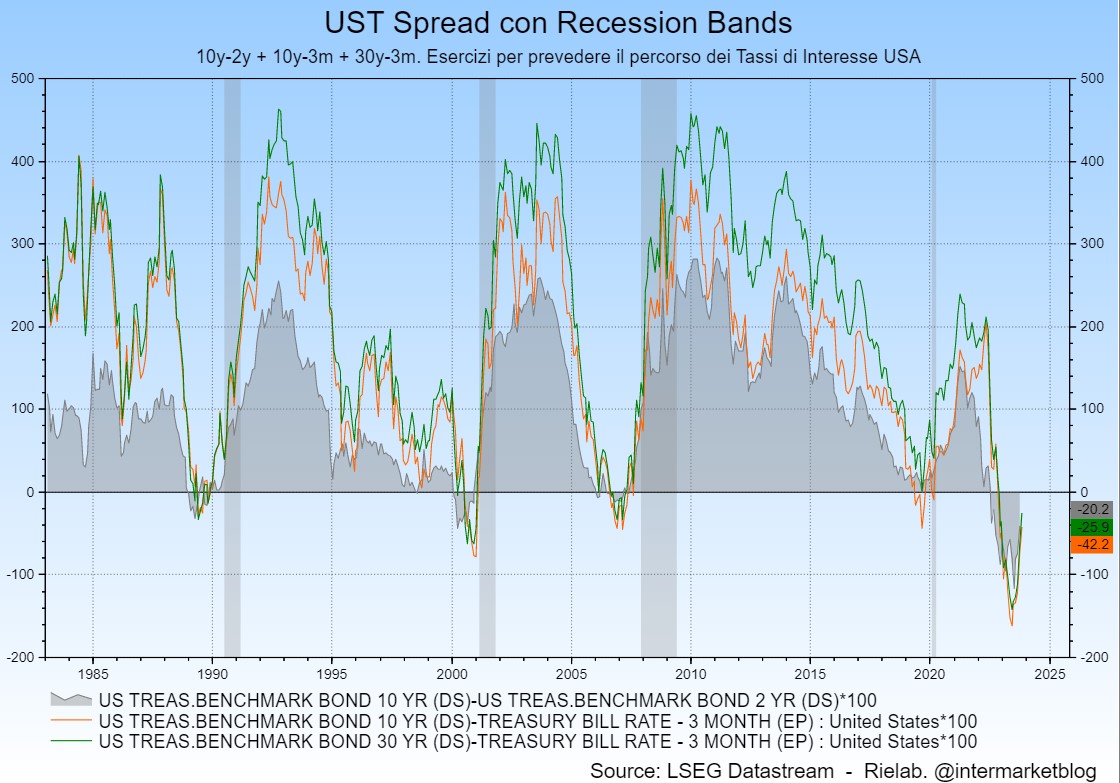

Quindi ridendo e scherzando, la FED si siede sul ciglio del fiume e lascia che l’economia faccia il suo corso. Ma il mercato, che proprio stupido non è, già sente puzza di bruciato e allora ecco che torniamo a parlare di 10y-2y.

Come potete vedere e come già illustrato in passato, il momento critico (recessione) lo si trova non quanto la curva inverte e quindi il tasso di interesse a breve risulta più alto del tasso a lungo termine, ma quando la stessa curva tende di nuovo a normalizzarsi e quindi proprio quando la stessa curva tende a risalire. Il grafico di cui sopra rende bene l’idea e spiega questo fenomeno.

Come potete vedere e come già illustrato in passato, il momento critico (recessione) lo si trova non quanto la curva inverte e quindi il tasso di interesse a breve risulta più alto del tasso a lungo termine, ma quando la stessa curva tende di nuovo a normalizzarsi e quindi proprio quando la stessa curva tende a risalire. Il grafico di cui sopra rende bene l’idea e spiega questo fenomeno.

La FED lo ha visto e quindi, perché intervenire visto che il lavoro sporco lo sta facendo il mercato e molto probabilmente basta star fermi, continuare a diminuire nel frattempo l’entità del bilancio FED e non dover più rialzare?

Sarebbe comunque fondamentale che la Fed riesamini la sua strategia e adotti approcci più aggiornati e trasparenti. Una politica monetaria chiara e coerente è essenziale per garantire la stabilità economica e finanziaria degli Stati Uniti. Peccato che in questo momento, alla FED, fa comodissimo comportarsi così.

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se sei interessato agli argomenti qui espressi e vorresti approfondirli, contattami!

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!).

ℕ𝕦𝕠𝕧𝕠 𝕔𝕒𝕟𝕒𝕝𝕖 𝕀ℕ𝕊𝕋𝔸𝔾ℝ𝔸𝕄 𝕔𝕠𝕟 𝕔𝕠𝕟𝕥𝕖𝕟𝕦𝕥𝕚 𝕖𝕤𝕔𝕝𝕦𝕤𝕚𝕧𝕚

𝕋𝕒𝕜𝕖 𝕒 𝕝𝕠𝕠𝕜!![]()

Segui il canale Intermarketandmore su WhatsApp