in caricamento ...

FED: stand by ma occhio al nuovo DOT PLOT

Finalmente arriva uno stop. Inflazione core stabile. E questo nel suo piccolo è già un successo visto i numeri galoppanti analizzati negli ultimi mesi. Motivo per cui oggi le attese sono tutte per una Federal Reserve che nella sua riunione di politica monetaria. Passi in modalità “stand by”. Per quanto? Molto probabilmente per poco, visto che a luglio non si esclude un nuovo rialzo.

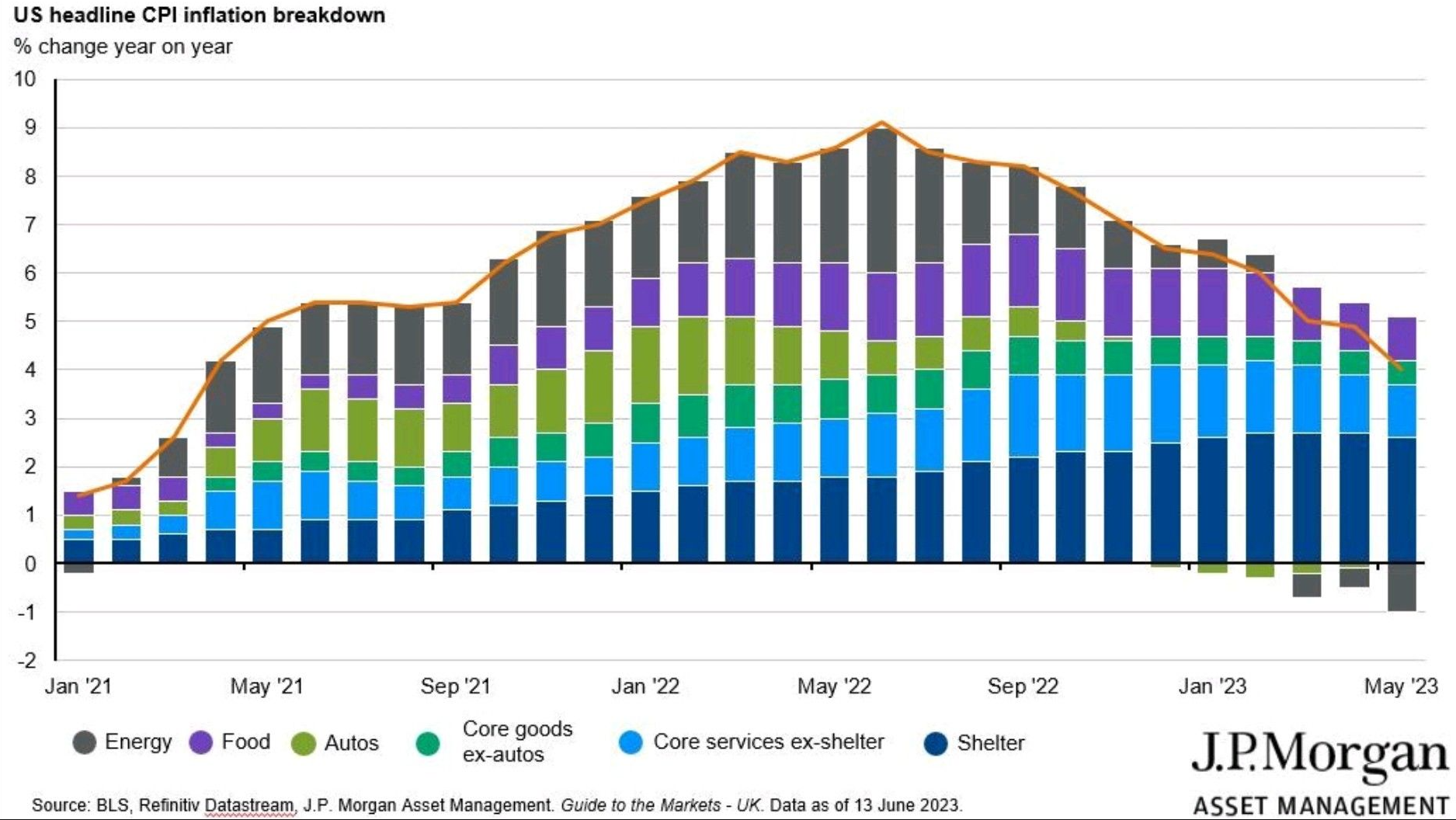

Innanzitutto ammettiamolo: è ancora l’energia l’elemento più volatile e nella fattispecie più determinante per l’indice CPI registrato ieri. Ma attenzione. La FED guarda altri numeri e non il CPI di maggio.

Per la FED i dati, da soli, non cambiano quindi lo scenario sull’andamento futuro dei prezzi. Niente forward guidance, ma staremo a vedere i nuovi “dots”, l’unico elemento oggettivo che oggi possiamo avere per “spoilerare” le attese sui tassi dei vari membri del FOMC. Ok, non abbiamo la forward guidance ma un’idea ce la possiamo fare.

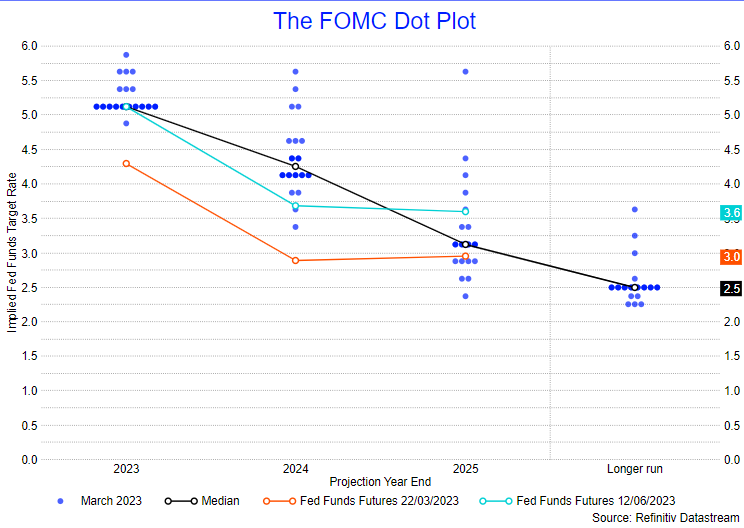

Eccovi l’ultimo Fomc dot plot.

FOMC DOT PLOT

I “dots” di marzo avevano una mediana del 5-5,25% per fine 2023, un livello già raggiunto nella riunione di maggio. Come sempre andremo a vedere lo “scostamento” del nuovo FOMC dot plot e da lì capiremo qualcosa in più.

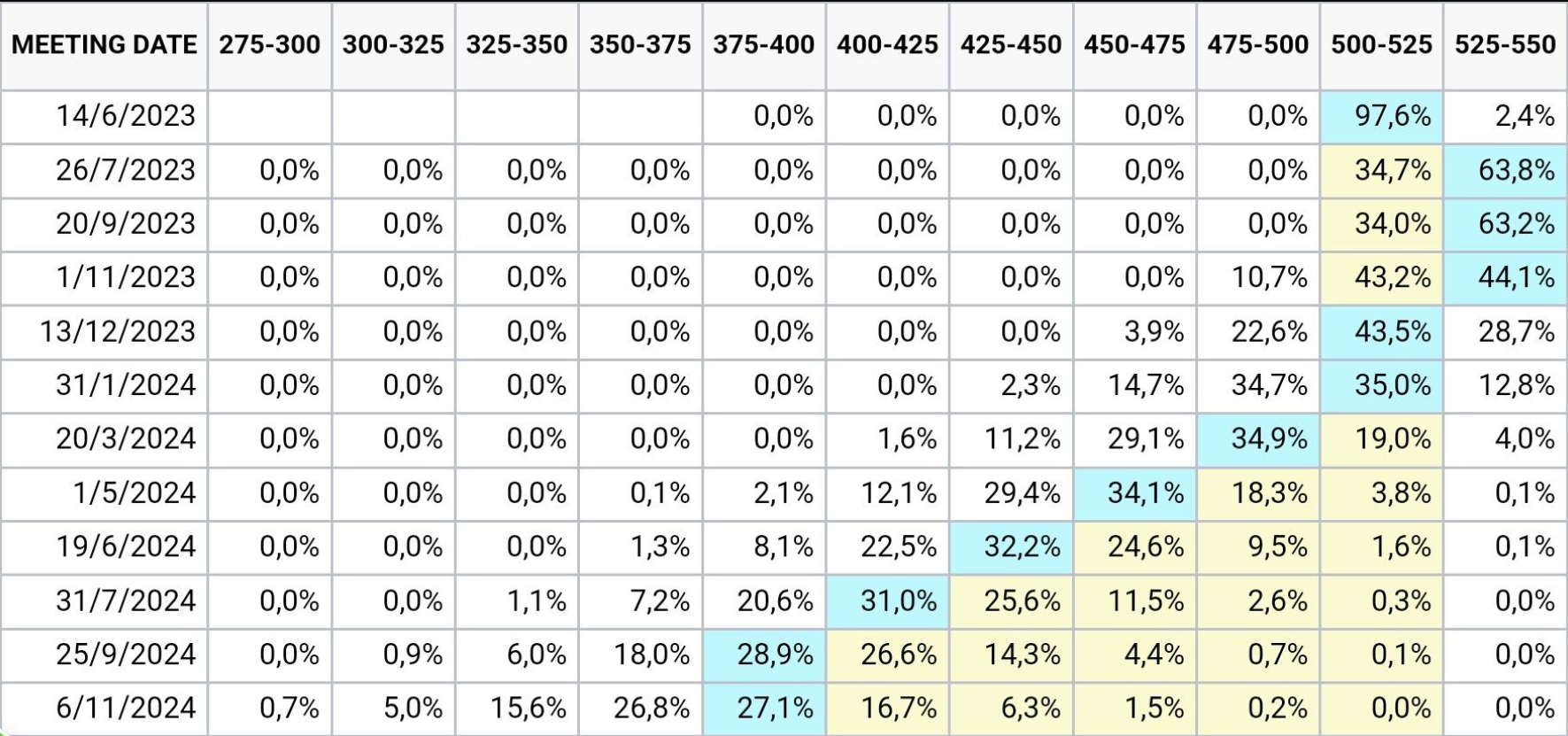

Altro interessante termometro per tastare il polso alla view della FED è il FedWatch Tool. (vedi qui sopra). Redatto dal CME Group. Il 63,8% del mercato pensa ad un +25bp a luglio ed il resto invece pensa che sia già finito il lavoro della FED. Certo, impossibile poter fare previsioni oggi, siamo dipendenti dai numeri e dagli eventi. Resta però il fatto che l’attenuazione dei timori di recessione negli Stati Uniti e le crescenti aspettative di una “pausa” della Fed hanno contribuito a un nuovo stato d’animo positivo nei mercati statunitensi, aiutati dall’ottimismo tecnologico sui possibili benefici dell’IA.

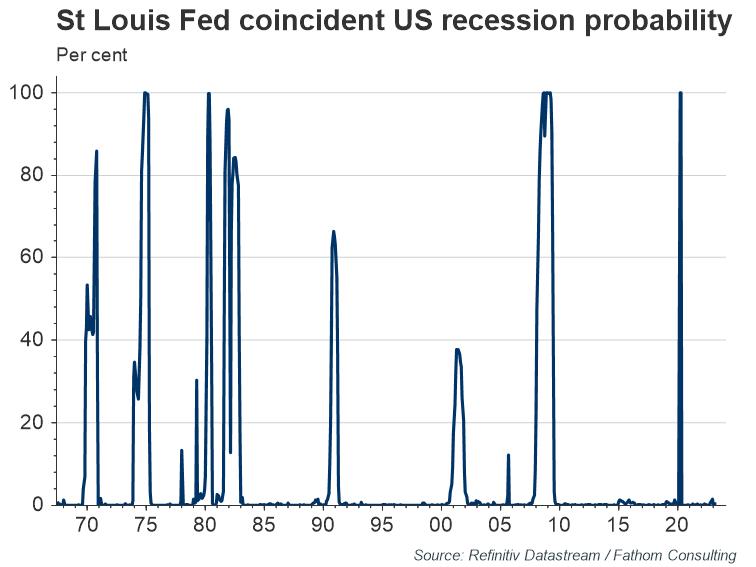

L’S&P 500 è oltre il famoso 20% dai minimi ciclici, il che statisticamente fa uscire il mercato azionario dalla fase ORSO. Aggiungiamo che il rapporto sul mercato del lavoro statunitense di maggio ha sorpreso al rialzo, segnando la 13a volta su 14 in cui la rilevazione è stata superiore. La crisi bancaria al momento continua a non preoccupare et voilà. Volatilità in discesa e mercati in fiducia. Curioso questo indicatore della FED di St Louis, secondo il quale la recessione resterà solo tra i vari Godot che spesso si sono attesi per mesi senza successo.

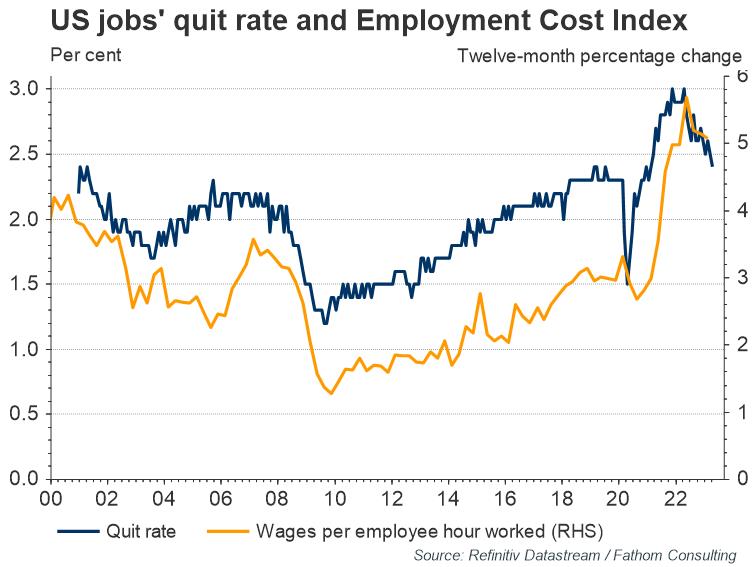

Nonostante che i dati sull’occupazione di maggio abbiano superato le aspettative, ci sono stati segnali di raffreddamento su questo mondo e nella fattispecie:

• Il tasso di disoccupazione è aumentato di 0,3 punti percentuali, il più grande aumento mensile dall’aprile 2020

• Su base trimestrale annualizzata, la crescita salariale è stata del 4%, in calo rispetto a oltre il 6% all’inizio del 2022

• Il QUIT RATE (tasso di abbandono del lavoro), che va a braccetto della crescita salariale, è sceso al 2,4% ad aprile, al di fuori dei massimi ciclici del 3%

Mettetela come volete, il rallentamento è evidente, inutile nasconderci dietro un filo d’erba.

Intanto un monito sembra evidente (e l’andamento settoriale della borsa ce lo testimonia). Oggi l’inflazione più pericolosa è quella da SERVIZI. Se diventerà un problema allora non solo dovremo rivedere le strategie della FED ma l’impatto sulla crescita economica potrebbe essere più invasiva di quanto si possa pensare. Domani ci riaggiorniamo.

STAY TUNED!

–