in caricamento ...

BYE BYE tesoretto. Il consumatore USA fa i conti con la realtà

In questo post (CLICK HERE) abbiamo provato ad illustrare, tramite una tabella di BofA, i multipli dello SP500 per cercare di capire se effettivamente la borsa USA possa essere considerata sopravvalutata oppure no.

Si dice che il mercato ha sempre ragione. In questo caso non so dire con certezza se ha ragione visto che sta scontando prospettive che, personalmente, non vedo così realistiche.

Le valutazioni azionarie attualmente registrate, riflettono le prospettive rialziste degli investitori sull’economia statunitense. Però tutti quei trend favorevoli che coinvolgono consumi, stipendi, lavoro e la stessa politica fiscale potrebbero recedere il prossimo anno.

Per carità, non possiamo negare che per tutto il 2023, l’economia statunitense è rimasta resiliente di fronte al rapido inasprimento della politica monetaria, con una solida domanda dei consumatori e un mercato del lavoro perennemente forte.

Però inizio a temere che queste valutazioni iniziano ad essere poco sostenibili NON solo in caso di recessione ma addirittura di “soft landing”, in cui la crescita economica rallenta e l’inflazione si raffredda senza una recessione.

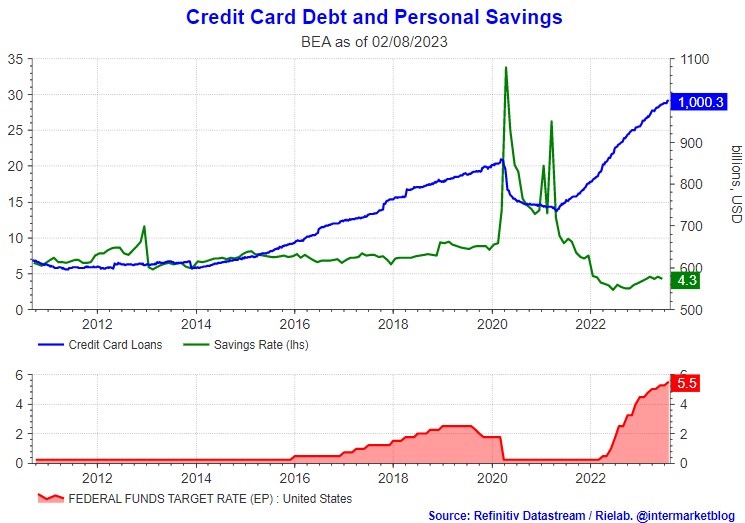

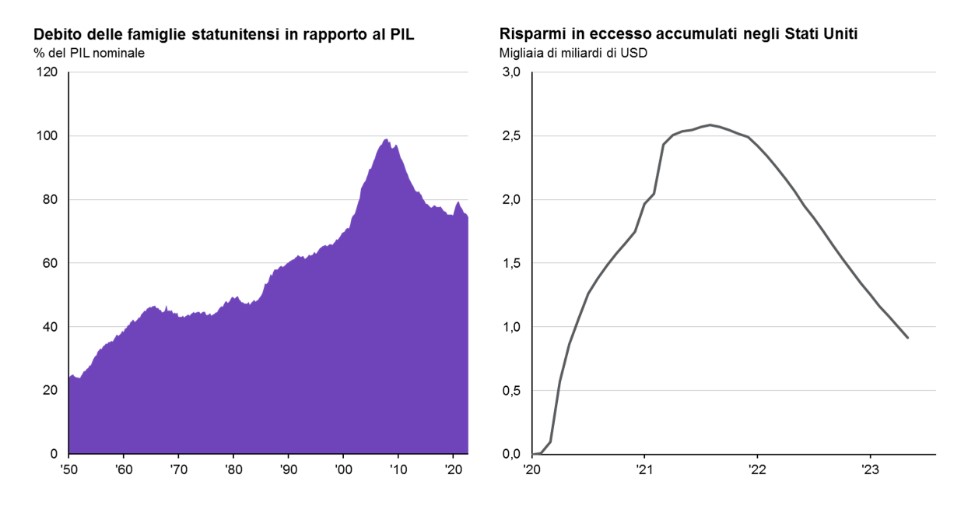

Qualche esempio. Le famiglie hanno accumulato considerevoli scorte di cash durante la pandemia grazie in parte agli stimoli del governo. Queste riserve sono state fondamentali per tenere alto il tono dei consumi ma….le scorte di cash stanno diminuendo. Gli economisti ora stimano che i risparmi delle famiglie si aggirino intorno ai 350 miliardi di dollari, che potrebbero esaurirsi entro il primo trimestre del 2024. Ciò coincide con il ripristino dei pagamenti dei prestiti agli studenti, che potrebbero smorzare la spesa, e un accumulo aggressivo dei saldi delle carte di credito, con interessi costi che sono saliti ai massimi storici di oltre il 20%.

Questi grafici che vi propongo ci fanno vedere che la benzina si sta esaurendo ed una politica fiscale proattiva, visti anche i tetti di bilancio più che evidenti, è quantomai complicata.

Inoltre non possiamo dimenticare gli effetti negativi ancora inespressi della politica monetaria della FED. Tassi di interesse che sono saliti rapidamente, con conseguente credit crunch senza dimenticare che molto probabilmente i tassi di interesse scenderanno meno rapidamente del previsto. Cose di cui vi ho già parlato in passato. Ribadisco. Qualità e occhio alle valutazioni generose. Nel resto c’è ancora del valore inespresso che diventa difensivo in caso di correzione.