in caricamento ...

SOFT LANDING alle porte ma questo sarà sufficiente?

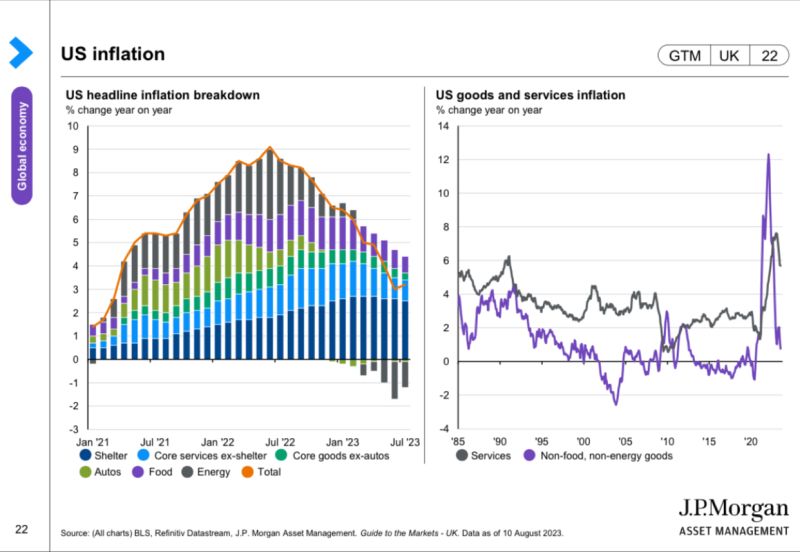

Tra alti e bassi, le borse tengono, malgrado un quadro dei tassi di interesse che sulla carta si fa più tranquillo visti i dati rassicuranti dal punto di vista inflattivo, anche se resta necessario fare alcune distinzioni. La disinflazione fin ora osservata è stata guidata dall’andamento dei prezzi nel mercato dei beni mentre l’inflazione dei servizi rimane ancora molto elevata, specialmente in Area Euro. I recenti trend di breve periodo, se persistenti nel medio termine, aprirebbero la strada a una disinflazione graduale e in linea con quanto pronosticato dalle banche centrali in giugno, evitando brutte sorprese dalle prossime previsioni di inflazione di Fed e BCE, in uscita a settembre.

In sintesi questo è il quadro inflattivo USA che illustra bene quanto stavo scrivendo.

Luglio quindi si è dimostrato un buon mese, oltre le aspettative, soprattutto dal punto di vista ciclico da una parte, e dal punto di vista monetario dall’altra con uno scenario che verso al cosiddetto “soft landing”.

Quindi, “soft landing” diventa sinonimo di un’inflazione che rientra pian piano verso il target 2% senza particolari impatti per l’economia reale (leggasi RECESSIONE).

Possiamo quindi cantare vittoria? Bah, io non ne sono così convinto perché continuo a vedere “tra le righe” un rischio rallentamento ancora concreto. Minimo ciclico, per intenderci, dal punto di vista economico non ancora raggiunto: ma attenzione, ricordiamoci sempre che la borsa non è mai la fotografia della realtà, ma è la proiezione del futuro. Questo la netto di tutte quelle sorprese (vedi downgrade USA) che potrebbero generare sugli investitori un cambiamento del trend del sentiment.

Cerco ovviamente di comprimere una serie di concetti all’ennesima potenza per dare una logica al mio discorso, quindi perdonatemi se non entro nei dettagli.

A questo punto però, tenuto conto quanto sopra, diventa interessante fare una valutazione. Se quindi siamo in una situazione dove:

– Il minimo ciclico non è ancora stato raggiunto

– La politica monetaria tende a normalizzarsi

– Aumenta la probabilità di “soft landing”

– Rischio credit crunch ed allargamento degli spread realistico

– Rendimento che comunque restano alti se non addirittura tornano a salire

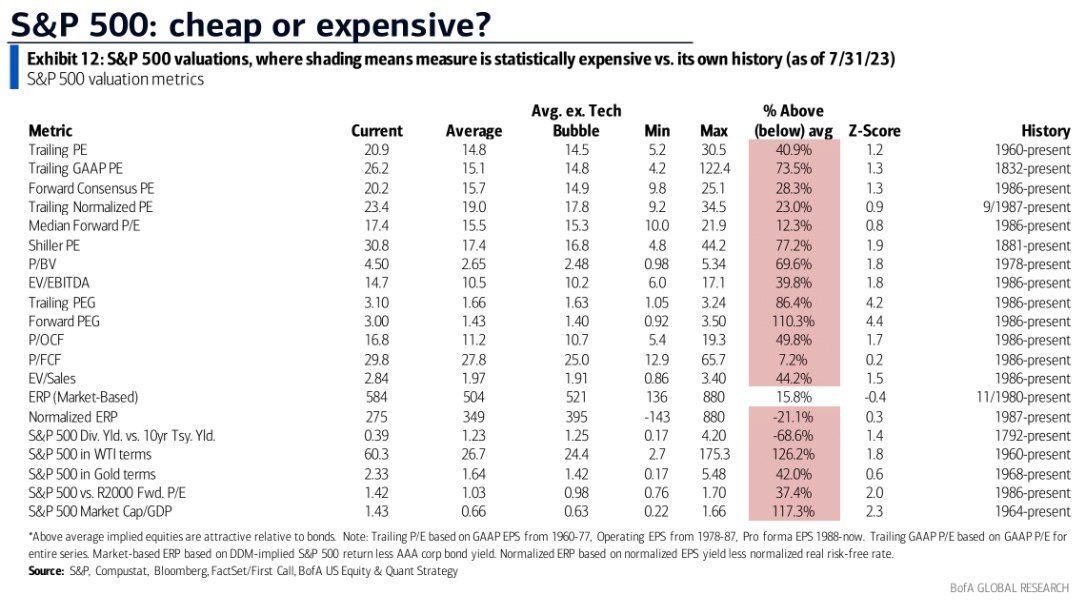

…come possiamo considerare il mercato azionario? Utilizzando i più tradizionali indicatori, BofA Global Research crea una tabella molto interessante dove va ad inserire dati storici importanti (dal 1923) cercando di equiponderare tutto ed arrivare quindi ad una risposta per la seguente domanda (da 1.000.000 di USD). Ma la borsa USA è cara?

CHEAP or EXPENSIVE: SP500 valuations

Prendendo 20 parametri, scopriamo che lo SP500 risulta caro per 19 degli stessi. Secondo me in un quadro come quello attuale non deve essere fonte di preoccupazione ma di allerta. Sono stato elegante vero?

STAY TUNED!

–