in caricamento ...

BORSE, UTILI AZIENDALI e CICLO ECONOMICO: i mercati fanno i conti con la realtà

Se da una parte abbiamo avuto delle banche centrali un po’ propositive e speranzose sul futuro (soprattutto del tasso inflazione) dall’altra parte invece dobbiamo fare i conti con l’economia reale. Nulla di sorprendente sia ben chiaro.

Chi segue il blog ha letto in passato che quanto sta accadendo era ampiamente previsto. In borsa comandano sempre loro, gli utili aziendali, e alla fine occorre fare i conti con le trimestrali. Certo, il rapporto con i tassi di interesse sono fondamentali ma quando l’economia non tira e i risultati aziendali non sono all’altezza, signori, abbiamo un problema.

Tutto questo è coerente con il nostro ragionamento ciclico.

Inflazione che migliora, ma soprattutto per un miglior contesto energetico ma anche per minori consumi e per il rallentamento economico. Questo dà la possibilità alle banche centrali di essere meno aggressive (positivo per il mondo bond) ma il rallentamento economico va a colpire il ciclo produttivo ed i consumi (negativo per l’equity).

Quindi il rally delle azioni delle ultime settimane, guidato soprattutto da speranze e dalle banche centrali, ora fa i conti con le trimestrali.

Prendete come esempio ieri. Giornata “monstre” tre Big-A all’esame delle trimestrali: Apple, Alphabet, Amazon.

Tutte e tre ci hanno ricordato che non è sempre festa, che il “Goldilocks” fa comunque i conti col rallentamento ciclico, che non va sempre tutto bene. Una crescita economica più debole e un ritiro del boom dei servizi digitali alimentato dalla pandemia hanno contribuito al calo, a questo aggiungiamo anche problemi sulla catena di approvvigionamento. Prendete Amazon, tutti la vedono come un venditore on line ma spesso si dimentica che il motore degli utili è AWS. Proprio il reddito operativo di AWS, la sua divisione di cloud computing, è sceso rispetto all’anno precedente.

Ok, forse la luce in fondo al tunnel si inizia ad intravvedere perché i mercati avevano già scontato molto di quanto poi è arrivato. Ma diventa difficile pensare che questo rally di inizio anno possa proseguire sereno senza turbolenze. Ora la situazione è sicuramente migliorata anche come sentiment, ma la volatilità permane. State all’erta.

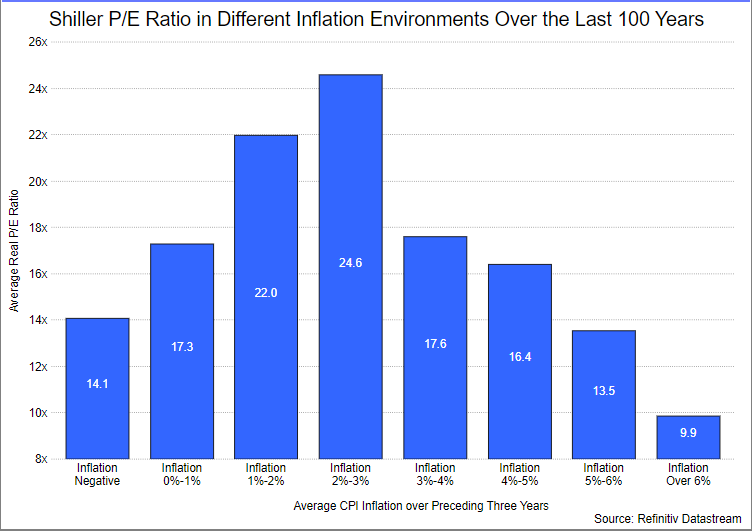

P/E a confronto

Anche perché poi… siamo sicuri che le azioni siano ancora cosi convenienti con questi multipli, oppure torna ad essere necessaria una correzione dei rendimenti obbligazionari? Il grafico qui sopra ci fa vedere che il P/E stimato (quindi quello che seconde vale la pena di essere considerato) sia per il mondo tech che per il listino benchmark SP500 ha raggiunto i massimi di aprile 2022. E qui sotto come il P/E si è comportato nei vari diversi contesti inflattivi.

Non voglio andare oltre ma preferisco che ognuno faccia i suoi ragionamenti, tenendo conto del tasso inflazione in essere e su quello che DOVREBBE diventare. Se le previsioni saranno mantenute, allora i mercato appaiono oggi correttamente valutati. In caso contrario …incrociamo le dita.

STAY TUNED!

–