in caricamento ...

BTP 50 anni: la festa continua!

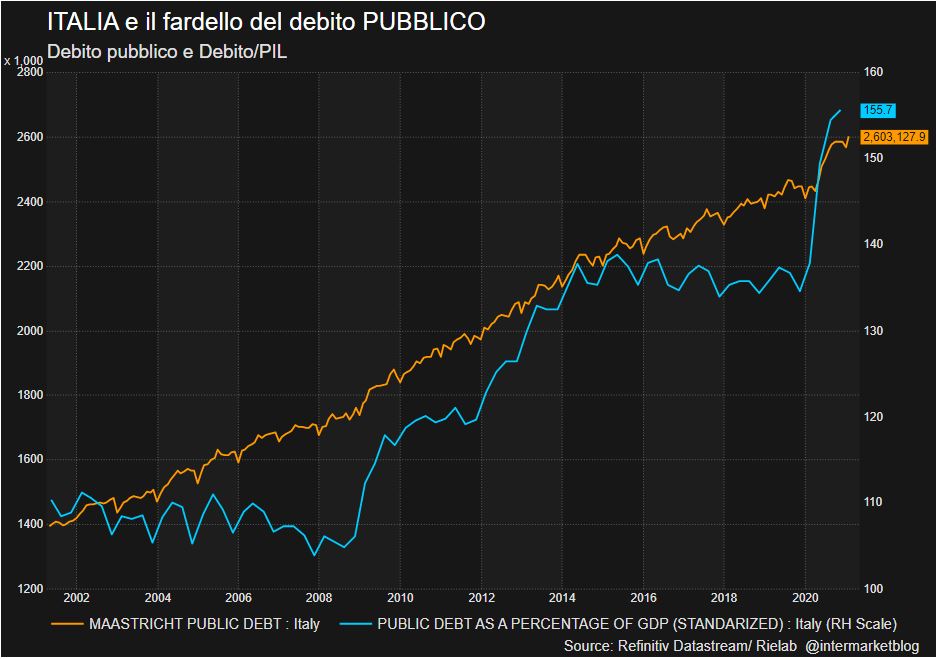

Il grafico che vi ho proposto in apertura è tristemente noto a tutti. Si tratta del rapporto Debito Pubblico /PIL dell’Italia.

Se ante Covid19 la situazione era molto complicata, oggi la situazione è diventata quasi drammatica.

Viaggiamo verso quota 160% (ancora non ufficializzato), con un crescendo rossiniano che non può non preoccupare, soprattutto quando ci sarà una normalizzazione che, per forza, porterà Bruxelles a bussare alla nostra porta e chiedendo gentilmente di trovare il modo per rientrare rapidamente in modo da rendere il tutto più sostenibile. Il modo più semplice (in via teorica) è far crescere in modo esponenziale il PIL. Ma visto che non sarà così facile…cosa succederà?

Vabbè, questa è un’altra storia che affronteremo più avanti.

In un contesto così complicato, generalmente la situazione si compromette ulteriormente avvitandosi su se stessa, con un debito che tendenzialmente non si riesce più a rinnovare se non a rendimenti improbabili, portando progressivamente al default.

STOP. Non questa volta.

Infatti è ben noto l’impegno della BCE a protezione del debito europeo, E difatti malgrado tutto i BTP si difendono bene e i tassi italiani sono tutto sommato sotto controllo.

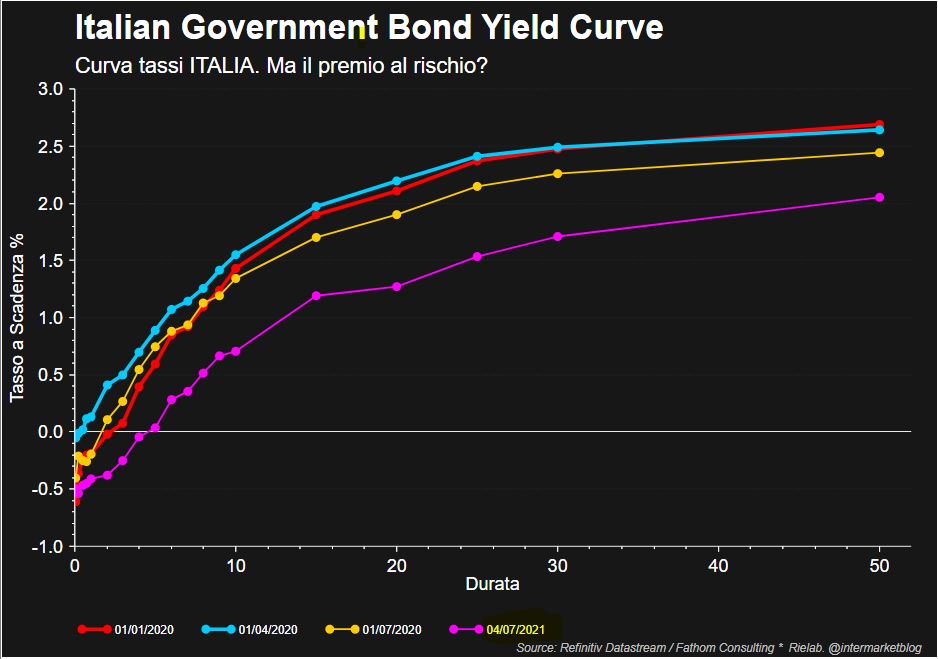

La curva dei tassi italiana 2020-2021

Anzi, tassi cosi bassi non si vedevano da un bel po’, guardate le curve che vi propongo. E quindi, nell’assurdo, volete sapere cosa dobbiamo fare come Paese ITALIA? Ve lo dico io: APPROFITTARNE! Si, per cercare di abbattere il più possibile il costo del credito perché è fondamentale non vincolarsi ad interessi alti che poi ti portano all’insolvenza. E difatti ecco cosa è successo…

Anzi, tassi cosi bassi non si vedevano da un bel po’, guardate le curve che vi propongo. E quindi, nell’assurdo, volete sapere cosa dobbiamo fare come Paese ITALIA? Ve lo dico io: APPROFITTARNE! Si, per cercare di abbattere il più possibile il costo del credito perché è fondamentale non vincolarsi ad interessi alti che poi ti portano all’insolvenza. E difatti ecco cosa è successo…

(…) Il Ministero dell’Economia e delle Finanze comunica i risultati dell’emissione tramite sindacato di un nuovo benchmark BTP a 50 anni e della riapertura del BTP a 7 anni con scadenza 15 marzo 2028. Per quanto riguarda il nuovo benchmark a 50 anni, il titolo ha scadenza 1° marzo 2072, godimento 1 marzo 2021 e tasso annuo del 2,15%, pagato in due cedole semestrali. L’importo emesso è stato pari a 5 miliardi di euro. Il titolo è stato collocato al prezzo di 99,467 corrispondente ad un rendimento lordo annuo all’emissione del 2,179%. Per quanto riguarda la riapertura dell’attuale BTP benchmark a 7 anni con scadenza 15 marzo 2028 e cedola 0,25%, l’importo emesso è stato pari a 7 miliardi di euro. Il titolo è stato collocato al prezzo di 99,238 corrispondente ad un rendimento lordo del 0,362%. Il regolamento delle suddette operazioni è fissato per il 14 aprile p.v. (…) [Source]

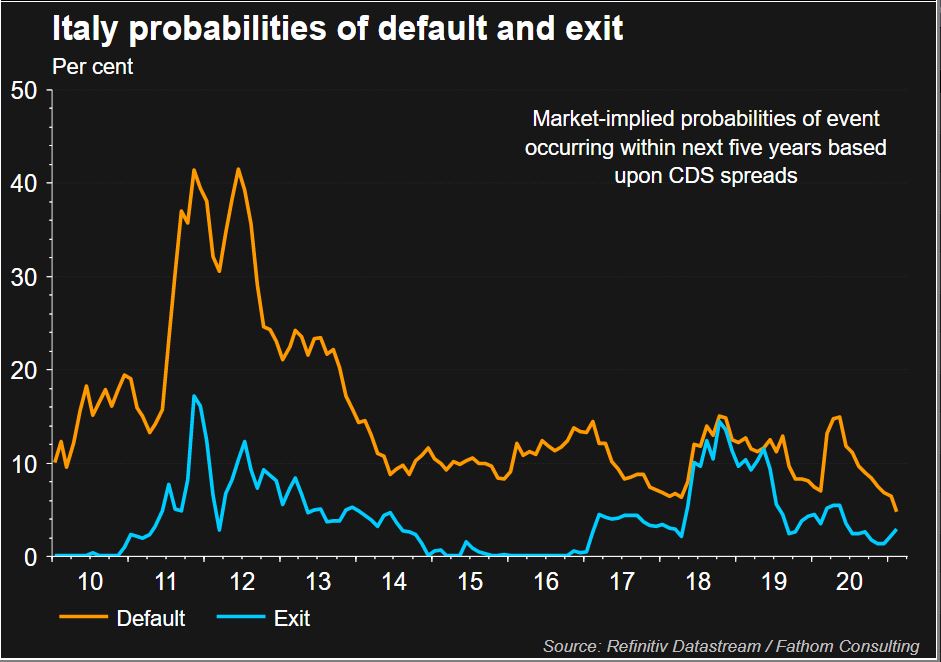

Questo è il comunicato ufficiale del Ministero delle Finanze. Abbiamo collocato un titolo a 50 anni al 2,18%. Collocati 5 milioni contro una richiesta di? Indovinate: ben 64 miliardi. Quindi signori investitori venite e accorrete a comprare di BTP a lunga scadenza. E Caro Ministero delle Finanze, cortesemente, vedi di “ristrutturare” il debito allungando la durata media del nostro debito. Perché non sarà sempre festa… Intanto però il mercato ci crede, e lasciamo che ci creda. Infatti guardando i CDS mai l’Italia è stata percepita così sicura negli ultimi anni. Draghi effect…

STAY TUNED!

–

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se sei interessato agli argomenti qui espressi e vorresti approfondirli, contattami!

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!).

Perchè a quale prezzo lo doveva ricomprare quel debito?

Eccoti la risposta. Semplice, non gli conviene.

ben 64 miliardi. Quindi signori investitori venite e accorrete a comprare di BTP a lunga scadenza. E Caro Ministero delle Finanze, cortesemente, vedi di “ristrutturare” il debito allungando la durata media del nostro debito. Perché non sarà sempre festa…

Danilo, cortesemente allora io ti chiedo xhe’ il mef non ne ha approfittato ed emesso la stessa quantita’ del richiesto ipotetico 64 miliardi e poi se la vendita andava a buon fine ricomprare tutto il vecchio debito con cedole al 6-7% che ancora c’e in circolazione???

parrebbe una domanda del piffero, ma secondo me non lo e’ se ti andasse di rispondermi te ne sarei grato