in caricamento ...

BCE: a tutto PEPP, e il tasso inflazione non è un problema

Tutti aspettavano con trepidazione il meeting BCE di oggi. Chissà poi cosa poteva dire Christine Lagarde. Beh, lo ammetto, io ero uno di queste persone. Il motivo? Avevo bisogno di conferme. Si, conferme che il progetto potesse andare avanti senza intoppi e con la stessa convinzione. E mi posso dichiarare soddisfatto.

Mi riferivo fondamentalmente alla view della BCE e il meeting di oggi, soprattutto il post meeting, poteva aiutare non poco per capire dove si andava a parare.

In massima sintesi, la Lagarde ha lasciato questi messaggi:

• Nel prossimo trimestre gli acquisti di titoli del programma Pepp (Pandemic Emergency Purchase Programme, chiamatelo se volete QE) proseguiranno ad un ritmo spedito e comunque maggiore rispetto a quanto fatto da inizio 2021

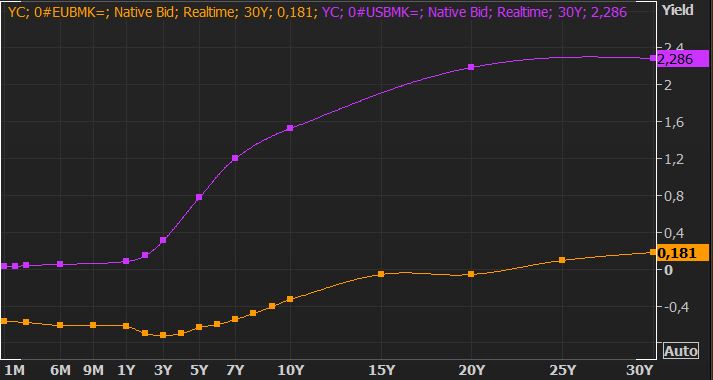

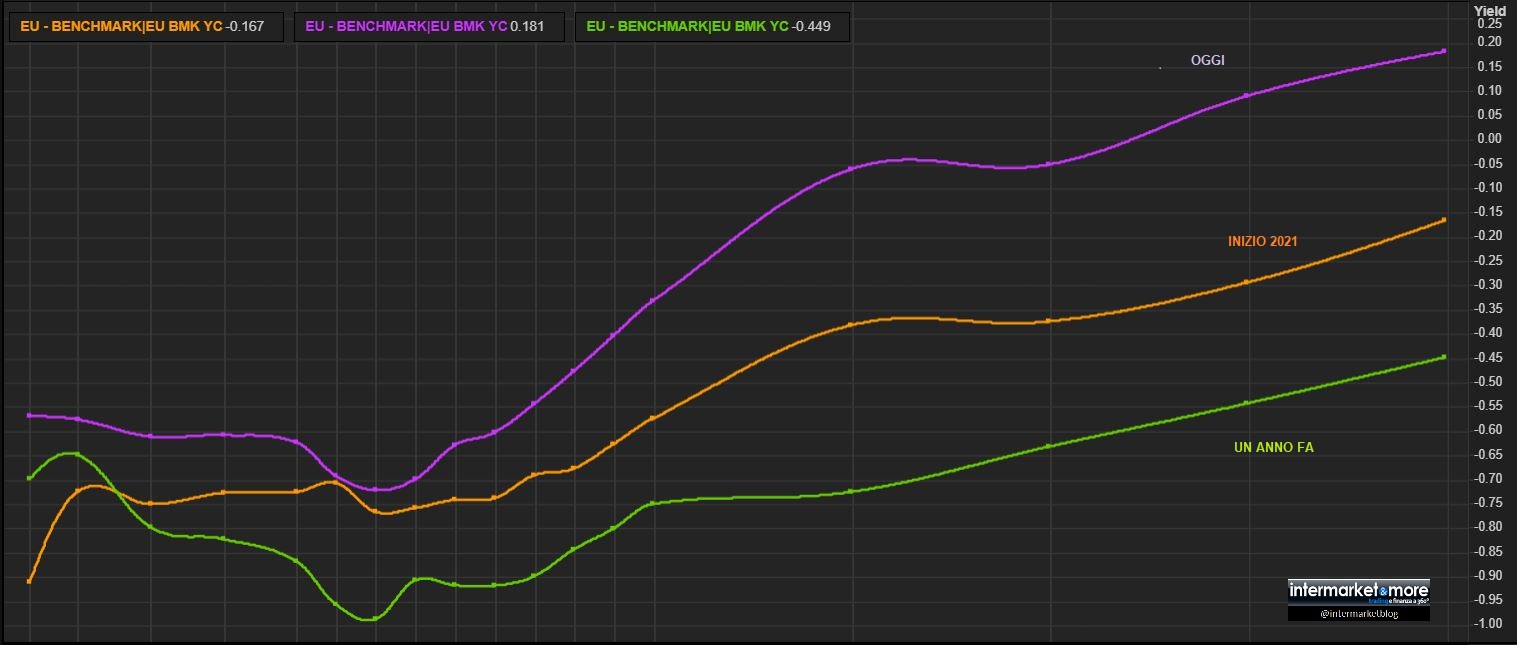

Significa quindi che la BCE alza il suo MOSE a difesa dei tassi di interesse. Infatti questa operatività è voluta proprio per abbassare i tassi nominali, saliti molto per i timori (infondati?) di inflazione in crescita invasiva

• Gli acquisti saranno molto flessibili a seconda delle esigenze per prevenire un peggioramento delle condizioni finanziarie

Quindi è la spiegazione di quanto detto sopra e la flessibilità porta con sé la possibilità di adeguarsi alle varie situazioni di mercato. Una sorta di piccolo “whatever it takes” in versione Lagarde

• Il programma Pepp non è definitivo, ma è ricalibrabile a seconda delle esigenze

Il bazooka avrà gittata differenze. Il suo compito sarà quello di tenere a bada il nemico, ovvero la curva dei tassi in bear steepening progressivo

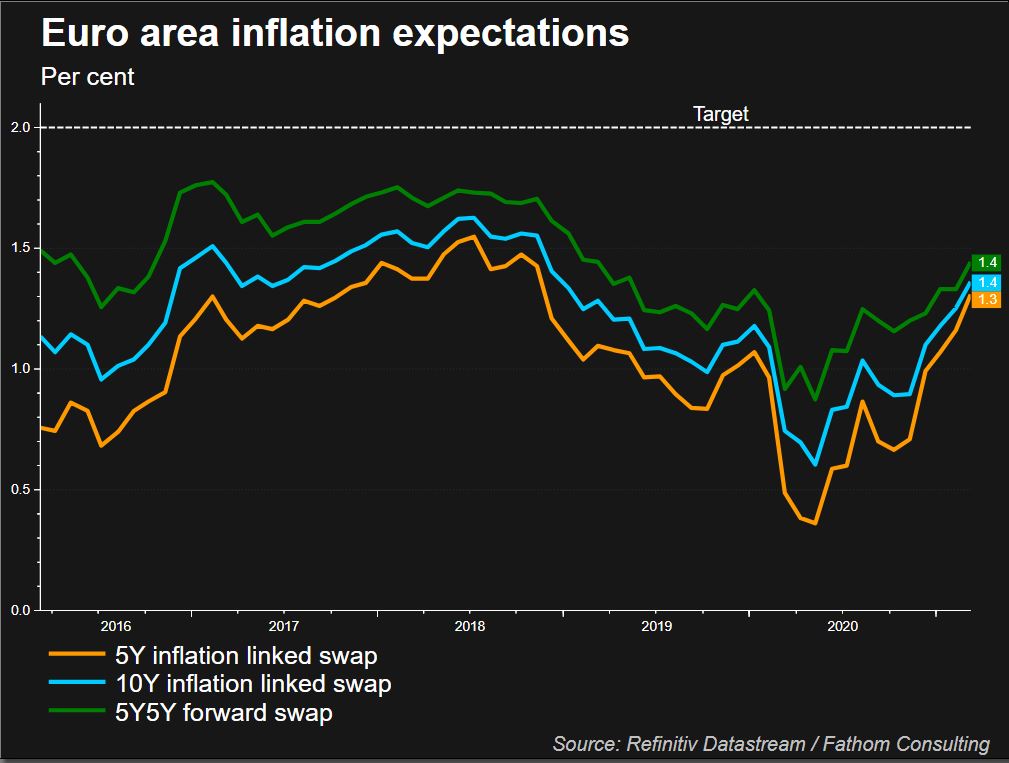

• Inflazione? Si, è in salita ma le pressioni sono fiacche a causa di una domanda ancora latente. La crescita dell’inflazione sarà graduale e le stime sulla stessa sono invariate

Questo è molto interessante. La BCE si dice quindi NON preoccupata dall’inflazione e non rivede le stime sulla stessa. Quindi ciò che faceva paura al mercato risulta sotto controllo. Buon segno soprattutto per il mercato obbligazionario.

• Sono cresciuti i tassi nominali. Se questo fenomeno dovesse continuare, creerebbe instabilità e questo NON lo vogliamo

Detto prima, se questa è il problema, lo si risolve rimodulando il Pepp.

• Il programma Pepp quindi continua per ora con acquisti da 20 miliardi al mese e si reinvestono i titoli che la BCE ha in pancia

Non solo si garantisce il sostegno al mercato ma, fondamentale tassello, anche sulle scadenza. Mi scadono 1000 € di BTP? Perfetto, in asta ne ricompro per 1000 €. In altri termini, si conferma la presenza di un buyer assolutamente determinante.

• Manteniamo la vigilanza sui cambi

Uh, questo cosa significa? La BCE disposta a fare svalutazione competitiva? NO dai, diciamo piuttosto che la Bce è sensibile all’argomento e sa bene cosa comporta un Euro più o meno forte nei confronti dell’USD. Più che altro è un segnale lasciato al mercato che nulla è lasciato al caso. Quindi, leggiamo tra le righe, la BCE non è passiva, sotto nessun punto di vista. E se il differenziale va generosamente a favore dell’USD, le conseguenze potrebbero essere di un indebolimento dell’Euro. Non è poi così grave.

• Le campagne vaccinali fanno pensare che il fine 2021 potrebbe essere virtuoso

Guardare avanti con fiducia, e così fa la BCE. Purtroppo la tematica è delicata. Se lo augurano loro, ce lo auguriamo tutti.

• PIL Eurozona: a fine anno previsto al 4% contro 3.9% della stima precedente 2022. Per il 2022 si passa al 4.1% contro 4.2% precedente e per il 2023 invariato al 2.1%

Zero a zero palla al centro. Neutrale e non degno di nota.

• Stime inflazione: leggermente al rialzo nel 2021 e 2022 a 1,5% e 1,2%, mentre nel 2023 sarà al 1,4%

Ok signori, sarebbe questa l’inflazione che dovrebbe farci paura? Si tratta di stime BCE, sono ovviamente di tono tranquillizzante ma sono ben lontane dalle aree di rischio.

• non ci concentreremo su un segmento particolare della curva dei tassi per gli acquisti del prossimo trimestre

Quindi cari speculatori, non andremo a colpire delle date precise perché se ve lo diciamo, vi muovete anzitempo. Indi per cui compreremo, quando vogliamo, cosa, come e dove vogliamo. Indipendenza assoluta, anche se è soprattutto relativa perché condizionata dal mercato stesso.

Messaggi che tendenzialmente vogliono rassicurare e confermare che l’intenzione è andare avanti col programma. Ora chiaramente il ruolo delle banche centrali diventa marginale per quanto riguarda gli effetti sui mercati, ma resta fondamentale per la gestione monetaria. La palla dei veri stimoli passa a Biden e UE. I rispettivi bazooka sono quasi carichi.

STAY TUNED!

–