in caricamento ...

Bolla o non bolla. Questo è il problema

Cari navigatori del mondo finanziario, oggi ci addentriamo in acque agitate, dove bolle azionarie si scontrano con mercati inefficienti con un VIX che si crogiola a livelli storicamente bassi. Preparate i vostri giubbotti di salvataggio e tenetevi forte, perché questo viaggio sarà ricco di colpi di scena!

Siamo in una bolla? Un enigma avvolto in mistero…

Domanda da un milione di dollari: siamo in una bolla del mercato azionario? La risposta, miei cari, è come la ricetta della Coca-Cola: segreta e contesa. C’è chi, come il leggendario Ray Dalio, guru degli hedge fund, sussurra che i “Magnificent Seven”, i sette titoli tech che dominano il mercato, appaiono un po’ “spumeggianti”, ma non ancora al livello di una vera e propria bolla. Altri invece, con sguardo più cupo, paventano scenari apocalittici.

Ma chi sono questi “Magnificent Seven“? I soliti noti: Apple, Amazon, Microsoft, Alphabet (Google), Facebook (Meta), Tesla e Nvidia. Giganti che trainano l’indice S&P 500, facendolo volare verso vette inesplorate. Ma attenzione, o meglio, Alert! La concentrazione di tale potere in così pochi titoli fa sorgere il dubbio che, se il vento dovesse cambiare direzione, la caduta potrebbe essere rovinosa.

E questa caduta è dovuta ad un mercato inefficiente? La risposta è semplice: la psicologia umana è una delle grandi responsabili. Noi investitori siamo creature emotive, guidate da euforia e paura, più che da freddi calcoli razionali. Ecco perché tendiamo a comprare quando i prezzi salgono (alimentando la bolla) e a vendere quando scendono (aggravando il crollo).

La Fed e il suo modello semplicistico: funziona?

Il modello della Fed si basa su un’idea semplice: il valore di un’azione è dato dagli utili per azione (EPS) scontati al tasso dei titoli di stato a 10 anni. Un approccio un po’ troppo semplicistico, non credete? Non considera la crescita futura dell’azienda (il fattore “g”) e ignora il fatto che non tutti gli utili sono uguali (dividendi vs. reinvestimento). Insomma, un modello che fa acqua da tutte le parti, come una barca a remi in mezzo a un oceano in tempesta.

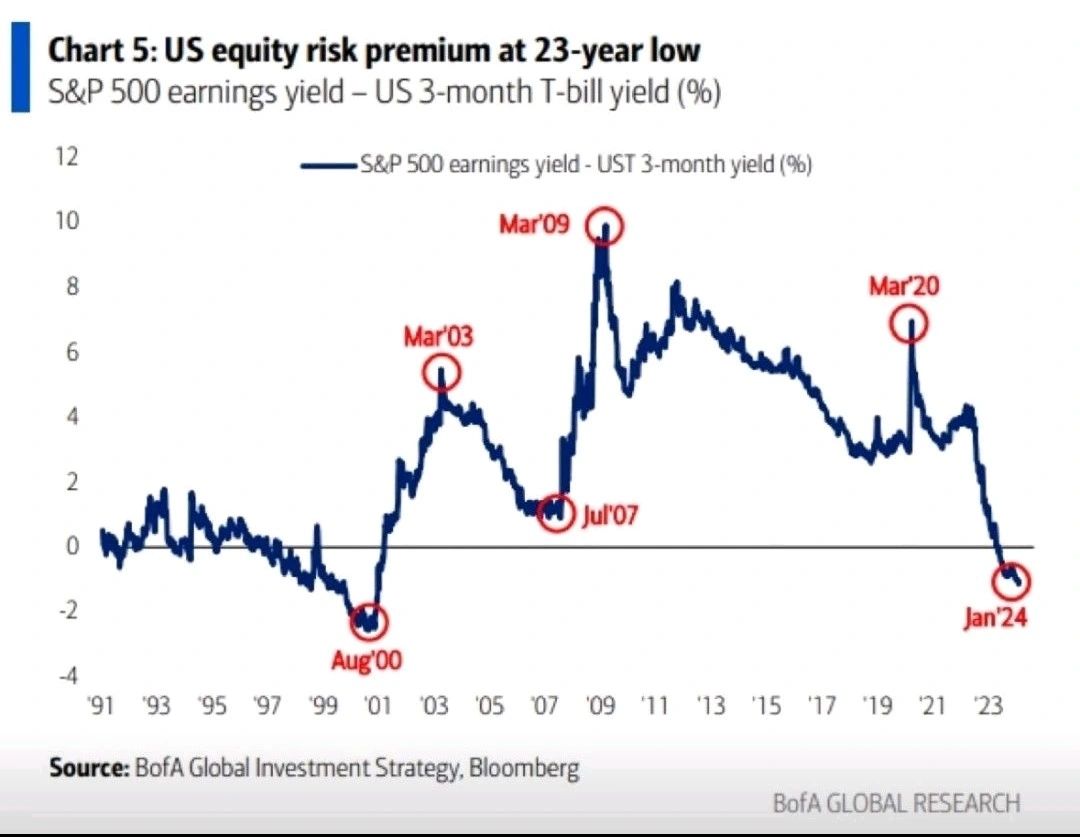

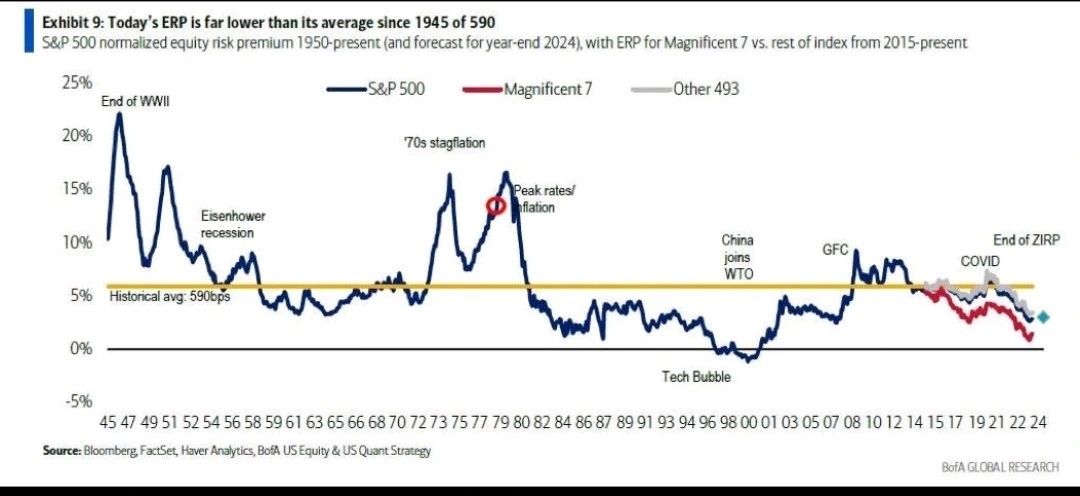

E allora, che dire dell’Equity Risk Premium (ERP)? Questo indicatore misura il premio che gli investitori richiedono per detenere azioni rischiose rispetto a titoli di stato più stabili. Ebbene, l’ERP è ai minimi storici, il che significa che gli investitori sono disposti ad accontentarsi di rendimenti più bassi pur di stare sul mercato azionario.

Follia o coraggio?

Dove sta l’avversione al rischio? Sembra scomparsa, evaporata come rugiada al sole. Gli investitori, accecati dalla smania di guadagno, sembrano aver dimenticato il concetto di rischio. E questo, cari miei, potrebbe avere conseguenze spiacevoli.

Ma non disperiamo! C’è ancora una speranza?

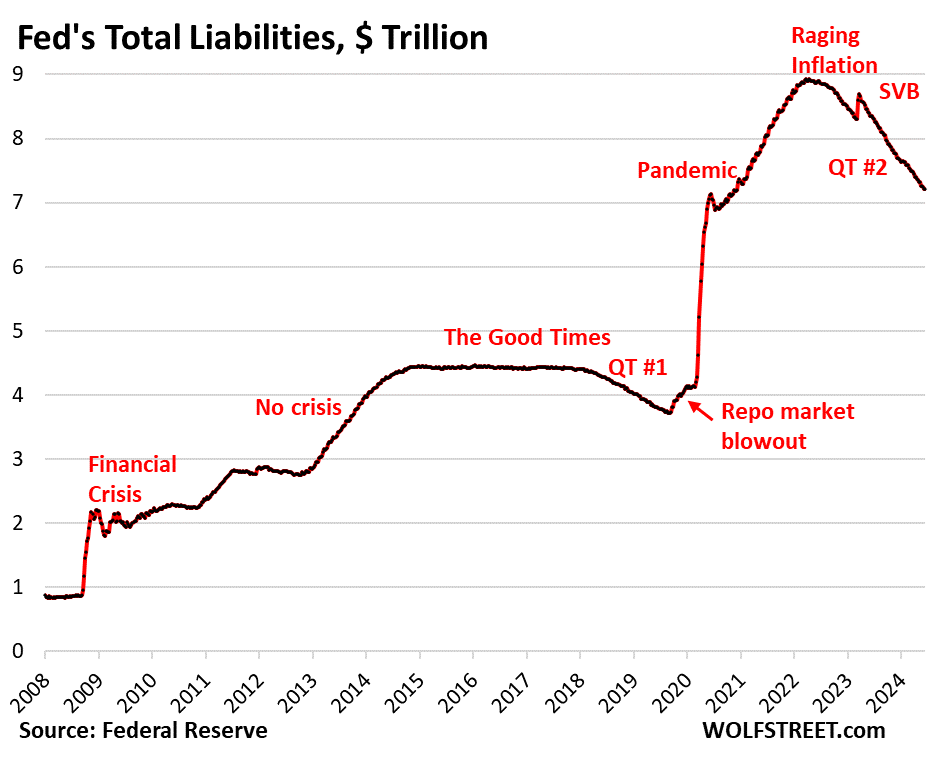

E la speranza si chiama liquidità. Quando la liquidità scende, il mercato diventa più volatile e le bolle tendono a scoppiare. E un segnale di liquidità in calo è dato dalle opzioni a scadenza zero (0DTE) su SPX, che rappresentano quasi il 50% del volume totale scambiato. Un campanello d’allarme che non possiamo ignorare.

E la Fed? Che ruolo gioca in tutto questo?

La Fed ha in mano la chiave per scongiurare il disastro: la sua politica di Quantitative Tightening (QT). Vendendo titoli di stato, la Fed può drenare liquidità dal mercato, facendo salire i tassi d’interesse e raffreddando l’economia surriscaldata. Ma attenzione, se la mossa è troppo brusca, il rischio di una recessione è dietro l’angolo.

Conclusione: un futuro incerto, ma ricco di emozioni

Il futuro dei mercati azionari è incerto, come la roulette russa. Bolle, mercati inefficienti, sentiment esagerato

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se sei interessato agli argomenti qui espressi e vorresti approfondirli, contattami!

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!).

ℕ𝕦𝕠𝕧𝕠 𝕔𝕒𝕟𝕒𝕝𝕖 𝕀ℕ𝕊𝕋𝔸𝔾ℝ𝔸𝕄 𝕔𝕠𝕟 𝕔𝕠𝕟𝕥𝕖𝕟𝕦𝕥𝕚 𝕖𝕤𝕔𝕝𝕦𝕤𝕚𝕧𝕚

Io, comunque, vi leggo sempre…….e mi diverto ancora.

Ciao, a tutti.

Enigma avvolto nel mistero, è il significato di questo post…….

Il desiderio che il mercato crolli da parte dell’autore è chiarissimo e molto datato ( cioè è una vita che questo auspicio è stato vano con buona pace di tanti rialzi perduti da chi ha fatto suoi questi continui campanelli di allarme)

MA se si dice ; Quando la liquidità scende, il mercato diventa più volatile e le bolle tendono a scoppiare”

e poi si afferma : “La Fed ha in mano la chiave per scongiurare il disastro: la sua politica di Quantitative Tightening (QT). Vendendo titoli di stato, la Fed può drenare liquidità dal mercato, facendo salire i tassi d’interesse ” … non è misterioso???

La FED scongiura il disastro facendo salire i tassi di Interesse MAH!!!!!