ISIS e la guerra all’Occidente. Implicazioni per i mercati finanziari

Può sembrare meschino ma è secondo me controproducente “chiudersi a riccio” a causa dei noti fatti terroristici di venerdì 13 novembre, anche perché, così facendo, si farebbe il gioco degli estremisti che vogliono proprio generare nelle persone quella paura che li porta all’immobilismo, all’isolamento, al blocco psicologico.

Cerchiamo piuttosto di capire come potrebbe evolvere il mercato anche a causa dei fatti drammatici.

Il mio intento non è portare a speculare sugli eventi, ma cercare di dare, come sempre, delle chiavi di lettura ovviamente personali ma, secondo me, difendibili.

Andiamo quindi a vedere come cercare di interpretare i mercati e cosa aspettarsi in questi difficili giorni (per la cronaca, mentre sto scrivendo, è domenica sera, la Francia sta bombardando Raqqa).

Da sempre un fattore che condiziona molto i mercati è il terrore. Quando arriva, gli investitori (e gli speculatori) puntano su quello che è safe haven. Ovvero il bene rifugio.

E’ una reazione di tipo emotivo che però comporta anche effetti importanti. Non dimentichiamo infatti che il mercato è ormai dipendente dalla tecnologia ed il raggiungimento di determinati livelli, oppure la violazione di supporti e resistenze, comporta delle reazioni tecniche importanti che vanno ad amplificare i movimenti.

Qual è il “safe haven” per antonomasia? Se ragioniamo su asset fisici, ovviamente il riferimento d’obbligo va al metallo giallo, ovvero all’oro.

Allo stesso tempo però l’esperienza ci ricorda che c’è anche un porto sicuro, un vero safe haven anche in campo valutario. E quel safe haven è il Dollaro USA.

Ma come…Dollaro USA forte e oro forte? Questa correlazione in effetti sta funzionando molto bene ma, in senso opposto. Infatti, oggi, oro e USD hanno una correlazione inversa. Quando l’oro è forte, il Dollaro USA si indebolisce.

Guardate questo grafico. Noterete che Dollar Index e ORO hanno sempre un andamento “divergente”.

Quindi la logica appena spiegata dovrebbe portare alla rottura di tale correlazioni inversa, trasformandola in correlazione DIRETTA.

Lo scopriremo ovviamente nelle prossime sedute.Incuriosisce intanto però l’andamento degli “outflows” proprio sui preziosi nel mese di novembre. Per farla breve è stata, fino ad oggi, un dominio vendite e non di acquisti di ori e affini. Ma questa tendenza potrebbe tranquillamente invertire.

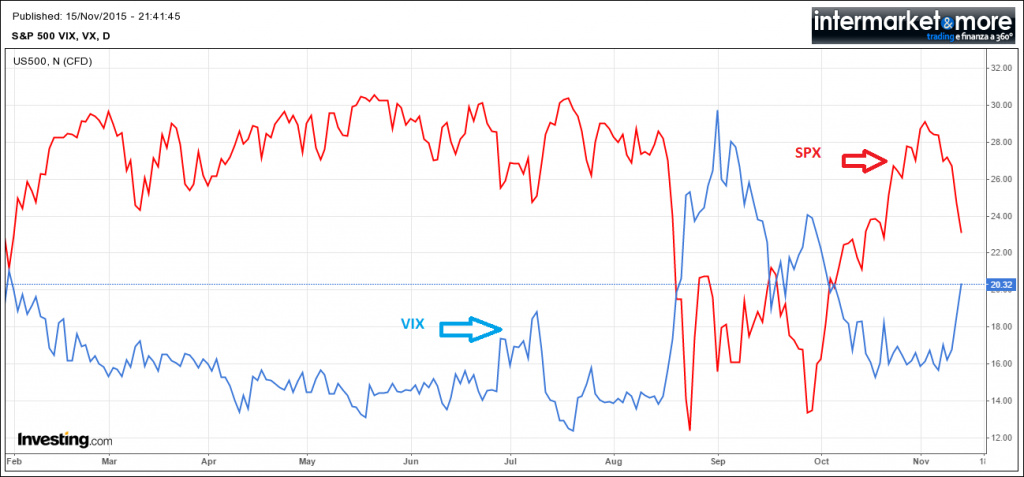

È inoltre normale aspettarsi un violento aumento della volatilità su tutte le asset class.

E poi il petrolio.

I dati sono tutti a favore di un ulteriore indebolimento. Mai così bassi i consumi di petrolio, mai così alte le scorte di greggio tra i paesi dell’Ocse. Quindi con il crollo della domanda e le riserve colme, la logica porta a far pensare ad un ulteriore discesa del prezzo del petrolio. Ma tutto questo potrebbe essere smentito. Tutto dipenderà dalla reazione dei mercati e dagli eventi dei prossimi giorni.

Borse: qui è abbastanza facile pronosticare delle sedute difficili per i mercati, sia per l’indebolimento economico in atto, certificato proprio negli ultimi giorni, sia per la chiusura delle posizioni a causa di un eventuale aumento della volatilità e sia perché con queste incertezze, si preferisce aspettare e stare fuori dai mercati.

Ripeto, la mia è una elucubrazione a voce alta assolutamente discutibile.

E sul mercato obbligazionario?

Qui si apre un capitolo ancora più complesso.

Se la logica del safe haven è valida anche per i bond, sarebbe logico trovarsi con ulteriori acquisti di bund e treasury, compensati dalle vendite di obbligazioni dei paesi più “pericolosi”:

Ma attenzione, mamma BCE è la grande polizza assicurativa dei mercati.

Quindi occhio, i titoli che fanno parte del piano di acquisti BCE (QE Europeo) terranno bene i prezzi. Quelli che potrebbero rischiare sono i bond corporate e high yield in primis ma anche quelli sui paesi emergenti. Insomma, dove c’è rischio e NON c’è una copertura (BCE), allora ci dovrebbe essere più volatilità.

Poi è ovvio, le mie elucubrazioni possono subire forti cambiamenti proprio a causa dell’evoluzione degli eventi, i quali (spero) possano portare a rapide soluzioni, con conseguente ritorno della pace e della serenità sul nostro continente.

Riproduzione riservata

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!). E se lo sostieni con una donazione, di certo non mi offendo…

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se non ce l’hai o se non ti fidi più di lui,contattami via email (intermarketandmore@gmail.com). NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Buongiorno,

Nel post del 26 Giugno 2013 “Oro come asset spazzatura”, gremlin individuava come target dell’oro il ritracciamento al 50% ovvero la soglia di 950$ l’oncia. Quel prezzo è adesso a portata di mano e come voi avete spesso ripetuto nei vostri post non bisognerebbe mai comprare un asset in discesa perché non si può mai sapere fino a che punto scenderà. Inoltre la correlazione inversa tra dollaro e oro è risaputa visto che l’oro è comprato e venduto proprio per stabilizzare il dollaro e che il suo prezzo è appunto espresso in dollari.

MI permetto di far notare che se si osservano i grafici dei mercati azionari del 11 marzo 2004 ( attentato a madrid) e 7 luglio 2005 ( attentato a londra) si nota solo uno spike verso il basso quel giorno all’apertura dei mercati che fu poi riassorbito in chiusura.

Stessa cosa è accaduta anche oggi.

Quello che conta e che da la direzione e il trend di fondo, se questo è impostato al rialzo , dopo rumore e volatilità momentanee,il trend proseguirà indisturbato al rialzo ( come accadde nel 2004 e 2005) se il trend dei mercati in generale è impostato al ribasso, un eventuale evento come quello di parigi, non fara altro accentuare il ribasso.

Singoli eventi del genere per quanto possano sembrare gravi a livello sociale, non impattano più di tanto sui trend dei mercati, un singolo evento non può causare o modificare un trend ( ad eccezione di un evento apocalittico come un meteteorite di 50 km che impatta su new york)