INTERMARKET: le conseguenze sui mercati post dichiarazioni FED

Ultimi ragionamenti del sottoscritto dopo i flash usciti dalle varie banche centrali.

1) BCE: Se parliamo di Bruxelles, sembra chiaro che i tassi di interesse della Bce probabilmente resteranno bassi per un lungo periodo, come ribadito nelle ultime ore dal vicepresidente Luis de Guindos. Ovvio, sempre che le condizioni del mercato lo consentano. Al momento permane una forte fiducia nei confronti delle istituzioni e quindi non sembrano esserci grossi problemi anche se nel brevissimo, post comunicazioni FED (vedi dopo) il mercato coglie l’occasione quantomeno per un po’ di take profit. Qualche nuova indicazione potrebbe arrivare in serata dall’intervento a Vienna del capo economista Peter Praet.

2) BoE: La Banca Centrale d’Inghilterra dovrebbe lasciare invariati i tassi di interesse nonostante il rinvio della Brexit. Difficile a questo punto ipotizzare degli interventi sui tassi di interesse prima di una presa di posizione forte, o meglio ancora di una definizione nei dettagli della Brexit. Quindi si resta allo 0.75%. Sempre che non accada nulla di nuovo e vengano rotte le uova nel paniere (resta l’unico vero rischio).

3) Federal Reserve: La FED ha mantenuto invariati i tassi di interesse, sottolineando con fermezza la SUA indipendenza. Una risposta forte di Powell nei confronti di Trump che ha cercato più volte di forzare la mano. Powell invece sembra dire: “no, ragazzo, io seguo la mia strada e non mi metto a regalare ulteriori benefici al mercato se non ce ne sarà un ragionevole bisogno”. Condivisibile il ragionamento della FED, questi regali poi creano disequilibri (Già la mano delle banche centrali è stata determinante negli ultimi anni) e si pagano con gli interessi. Quindi tassi FERMI in un contesto economico che viene definito (a giustificazione della cosa) solido e non preoccupante.

Tutto questo ci permette di fare dei ragionamenti interessanti sul mercato.

Innanzitutto non si può che confermare l’unidirezionalità degli asset. Ma con questi accorgimenti.

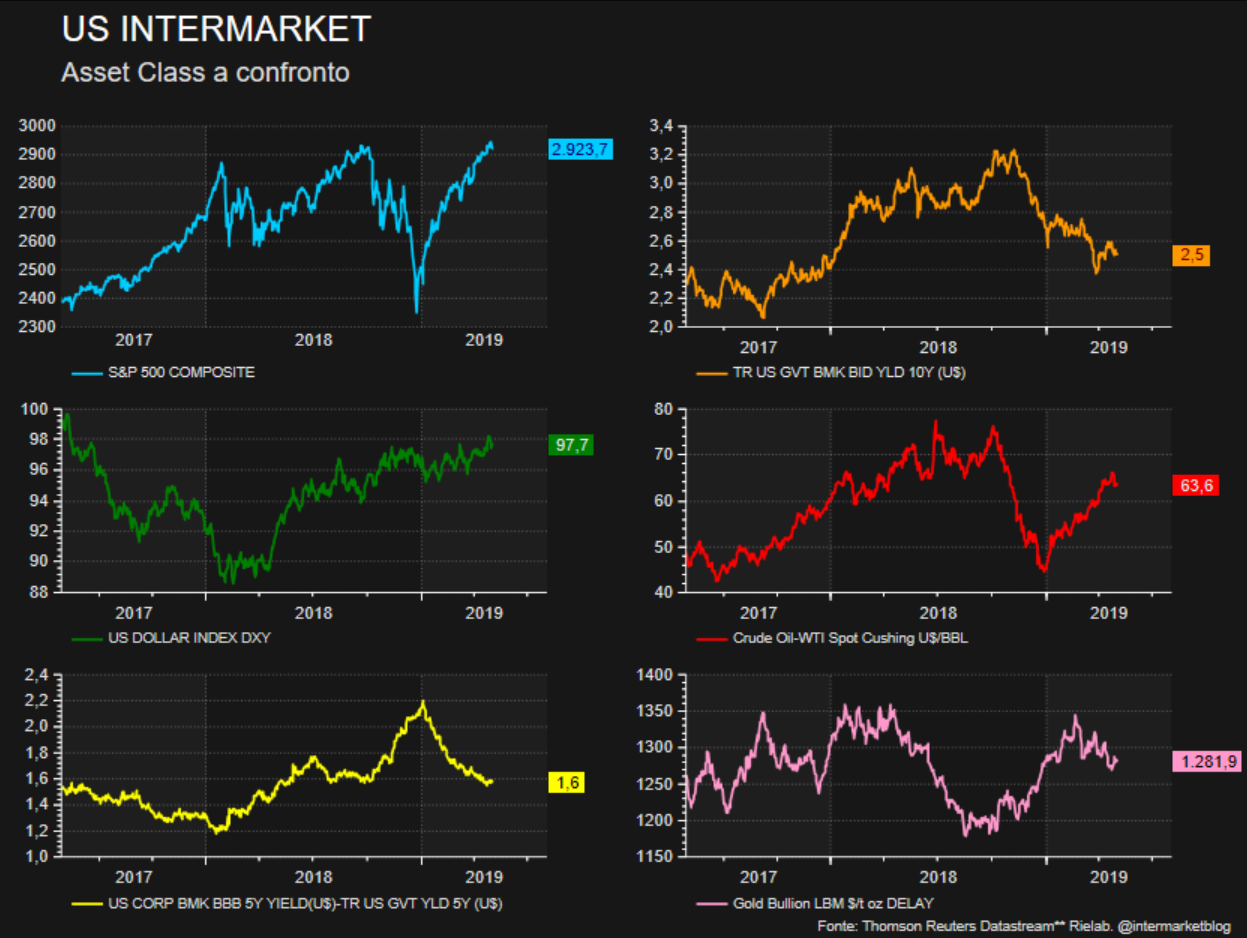

a) Tassi: aumento rendimenti bond USA, stabilità rendimenti bond UK e UE.

b) Forex: apprezzamento di USD nei confronti delle altre valute (quindi crescita del Dollar Index)

c) Borse: viene a mancare potenziale “acceleratore” e quindi occasione per (quantomeno)un take profit

d) Bond: Occhio ai titoli a spread. L’effetto potrebbe essere un allargamento degli spread ed un conseguente peggioramento generico

e) EM: USD forte NON amico dei mercati emergenti

US Intermarket

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Io non c’azzecco, però, per me, Powell sta aspettando la recessione: solo con un calo del pil e dei posti di lavoro inizierà a calare i tassi. Per me i mercati daranno una virata improvvisa.

sono d’accordo con alplet va tutto troppo bene (apparentemente) non vi sono ragioni apparenti per vendere, pero’ forse il fuoco cova sotto la cenere…..ad un certo punto ci sara’ una mega presa di profitto generalizzata su tutti i mercati e su tutti gli assets…..difficile dire quando e cosa potrebbe provocarlo ?? (impeacment di Trump? NON CREDO sia possibile a questo punto)

In effetti Powell ha fornito un semplice pretesto per poter fare un bel “take profit”.

Ditemi come poteva tirare giù i tassi con un PIL che nel primo trimestre (solitamente mai troppo “prodigo”) segnala una crescita oltre le più rosee previsioni.

Forse non è proprio tutto nero.

Magari qualche tinta di grigio….