in caricamento ...

I MERCATI e le prime CHIAVI di LETTURA post nomina di TRUMP

E mentre si cerca di continuare a capire quanto e come potrebbe ammorbidirsi la linea dura di Donald Trump un po’ nei confronti di tutto (gìà a dato grossi segni di mediazione in ambito Obamacare), i mercati finanziari iniziano a dare dei segnali molto forti, segnali che sembrano ormai chiari a prescindere dalle linee diplomatiche a cui potremmo assistere nelle prossime settimane.

Ci sono infatti alcuni punti che potremmo considerare “fermi” in quanto hanno parte dello scheletro della proposta Trump.

• Meno tasse

• Una maggiore spesa pubblica

• Più debito

• Maggiore incertezza sulla crescita economica per la sua linea decisamente più protezionistica

In ambito quindi di spesa ( i numeri che ho snocciolato proprio in questi giorni sulla questione sono semplicemente impressionanti) è lecito aspettarsi un forte aumento del deficit e del debito.

Le conseguenze? Maggiore inflazione.

Ed infatti ecco il risultato che il mercato tende ad anticipare. E lo fa in modo molto deciso.

5y5y US inflation swap forward

Ormai lo conoscete bene questo indice previsionale dell’inflazione prospettica. Le attese che si nutriranno tra 5 anni in ambito inflazione, sui 5 anni successivi.

L’impennata è quantomai importante. E se notate lo SP500, che ho volutamente inserito sotto, reagisce in modo importante a quella che dovrebbe essere una politica fiscale molto espansiva.

Ovviamente per i dettagli vi rimando al video TRENDS ed ai post precedenti sull’esito delle elezioni USA.

Ma non solo inflazione. Più deficit significa quindi tassi che tenderanno a salire, il tutto condito da un maggior volume di US Treasury presenti sui mercati. Quindi se la matematica non è un opinione, questi porterà a rendimenti maggiori dei bond USA.

Detto fatto, il mercato anticipa anche questo, ed è violenta la correlazione inversa che ne deriva tra forza del Dollaro USA e prezzi dei Govies USA.

Bloomberg Dollar Index vs T-Note 10yr

La correlazione si fa inversa in modo violento e oserei dire molto convinto, come non accadeva da mesi. Segno che il mercato alcune chiavi di lettura le ha prese per buone e le mette in pratica da subito.

Ma attenzione, alla faccia del protezionismo. Questo comportamento dei bond non è isolato agli USA. E’ una situazione che ritroviamo anche in Europa. E, chi segue il blog lo sa, la cosa non ci sorprende per nulla.

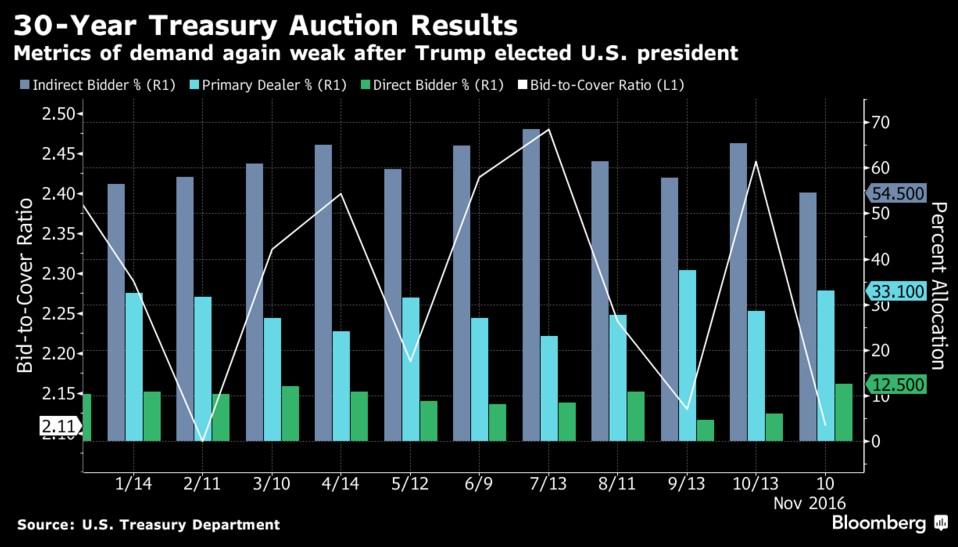

E per certificarvi che NON E’ un caso che i T-Note USA siano in difficoltà, eccovi la nota sulle ultime emissioni del Governo USA.

Thursday’s $15 billion 30-year U.S. bond sale drew a yield of 2.9 percent, the highest for an auction of the securities since January. A gauge of demand known as the bid-to-cover ratio was 2.11, the lowest level since February. Demand fell to the lowest since 2009 at Treasury’s 10-year note auction Wednesday amid a global bond rout after Donald Trump was elected president. Indirect bidders, a class of investors that includes foreign central banks and mutual funds, bought 54.5 percent of the 30-year bonds, the lowest since August 2015. (Source WP)

Trentennale USA con un rendimento (2,9%) ai massimi da gennaio. Il bid-to-cover ratio è stato 2,11, il livello più basso da febbraio. La domanda è scesa al livello più basso dal 2009 con acquisti da parte degli istituzionali in forte frenata.

Come vedete, questa volta non è solo una reazione “nevrotica” e casuale. Nulla è lasciato al caso.

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia.

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Se il treasury storna perchè il mercato anticipa che tra 5 anni l’inflazione nei 5 anni successivi salirà… per me è un’occasione, specialmente per chi ha già un conto in dollari aperto prima dello storno dell’euro e per chi prende un decennale da portare a scadenza.

§ D. Ranasinghe, P. Graham, K. Rees, N. Barkin, N. Stephenson, (Reuters, Business, The), “Trump shift puts euro markets back on edge as elections loom” – November 11, 2016

http://www.reuters.com/article/us-usa-trump-eurozone-bonds-idUSKBN1361S0

Keys summary – for/on the volatility on (European Stock/Bond) Markets

Trump win stokes fears about anti-establishment votes in Europe:

– Italy referendum, Austrian presidential run off December 4;

– Netherlands, France and German elections due in 2017;

– Bond Investors brace for heightened political risks;

– French, Italian bonds big underperformers.

Several (points hanging) – but as being/are political and not financial they’re manageable, too.

Be careful – without warning, so!

Remind (Everyone) that on these occasions the volatility can be (bring and move) opportunities.

“Cat and Fox” – always!

サーファー © Surfer