Il bastian contrario: la borsa è un’occasione di investimento (Grantham)

Nessuna bolla speculativa in corso. A dirlo non è certo uno sprovveduto. E’ Jeremy Grantham, CEO di GMO.

Nessuna bolla speculativa in corso. A dirlo non è certo uno sprovveduto. E’ Jeremy Grantham, CEO di GMO.

Dai post che avrete letto, è abbastanza evidente la mia view sui mercati. Sicuramente non positiva, a causa di un eccessivo scollamento tra quella che è l’economia reale e il mondo della finanza.

Ma è giusto dire che, in qualsiasi mercato che si rispetti, ci sono anche pensieri divergenti. E anche questi “bastian contrari” meritano la giusta considerazione. Soprattutto quando questi personaggi sono tutt’altro di secondo piano.

Mi sto riferendo nella fattispecie a Jeremy Grantham, capo della GMO, un’istituzione finanziaria negli USA, che analizza da anni i mercati con grande imparzialità e precisione. E di certo mi incuriosisce non poco (e mi fa persare) qual è il parere di questo personaggio.

Per Grantham i mercati non sono in bolla speculativa e addirittura sono un’occasione di investimento.

Non si prevede nessuna violenta inversione di tendenza, come non ci si aspettano nemmeno correzioni profonde. I motivi fondamentali sono 3:

1) il costo del debito è letteralmente crollato

2) i profitti per le aziende restano alti e sono in costante crescita

3) il ciclo economico è ancora “giovane” con tante cartucce da sparare, come la manodopera ancora mal utilizzata oppure la bassa spesa per gli investimenti.

Inoltre c’è un altro importante elemento da considerare. Durante il secondo semetre del 2014 sono state annuncia operazioni di M&A pari a 1.170 miliardi di USD a livello globale. una cifra monstre che testimonia lo stato di grande dinamismo sui mercati. (NDR: guardate il grafico…certe cifre però sono seconde solo ai volumi visti nel 2007. Poi ricordate come è andata a finire?)

Per questi motivi i mercati azionari non devono essere visti con un cattivo occhio ma, anzi, devono essere approcciati ancora oggi con un atteggiamento costruttivo.

Per questi motivi i mercati azionari non devono essere visti con un cattivo occhio ma, anzi, devono essere approcciati ancora oggi con un atteggiamento costruttivo.

Per poter analizzare l’ultimo interessante report della GMO basta cliccare QUI. Credo sia importante anche leggere dei “pareri divergenti” per poter aprire la mente e meglio capire cosa sta accadendo. Io personalmente resto federe alla mia linea, in quanto i punti descritti da Grantham sono sicuramente validi, ma nel contesto attuale, ancor di più alla fine del tapering, diventano fortemente discutibili.

Poi è ovvio, non tutti possiamo avere ragione.

GMO – QUATERLY LETTER

STAY TUNED!

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!). E se lo sostieni con una donazione, di certo non mi offendo…

I need you! Sostieni I&M!

CLICCA QUI e votaci nella categoria “ECONOMIA” al #MIA14

(Macchianera Italian Awards 2014)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto.

Informati presso il tuo consulente di fiducia. Se non ce l’hai o se non ti fidi più di lui,contattami via email (intermarketandmore@gmail.com).

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Obbedisco e leggo.

Ok. GMO dice il vero. Ma il tutto si basa sulla tacita convenzione che a nessuno conviene il contrario. In linea teorica il giochino può andare avanti per anni (e forse è quello che si vorrebbe). Nel 2007 i consumatori non avevano soldi: era bastato innestare il rialzo del valore degli immobili, finanziarlo al 150%, e creare le risorse sufficienti ad alimentare economia, lavoro ed i consumi. Ora è addirittura peggio. Non viene richiesta neanche la nostra volontà o la nostra iniziativa. Ci pensano direttamente gli Stati (e le banche centrali) ad indebitarsi per noi (il top della democrazia diretta..). Addirittura si è creato un sano meccanismo in cui il costo del denaro è zero (per cui le istituzioni governative che intervengono non devono sopportare oneri pesanti almeno a breve) e posso prestare quattrini (ahime’ non a tutti) a quelli che devono finanziare i buyback (chiamali scemi) o la sua forma evoluta che sono le M&A. Perfetto. Equity al rialzo, bond al rialzo, cambi sotto controllo (eh si! perchè faremo a turno prima la Fed, poi la Boe, poi la Boj e chissa forse la BCE). Peccato che il cancro resta sempre lì. I tassi sono a zero ed il capex non parte?…..Mr Grantham forse lei ha ragione siamo solo all’inizio…ma non di un ciclo. La manodopera è mal utilizzata? Quale? quella che si occupa part-time degli anziani e quella che distribuisce hamburger e caffe? o dei servizi in generale? Microsoft licenzierà 18000 persone in due anni…..E per quale motivo dovrei investire in manifattura Usa quando ci pensa la Cina o l’India o il Vietnam a produrre per me? Costa meno e non devo stanziare ammortamenti con un elevato tasso di sostituzione. Il cancro è li’ e si chiama overcapacity. Lo ripeterò fino alla noia. E tutti ad esacerbare la situazione rincorrendo la ‘produttività’. Accettare la sovracapacità produttiva globale impone due vie d’uscita: 1) Finanzio sine die il sistema (chissà forse un giorno ci chiederemo quanto valgono i fantastiliardi che abbiamo sul conto se non ci pensa l’iperinflazione) 2) Inevitabilmente perderò la sovranità delle mie risorse (e probabilmente anche quella sulla mia persona). Fortunatamente (con sarcasmo) l’idiozia umana fa’ si che non esista solo l’ambizione economica ma anche quel bestiale istinto di dominare e disporre dei nostri simili con qualunque mezzo.

E visto che non tutti dispongono della sovranità su quello che ci è veramente indispensabile per vivere certamente ci andremo a cacciare in qualche casino per disporne. O ci siamo già cacciati? Energia cibo e acqua. In Italia avremmo tutto ma siamo troppo idioti.

ne deve fumare parecchio di crack quest’individuo……………..

Mano d’opera mal utilizzata????

Ma questo dove vive ?? Siamo di fronte a dei tassi di disoccupazione altissima, capacità degli impianti che vengono utilizzati in percentuali molto basse………

Che brutta cosa essere dei venduti. Ma dov’erano tutti questi personaggi nel 2009?

Caro Danilo…..dopo aver letto l’autorevole parere di Jeremy Grantham…..mi sento molto meno solo….ci sono altri visionari ( molto autorevoli ) che la pensano come me.

Caro amico…le borse sono sempre crollate quando la locomotiva dell’economia correva troppo velocemente……..sarebbe davvero un caso unico e raro…se si verificasse un crollo ora che l’economia è pressochè ferma !!!

Intendi nel 2007? Non correva ormai da mesi in America, peccato i che i dati fossero visti al ribasso solo molti mesi dopo.

Intendo in tutti gli altri casi di crolli di borsa……comunque è inutile disquisire ulteriormente sul futuro…..chi vivrà vedrà !!!

Sono d’accordo con te, secondo me stavolta GMO ha toppato….

signor ernesto,

Buongiorno a te! 🙂

Vorrei anche ricordare che, come dice oggi il FT, molti prestiti corporate negli USA, fatti per approfittare del propizio momento dei tassi, servono per pagare mega bonus, M&A, buybacks… Insomma…anche qui c’è un bel rovescio della medaglia…

guardate le ondate di acquisto su tutto ciò che appare ancora solvibile con tassi 0,04 di questi ultimi giorni: il mondo finanziario è nervosetto e disperato. gli stati ovvero i prestatori di ultima istanza , i garanti sono sul tavolo da gioco con soldi falsi e barano sistematicamente. dopo di loro a chi ci si rivolge?

Grantham,

rientra tra coloro i quali vedono, come causa principale dell’attuale situazione, la costante pressione che i mercati finanziari tendono ad esercitare – non solo sugli insiders e le società (non solo d’investimento, quotate o meno che esse siano) – sui “minuti” investitori (specializzati o meno), per la – sola – massimizzazione dei risultati di/nel breve termine.

Il discorso è molto complesso d’argomentare – qui-qua – perché gli steps son davvero tanti – interessano vari campi ed aree, non solo Istituzionali ed Aziendali.

In breve, in modo che Mi capiate.

Nel Nord America, fin dalla crisi finanziaria del 2007 e dall’inizio della recessione nel Vecchio Continente del 2009, si è creata una scuola di pensiero MOLTO solida e sempre più “INSERITA” che invita gli US e le altre economie ad abbandonare la focalizzazione sul “business delle trimestrali” per adottare una mentalità orientata solo al lungo termine – cd. “orizzonte” e non la battigia.

Avendo come prospettiva non più la contingenza del breve, si capisce bene – alias, “incastra” – il pensiero di Grantham.

Voi penserete e poi Mi “direte” (subito, sicuro): e come La mettono – questi – col fattore rischio?!?

Variano l’allocazione della quota più consistente del capitale a/su determinate categorie di attività – alcuni fondi, per esempio, hanno rivoluzionato il Loro approccio proprio su questo già d/agl’inizi degli anni ’90 del secolo scorso, ottenendo ottimi risultati; certificati!

Ciò comporta l’attribuzione di un maggior peso alle strategie d’investimento in/su una determinata categoria di attività – non solo reali, ma ANCHE illiquide! – che privilegiano la creazione di valore nel lungo termine, come le strategie azionarie basate sul valore intrinseco anziché quelle basate sull’entità della domanda.

La variabile o punto cruciale di questa “view” – in negativo o positivo, a seconda dei risultati finali – è la “materia grigia” – sesto senso e conoscenza, in rigoroso ordine! – degli Analisti che devono capire bene – in alcuni casi, devono studiare meglio o addirittura ripetere i cicli di apprendimento per quanto sono A_S_I_N_I! – gl'”indicatori” di lungo termine, mentre i “Gestori” dovrebbero integrarLi nella propria “filosofia” – non solo di investimento! – e nei propri modelli di valutazione – non solo strettamente finanziari! – che spesso, scritto con franchezza, fanno DAVVERO C_A_G_A_R_E!

サーファー © Surfer

1) scolamento economia reale da quella finanziaria

2) immensa liquidità dalle Banche centrali

3) velocità della moneta azzerat

4) volatilità ai minimi storici di sempre

5) tensioni geopolitiche crecenti in tutto il mondo

6) bolla student loan

7) bolle immobiliari in mezzo mondo

8)livello di indebitamento inverosimile

9) default azzerati

10) picco petrolio

11) concentrazione ricchezza sempre maggiore

12) crescita economica debolissima da tempo

13) leva demenziale

14) governi compiacenti con le lobby e palesemente contro i popoli

può bastare per dire che i mercati sono complessivamente sani?

Abbastanza.

QUEsta mattina ho dedicato un paio d’ore ad un incontro con uno dei più importanti gestori al mondo che dopo tanti anni di conoscenza è ormai un amico.

Se riesco vedo di scrivere qualcosa su qyanto mi ha detto. Anticipo solo dicendo che lui, da buon americano, continua a vedere il sogno, magari con qualche incubo in mezzo ma di poco conto…

Ah un altro visionario…..meno male che al Mondo ci stanno questi Americani…altrimenti qui in Europa altro che crollo di borsa…….eravamo ancora con i regimi nazifascisti degli anni ’30……..e circondati da califfati islamici…..Danilo sai che goduria !!!

Annibale e la manovra a tenaglia di Canne

Mi fa solo piacere che ci siano ottimisti ad oltranza e sostenitori del rialzo infinito.

Nel frattempo…..

dopo aver sperimentato la confisca dei conti a Cipro (Putin e i suoi oligarchi sono molto contenti),

l’esproprio della sovranità in Grecia (e non solo),

limitato l’autonomia giuridica dei conti correnti in Europa,

pianificato la liquidità globale dei mercati (qe, abenomics LTRO etc),

ora che i sacchi sono pieni:

http://www.zerohedge.com/news/2014-07-23/gates-are-closing-sec-votes-through-money-market-reform

inevitabile e previsto.

La proprietà delle tue risorse è simbolica. Forse non ci si rende conto di quale precedente si sia creato.

per fortuna ci sono gli americani.

Ps: mi permetto di dissentire:

di califfati ormai siamo pieni e per i regimi nazi basta avere un po’ di pazienza.

concordo con Grantham, il rapporto dow jones/oro a fine 2012 ha rotto una trend decennale che indica l’inizio di un bull market secolare come a inizio anni 80… questo non significa che non ci saranno correzioni ma saranno dell’ordine del 20-30% e non da 50-60% tipici dei bear market secolari. A quel fondamentale rapporto, oro/azioni, aggiungo che indicatori affidabili come il LEI, l’ ECRI, il CFNAI, le richieste di sussidi americani e il VIX indicano mercato LONG negli USA.

ob1KnoB@finanzaonline: di califfati ormai siamo pieni e per i regimi nazi basta avere un po’ di pazienza.

http://en.itar-tass.com/world/741925

voila’

Caro amico una cosa sono i desideri…..di ribasso…….altro invece è dare un giudizio sulla base dei dati dell’economia reale.

Io che mi occupo quotidianamente di bilanci d’impresa…ti dico che con una situazione a livello macro come quella attuale in cui :

1) i costi d’acquisto delle materie prime per le imprese sono in costante discesa

2) i costi di finanziamento del capitale praticamente azzerati

3) i costi salariali sotto controllo causa elevato livello di disoccupazione

Ossia con una compressione e riduzione dei costi generali d’impresa del tutto eccezionale…..gli utili delle stesse ( ossia la differenza ricavi – costi ) non può far altro che crescere……e con essi i valori delle quotazioni delle società quotate.

Rassegnati, fintanto che tali eccezionali condizioni continueranno a persistere…..il mercato non scenderà…..anzi tutt’altro.

Non so quanti anni tu abbia, probabilmente 30 max 35. Io diciamo qualcuno di più (sob!).

E diciamo che ho confidenza con questa materia…per tutta una serie di ragioni.

Diciamo che c’ero negli anni 80, nel 90, nel 2000 e fino a due tre anni fa.

Diciamo che qualcosa, mai abbastanza purtroppo, l’esperienza me l’ha lasciata.

Diciamo, e devi credermi, che quale direzione prenda il mercato mi interessa veramente in maniera marginale. Non hai figli vero? Diversamente mi farebbe strano che tu non comprenda una cosa:

Questa situazione può continuare per giorni, mesi od anni addirittura ma nel frattempo quello che succede tutto intorno non lo vedi perchè la finanza ha dei driver che sono quasi completamente autonomi dal resto delle realtà sociali..anche a me è capitato. Può accadere che la finanza vada bene (?!) e la società male oppure la finanza male e la società peggio…

Questa volta è diverso? Può darsi….potrebbe essere molto peggio.

Dati macro? Rifletti:

Punto 1) i costi sono in costante discesa? ti sembra buono? Ok passo avanti

Punto 2) i costi di finanziamento del capitale sono a zero? Un vecchiaccio come me ti direbbe: Allora non ci sono barriere all’ingresso di nuovi competitori….uhmmmm non buono . Ok passo avanti

Punto 3) se i costi salariali non crescono almeno proporzionalmente alla crescita dei fatturati alla lunga (neanche poi tanto) chi avrà le risorse per i consumi? Ah ok il debito….no buono.

Credimi i mercati salgono perchè vi è la convinzione che in primis qualunque cosa succeda, qualcuno ci penserà ed a qualunque costo et in secundis non hai alternative. E in questo è vero: c’è molto di nuovo e di diverso o forse no….

Sai una volta (ai miei tempi!) vendevi o compravi misurando il rischio: a parità di rischio miglior rendimento o a parità di rendimento il minor rischio…ovvio e facile e banale. Adesso il rischio è veramente ovunque. E se non distingui i gradi di rischio…magia! nulla è rischioso. Quindi…..

ovvio non vedere che apple ad es. per essere congrua dovra’ vendere un paio di iphone per abitante del pianeta entro un paio di anni e ovvio che non vedi che le sofferenze nette su capitale e riserve delle banche italiane continuano a salire (ndr Saviotti se ne è uscito con l’affermazione ‘dopo l’aqr ovvio attendersi un processo di aggregazione’ …cosa avrà voluto dire? quanti dipendenti in meno?). Ovvio che non ti prospetti neanche gli effetti di un rialzo anche di un solo punto sulla curva sui bond o sui p/e. Ed ancor più ovvio che non ti prospetti neanche cosa succederebbe se ad un disastro di economia aggiungi l’evaporazione delle….tue convinzioni.

Ps l’unico short che ho è sulle biotech usa….

La sola cosa che apprezzo del tuo ultimo intervento è costituita dal fatto che…mi attribuisci molto meno anni di quelli che ( purtroppo ) ho….anche se devo dire che lo spirito sbarazzino e giovanile mi è rimasto del tutto.

Quanto all’evaporazione delle mie ( e tue) convinzioni………leggendoti credo che fai molta più fatica tu a ragionare in termini di economia globale……ed è del tutto comprensibile data l’età matura….,….ti chiedi ad esempio, tra l’altro, chi avrà le risorse per i consumi.?….pensando credo ad un mondo sempre ristretto intorno al Colosseo…..e non ti sei ancora accorto che il mondo ( quello globale) anche negli anni della crisi continua a crescere a tassi del 4-5 %…….basta fare ogni tanto un giro per il mondo…..e si capisce subito che siano Noi gli unici ad esser rimasti fermi……a continuare a credere che siamo i migliori…..gli eredi di Giulio Cesare e dell’Impero Romano…..mentre gli altri con meno nobile passato……ma lavorando sodo…. ci hanno nel frattempo superato in tutto.

Inutile ed improduttiva polemica. Non sono mai stato bravo a leggere i fondi del caffe’. Mi attrezzerò.

Due “logiche e filosofie” opposte. Io per una serie motivi sono più verso il parere di Ob1KnoB, anche se la situazione potrebbe tergiversare.

Questa volta è diverso? Si e no.

Si perchè quello che la finanza ha costruito non si è mai visto nella storia.

No perchè alla fine il risultato sarà paritetico a quello visto tante altre volte.

Poi sono pareri. Domani ne leggerete uno MOLTO autorevole (anche se per tanti motivi qui sarà anonimo)

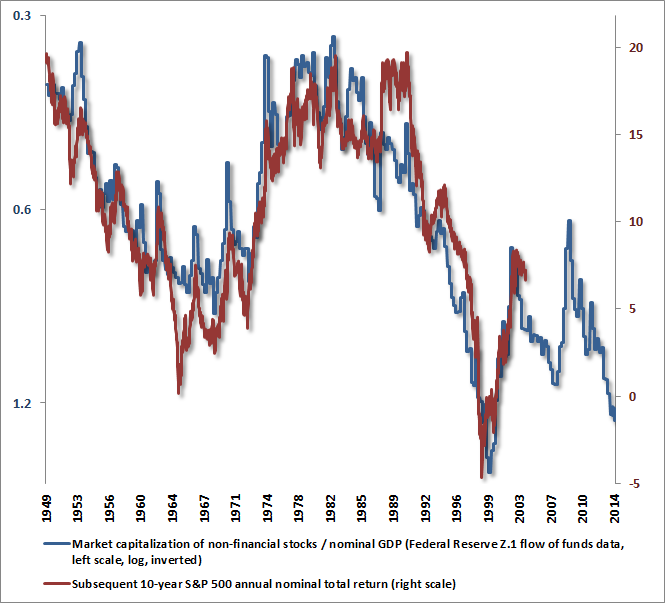

questo è un contributo di John P. Hussman, se l’ho interpretato bene si può ipotizzare un sp500 intorno a 2000 punti nel 2014 per poi scendere fino al 2017 verso i 1500 e ritornare a 2000 per il 2024?

era un ipotesi basata su un modello valido negli anni passati 🙂

…per rimanere nell’immediato sono long sul mib da 20900… ( da aprile mi sono portato gia 900 punti a casa…come da indicazioni date su questo blog… 🙂 )

…a novembre 2013 diceva queste cose…

http://www.investireoggi.it/economia/grantham-attacca-la-fed-fara-scoppiare-nuova-bolla/

Visto l ‘andazzo ha probabilmente ragione lui. Siamo sul precipizio e guardando giu ,non soddisfatti dell altezza pensiamo bene che per cascare come si deve meglio arrampicarsi ancora un po..