in caricamento ...

WALL STREET: incertezze ovunque

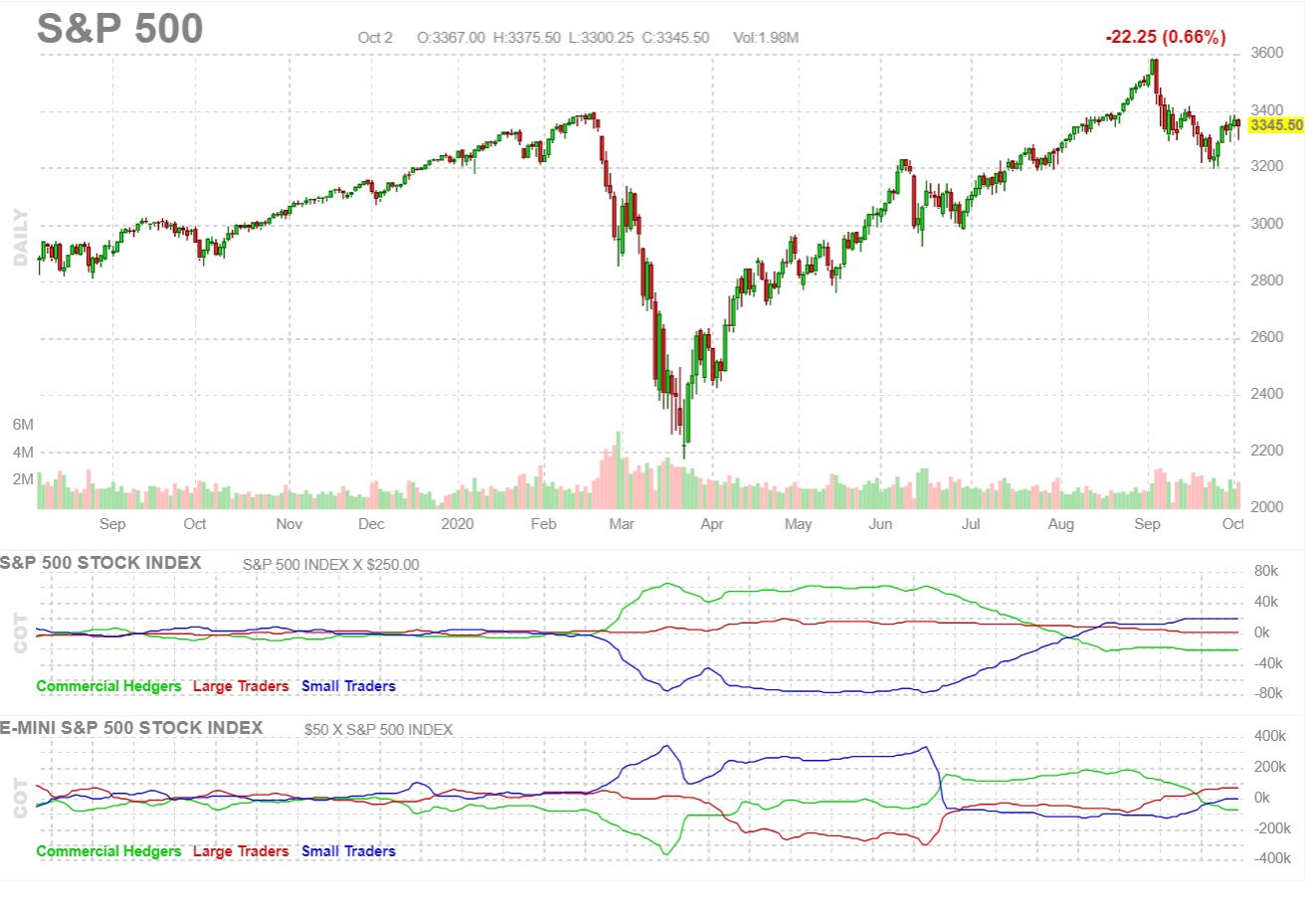

La positività di Trump ha messo ulteriore volatilità e incertezza in un contesto già ricchi di punti interrogativi. E a dominare resta comunque l’evoluzione del Covid-19. E il COT Report ne risente. (Guest post)

Cari amici, nella settimana appena trascorsa, di fronte ad una serie di brutte notizie per ciò che concerne l’evoluzione della pandemia virale, i mercati finanziari internazionali hanno reagito senza scomporsi, testimoniando, anzi, positività e fiducia. Evidentemente la cosiddetta seconda ondata del covid-19, era già stata prevista e messa nel conto. Ora, però, bisogna fare i conti con la positività del Comandante in Capo, Donald Trump, ad un mese appena dalle elezioni presidenziali Usa. Evento che produrrà inevitabilmente ulteriori incertezze e fibrillazioni. Ciò dal punto di vista, però, solo mediatico e contingente, perché per i mercati sono ben altre le variabili che influenzano i propri corsi. Da questo secondo e più solido punto di vista ed osservazione, dobbiamo invece constatare che il covid-19 non ha sinora prodotto alcun danno. Anzi ha probabilmente contribuito ad allungare ulteriormente la durata di un ciclo economico già di per sé eccezionale ed anomalo. Le autorità monetarie si sono infatti viste costrette ad adottare nuovi e più espansivi interventi di politica monetaria. Ed anche i Governi, sinora riluttanti, hanno di molto espanso i loro interventi di politica fiscale. Interventi davvero monstre che a molti, ed anche a me, hanno fatto, per un po’, temere un cambio di paradigma ed uno sconquasso dell’ordine finanziario dell’ultimo decennio. Timori rivelatesi, però, per il momento, del tutto infondati ed ingiustificati. Non c’è infatti ancora alcun rigurgito inflazionistico, anzi la spirale deflazionistica, in cui il mondo vive ormai da oltre un decennio, è ancora ben viva e vegeta. Ciò dovrebbe indurre tutti noi ad interrogarci e ad indagare ancor più su quanto forti e profondi siano ancora i fattori deflazionistici. Un interrogativo ed un indagine a mio avviso cruciale per comprendere le attuali dinamiche dell’economia, per anni colpevolmente tralasciata dai più, in particolare dagli sciagurati ribassisti che, per un intero decennio, ci hanno deliziato con le loro infondate ed inattendibili profezie di sventure e crolli, mai poi concretizzatesi. Hanno parlato per anni, a sproposito, dell’esistenza di una bolla, in particolare sul mercato dell’equity. Come sia possibile ipotizzare l’esistenza di una bolla in un ambiente economico fortemente deflazionistico rimane per me un vero e proprio mistero. Una bolla con materie prime crollate di oltre il 50 % in termini reali, con tassi d’interesse anch’essi crollati a loro minimi storici, con salari sempre più compressi ed in mezzo ad una vera e propria rivoluzione tecnologica ? Sembra un vero e proprio controsenso, anzi un vero e proprio deliro, ma tant’è.

Tralasciamo comunque il passato, ed andiamo ad esaminare cosa ci indica, al momento, lo scenario intermarket. Il dollar index, nell’ultima ottava, torna a scendere, – 0,84 %, e retrocede a quota 93,84. Forse più a causa del contagio di Trump, che per altro. D’inflazione, infatti, come detto, non v’è ancora traccia. Assunto, quest’ultimo, che trova forti conferme anche dai segnali che giungono dal mercato delle commodities, che stornano in una sola ottava di oltre il 2% in termini reali. Segnali più incoraggianti giungono, invece, dal mercato obbligazionario. Il rendimento del bond decennale americano lievita infatti di 4 bps, e risale a quota 0,70 %, il rendimento dei bond a 2 anni invece resta immobile a quota 0,13 %. L’inclinazione della yield curve Usa, pertanto, si amplia leggermente sino a 57 bps, e lascia sperare in una lenta ripresa dell’economia Usa. Il mercato azionario, infine, come già accennato, non cede, nonostante l’imperversare del covid. In particolare il nostro benchmark azionario mondiale, l’S&P 500, questa settimana guadagna l’1,52 % e risale a quota 3.348,42 punti.

Tanto premesso, passo ad esaminare gli ultimi dati del COT REPORT settimanale, pubblicati venerdì sera dalla CFTC (Commodity Futures Trading Commission), concernenti i valori aggregati dei Futures e delle Options su tutti gli indici azionari USA, che risultano essere i seguenti:

Commercial Traders : + 3.766

Large Traders : – 7.677

Small Traders : + 3.911

Si riconferma, ma a fatica, la nuova, recente configurazione del mercato dei derivati azionari Usa. Rispetto alla scorsa ottava, le variazioni, nelle posizioni dei vari operatori, sono state significative e pari a 20.528 contratti. In particolare, in ques’ultima ottava, le Mani Forti, ossia i Commercial traders, vendono l’intero lotto dei 20,528 contratti long, e riducono alquanto l’entità della loro posizione, che resta però ancora Net Long. I Large traders, invece, improvvisamente sembrano ravvedersi, acquistano infatti ben 17.786 contratti long, e contraggono di molto l’entità della loro posizione, che resta tuttavia ancora Net Short. Gli Small traders, infine, acquistano anch’essi i residui 2.742 contratti long, e consolidano la loro sempre precaria, e non convinta, posizione, Net Long. Le movimentazioni di quest’ultima settimana, che riportano di fatto tutti gli operatori intorno alla posizione dello zero, lasciano aperte per il prossimo futuro ogni diversa possibilità ed ipotesi. Situazione dunque d’incertezza, e del tutto coerente con il particolare momento che si vive in questo momento negli Usa. Non possiamo pertanto ipotizzare nulla di preciso per quanto concerne l’evoluzione prossima ventura del mercato Usa. Per il momento, pertanto, preferiamo ragionare su quanto ci dicono e ci indicano i dati di oggi. Dati per ora positivi, che ci inducono a fare un ulteriore puntata sull’ipotesi rialzista per i mercati azionari Usa. Risulterà forse un azzardo ma io, del tutto controcorrente credo, questa settimana incremento le mie posizioni long, e riconfermo in tal modo la mia view rialzista, che come, ben sapete, e come specificato in premessa, ha ormai basi strutturali e niente affatto contingenti.

Mercato dunque in cerca forse di certezze, che cercherò comunque di tradare con il mio originale trading system, fondato sull’analisi del Cot Report, nonchè sulla valorizzazione dell’effetto “LONG TERM MOMENTUM“, descritto negli studi dei due professori Usa, Jegadeesh e Titman, ed illustrato nel mio sito https://longtermmomentum.wordpress.com/. In questa prima parte dell’anno 2020, il mio portafoglio, denominato “ AZIONI ITALIA – LTM “, registra un guadagno dello 0,45 %. Nel contempo, il nostro benchmark di riferimento, il Ftse All Share, ha subito una perdita del 18,44 %. Conseguita pertanto, sino ad ora, una sovra-performance del 18,89 %, che riconferma la bontà del mio approccio operativo. Nei precedenti 7 anni il mio trading system ha infatti conseguito una sovra-performance media annua dell’ 8,7 %, e presenta un’equity line in progresso del 150 %. Questa settimana, in coerenza con quanto sopra esposto, modifico l’assetto del mio portafoglio, innalzo cioè 55 al 75 % delle mie posizioni long, e riduco, nel contempo, dal 45 al 25 % le mie posizioni short, ossia assumo una posizione Net Long pari al 50 % del mio portafoglio. Chi desiderasse approfondire e ricevere maggiori informazioni sul mio trading system e sulla composizione del portafoglio “ AZIONI ITALIA – LTM “ può, se vuole, consultare direttamente il mio sito.

Vi ringrazio per la vostra stima e fiducia, ed auguro a TUTTI gli amici di intermarketandmore buon trading.

LUKAS