in caricamento ...

TINA come non mai. Ma le valutazioni sono ancora sostenibili?

Credo che ormai anche i sassi conoscano gli effetti della liquidità anche sui mercati finanziari, tanto da scatenare quella che per molti è la grande “bolla della liquidità”. Un percorso che però potrebbe subire un rallentamento. Occhio, non uno stop ma un rallentamento quantomeno per ora.

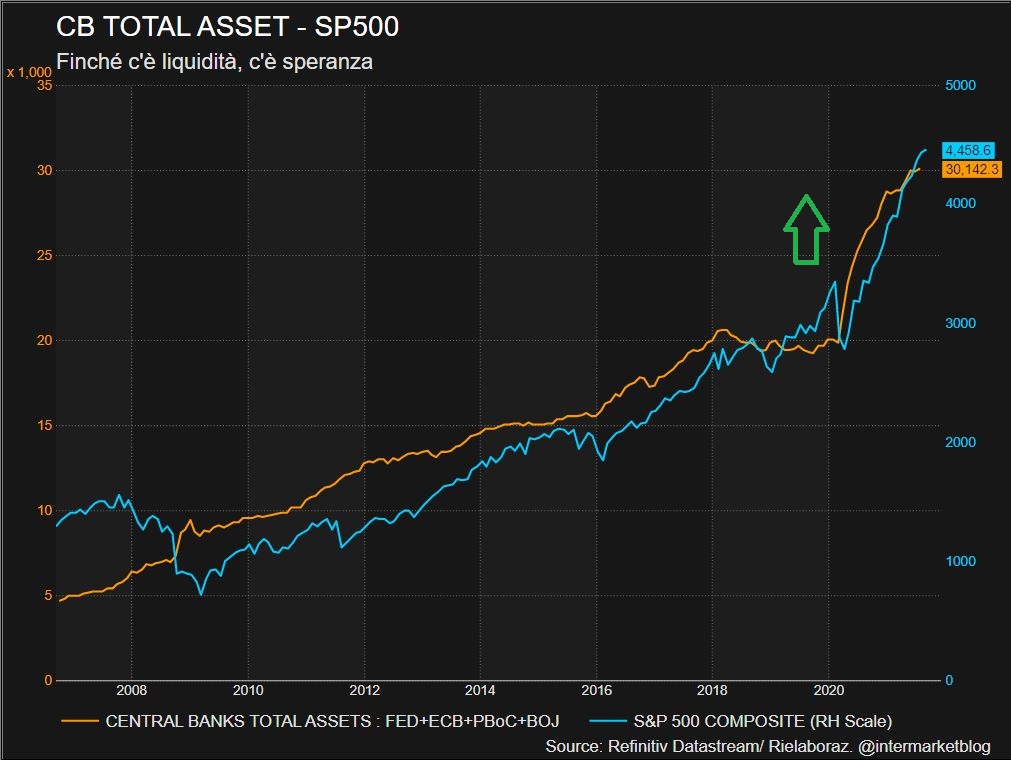

La correlazione tra bilanci delle banche centrali e borse è evidente, come è evidente accelerazione avuta dopo gli interventi post Covid. Ripassino veloce con uno dei miei grafici.

Adesso che le banche centrali sembrano mollare il tiro, ci saranno gli interventi fiscali a dominare, come scritto anche in questo POST.

Ma la cosa sorprendente è come in questa fase di mercato, dove quindi è evidente una frenata della politica monetaria, con ovvie ripercussioni sul mondo bond (sempre meno interessante e più pregno di pericoli su corsi ormai insostenibili), ci sia stato un imperioso ritorno di TINA. There Is No Alternative.

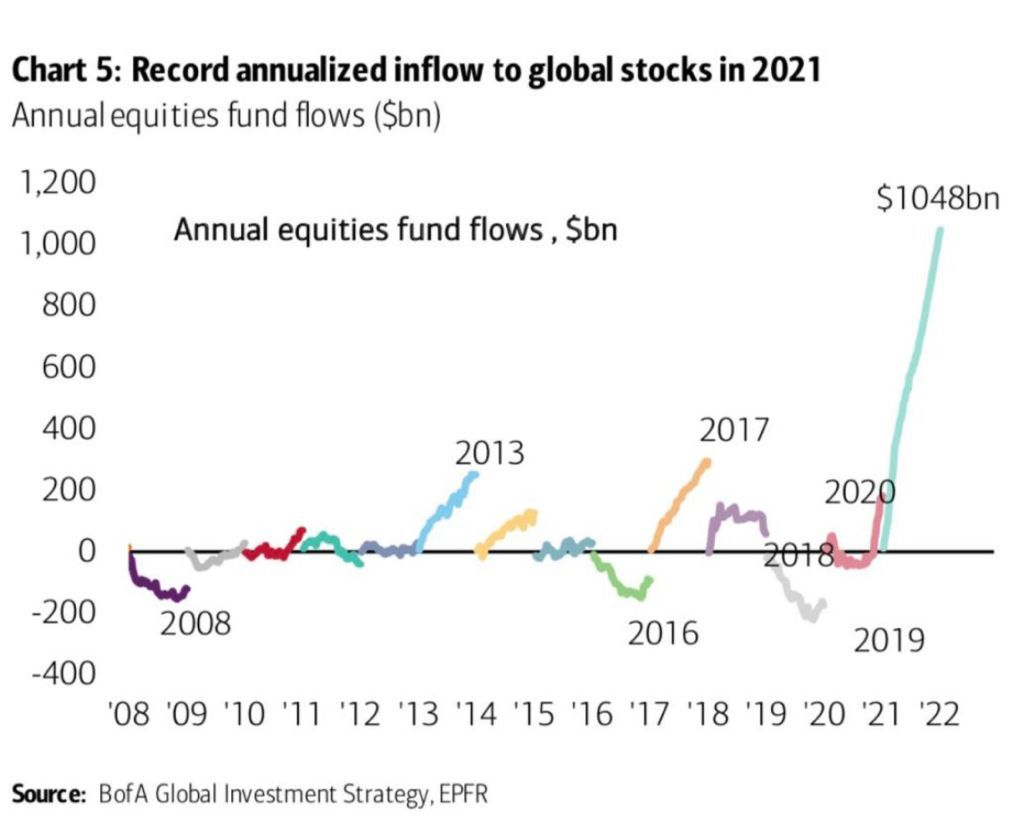

E questo non ha fatto altro che contribuire ulteriormente a far gonfiare il mercato azionario. Guardate il clamoroso INFLOW del 2021 che ricordiamolo, non è ancora finito.

Ma come… in molti temono un rallentamento e quindi è giustificato tutto questo? Diciamo che con i contributi governativi di Next Generation EU e Piano fiscale USA qualcosa potrebbe ancora migliorare. E poi la logica potrebbe far pensare che per “la legge dei vasi comunicanti”, i flussi escono dai bond e vanno sull’equity. In realtà non è del tutto vero. Certo, BofA ci ricorda che proprio settimana scorsa, è stata imponente l’uscita dagli US Treasury (1.3 mld $) ma sono stati forti gli acquisti su bond emergenti e sui titoli tech sui mercati soprattutto emergenti (+2.5 mld $). E…udite udite, esposizione media sull’equity dei principali clienti delle banche di investimento USA che passa al 65.3%.

Più azioni, più inflation linked, meno cash e bond.

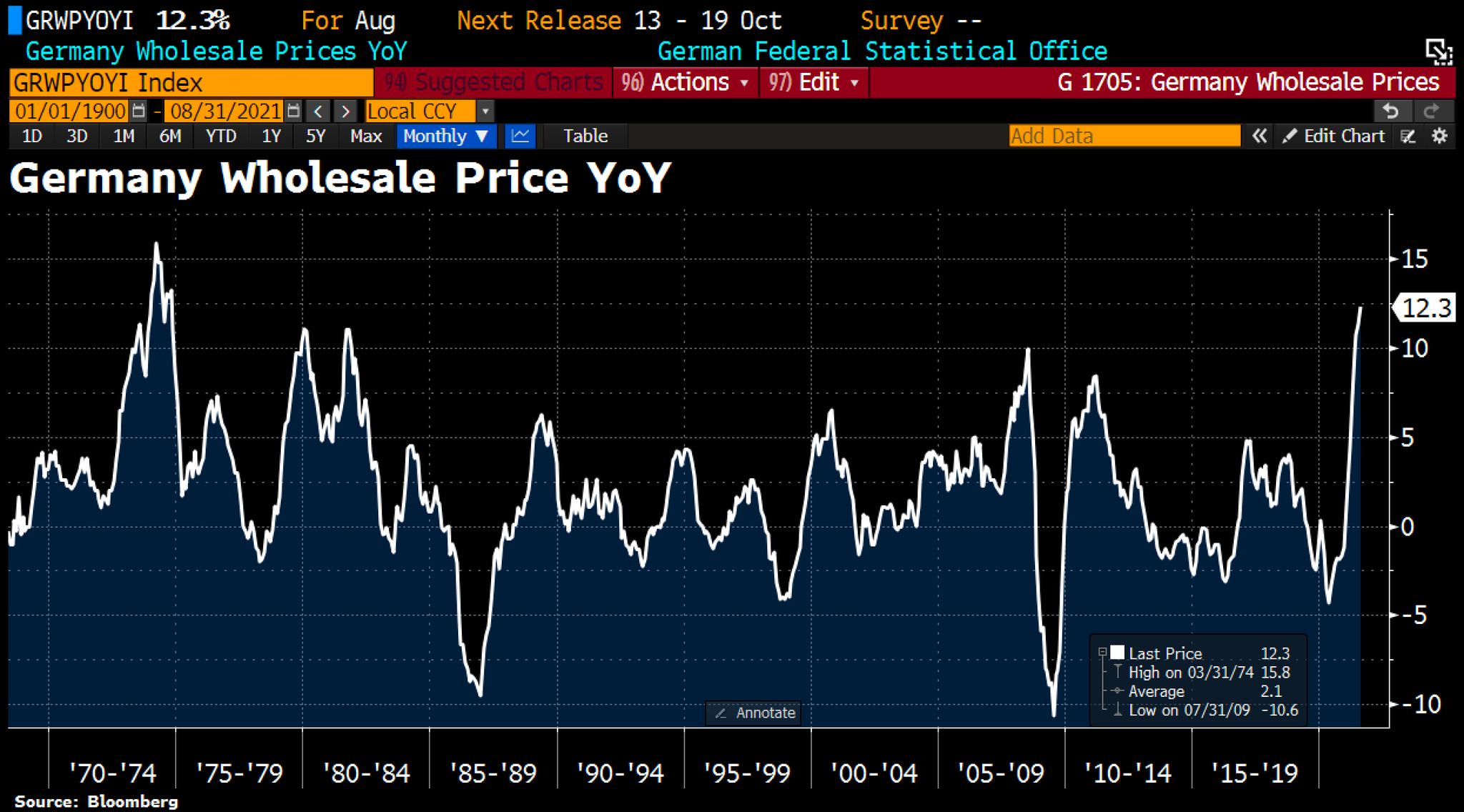

Stagflazione o reflazione?

A questo punto, quindi, il quadro di mercato sarebbe teoricamente da reflazione: Ovvero inflazione ma con buona crescita economica. E invece come dicevo prima, si parla di frenata e di rallentamento. Qualcosa non quadra. Non sarebbe meglio parlare allora di rischio stagflazione? BOOOOOOH…Mai nominare la stagflazione, male difficile da curare e da gestire sopratutto dalle banche centrali. E sicuramente mai se ne parlerà se non di fronte all’evidenza più netta che, per fortuna, oggi, è decisamente remota. Signori, dobbiamo continuare a crescere ed in modo virtuoso sennò flussi o non flussi, il castello crolla. CRESCITA ECONOMICA e su questo confidiamo fortemente sulla politica fiscale, a questo punto.

Germany today…

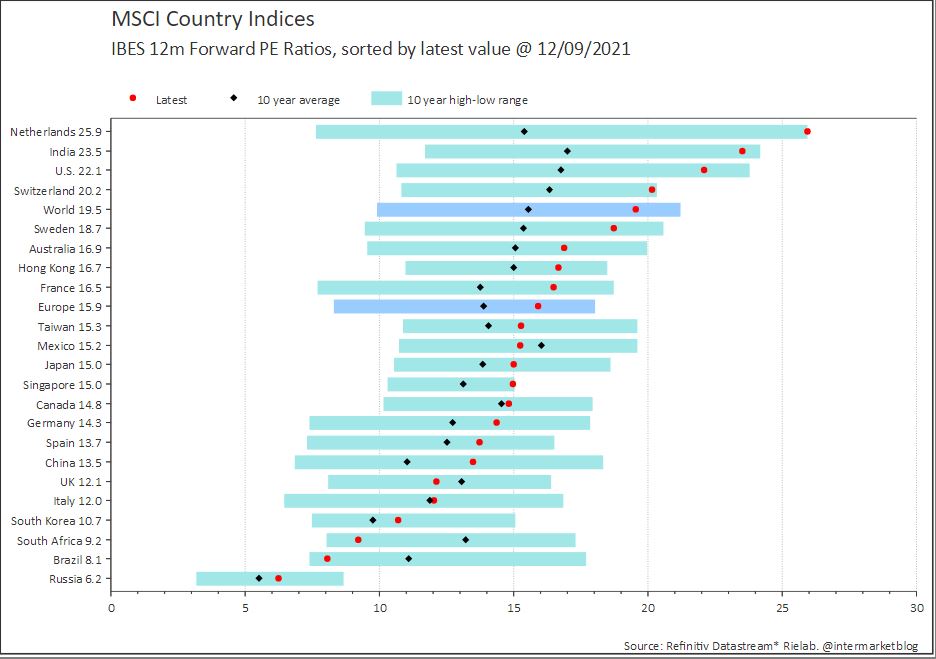

Permettetemi però un’ultima analisi, utilizzando il forward Price Earning. La situazione è estrema, diventa difficile non immaginare quantomeno una salutare correzione, anche se in realtà il disequilibrio tra prospettive reali e scontate si fa netto. Ma ormai lo abbiamo capito che, in borsa, i miracoli sono all’ordine dei giorno.

Forward P/E: borse a confronto

STAY TUNED!

–