in caricamento ...

THE BIG CRISIS #13: crisi banche e liquidità. Ecco spiegato cosa accade

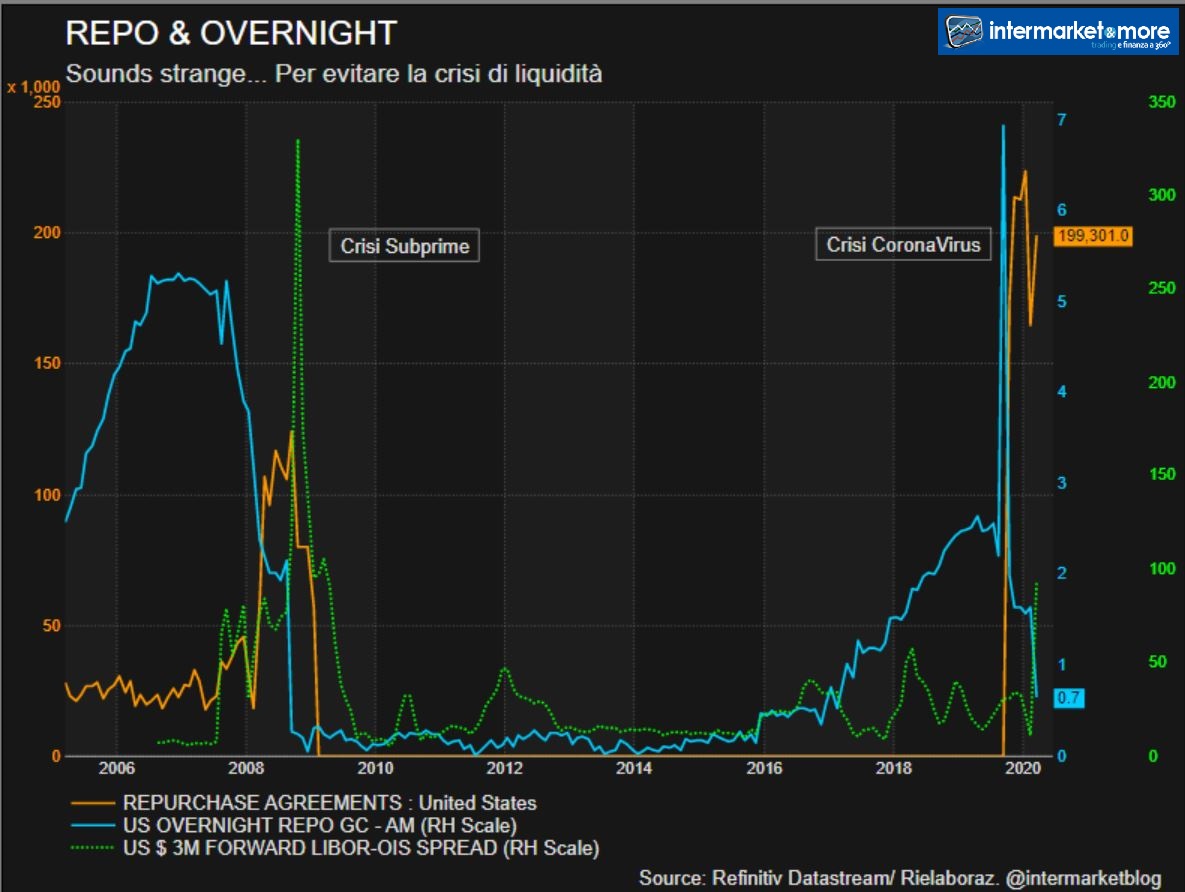

FED iperattiva, BCE che aumenta il QE. Le banche centrali hanno una priorità: evitare che ci sia un nuovo quadro monetario modello “crisi subprime”. Perché il cuore del problema sono di nuovo loro: le banche

Una cosa mi sembra molto chiara. Le banche centrali, FED in primis, hanno fatto tesoro di quanto è accaduto con la crisi Lehman Brothers e stanno facendo il possibile per evitare i macroscopici errori che, a posteriori, hanno fatto la storia.

Uno dei tanti è stato il contesto della liquidità. Sia la FED ma anche la BCE e le altre banche centrali stanno facendo carte false per inondare il mercato di liquidità.

Guardate ieri la FED.

Altra iniezione di liquidità della Fed con due operazioni di finanziamento repo da 189 miliardi di dollari collocati. Non so se vi rendete conto (tenendo presente anche le misure a livello dimensionale fatte in Italia) di cosa stiamo parlando. E questa operazione va ad aggiungersi ai 1.500 miliardi in via repo, 700 miliardi sotto forma di acquisti col QE4 e l’azzeramento dei tassi di interesse. Più le facility per finanziarsi scontando commercial papers.

Vi propongo, tanto per cambiare, un confronto proprio per rendere l’idea di cosa sta succedendo in USA sul mercato interbancario e soprattutto, cosa vogliono EVITARE che possa succedere.

Innanzitutto potete vedere come il REPO (in arancione) è decollato ad inizio 2020. E’ stata la conseguenza dell’aumento repentino del tasso overnight (in azzurro). E attenzione al terzo grafico, lo spread tra tasso 3 mesi forward e OIS. Vedete cosa è successo con la crisi subprime? Ecco, questo deve essere evitato. Perché cosa potrebbe succedere?

CONDIZIONALE, quindi è il mio pensiero, che lascia come sempre il tempo che trova ma, essendo un blog, dico quello che penso.

Come ben sapete (e come vedrete in un post più tardi) il grande problema è innanzitutto il mondo del credito. Ma le condizioni di mercato e di fiducia, oltre che le prospettive economiche che potrebbero mettere in ginocchio le aziende più deboli con FORTI conseguenze sul settore bancario, sono CAMBIATE in pochissimo tempo. Il rischio quindi è che, crollando la FIDUCIA nei confronti dell’economia, crolli anche la FIDUCIA tra le banche.

Quindi le banche centrali, innanzitutto, stanno cercando di evitare che si congeli l’interbancario e che non capiti come nel 2008 che nessuno si fidava di NESSUNO. Sempre sperando che la situazione non sfugga di mano anche alle stesso banche centrali, visto che il problema, come è noto, è innanzitutto sanitario prima ancora che economico finanziario.

Ma qualcosa sta già chiaramente cambiando sul mercato a livello di fiducia proprio nei confronti delle banche. Basta guardare il loro andamento in borsa, basta vedere come si stanno comportando i titoli subordinati bancari, basta guardare i loro CDS (credit default swap).

CDS (Credit Default Swap) banche Eurozona

Sia ben chiaro, la situazione per le banche, in Europa come nel resto del mondo, è sicuramente migliore di quanto visto nel 2008 ma non possiamo negare che in caso di “worst case” una situazione nuovamente complessa si presenti inesorabilmente. E se il problema passa di nuovo dal settore bancario, siamo punto e a capo.

Cosa che le banche centrali vogliono evitare.

Clicca QUI per vedere l’elenco dei post della saga #TheBigCrisis

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia.

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Cerco di descrivere la crisi nel modo che posso… spero sia utile, mettendo l’accendo su alcuni aspetti che forse molti sottovalutano e che potrebbero essere determinanti sopratutto nel medio termine

Danilo DT,

Come sempre, sono completamente d’accordo con te……

le banche vanno nazionalizzate tutte. Punto. Ogni altra soluzione non esiste. Poi smembrate e ricomposte in unità molto più piccole. Nessuna banca privata dovrebbe avere asset superiori al 5-10% del PIL del paese. Il commercio internazionale deve essere coperto da banche pubbliche specializzate, ciò che faceva la Banca Commerciale e ciò che fa la Commercial Bank of China il cui modello, è simile al nostro degli anni 50. Anche noi avevamo il partito unico, si chiamava DC e anche noi avevamo il supporto ideologico a supporto, stava in Vaticano.

Danilo, presenti cose difficili oggi…….addirittura il famoso FRA – OIS spread, oggi in forte tensione.