in caricamento ...

Si punta tutto sul SOFT LANDING

Il forte rally di novembre dell’S&P 500 ha creato una disparità insolitamente ampia tra l’andamento del mercato e i vari indicatori. Ma non solo macroeconomici tradizionali come l’ISM manifatturiero, ma anche quelli di sentiment.

Eccovi una carrellata di alcune discrasie.

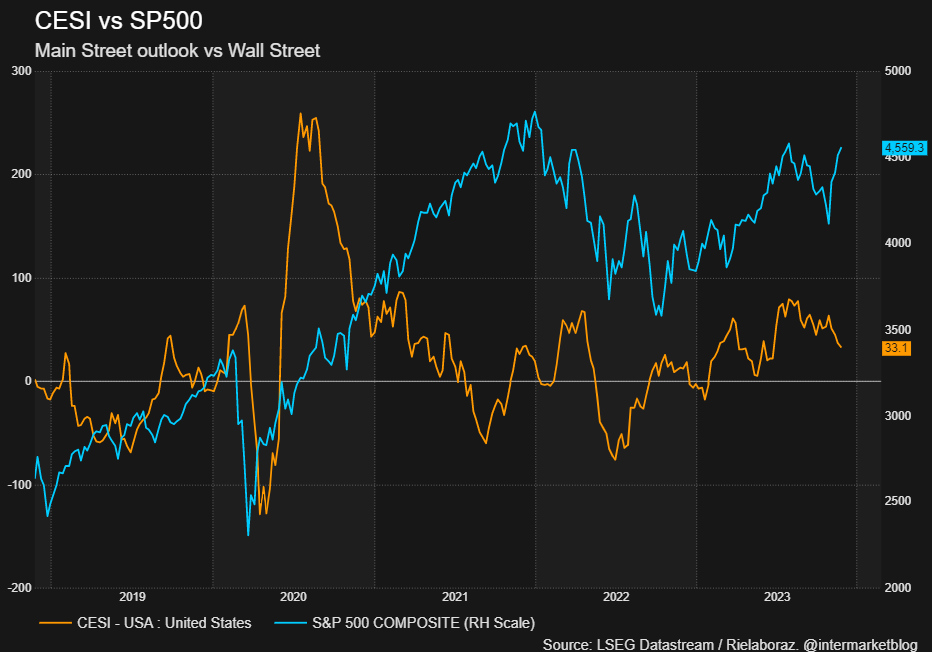

1) CESI Critigroup Economic Surprise Index vs SP500: il gap si nota ed è visibile anche la divergenza direzionale. Il Citigroup Economic Surprise Index è un indice prodotto da Citigroup USA. Si tratta di una misura oggettiva e quantitativa delle notizie economiche. È definito come deviazione storica ponderata delle sorprese dei dati (dati economici rispetto alle aspettative degli analisti). Una lettura CESI positiva indica che i dati pubblicati sono stati migliori del previsto (negativa, significa che i risultati effettivi sono stati peggiori del previsto). Gli indici sono calcolati giornalmente su una finestra mobile di tre mesi. (…) Quando l’indice è negativo, significa che la maggior parte dei rapporti è inferiore alle aspettative, mentre un risultato positivo indica che la maggior parte dei dati è superiore alle aspettative. (Source)

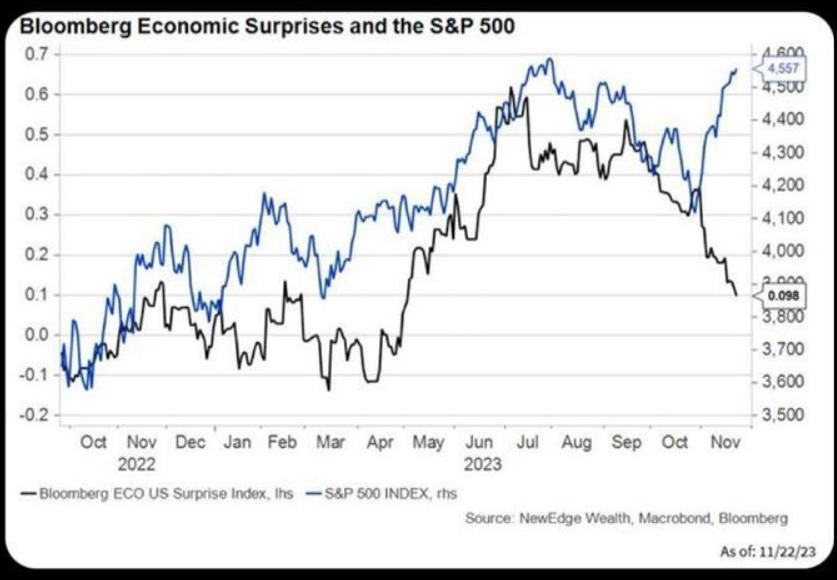

2) Bloomberg U.S. Economic Surprise Index vs SP500: altro indicatore che riflette l’andamento degli indicatori economici che superano o non soddisfano le aspettative. Il trend è diventato decisamente negativo a settembre e rimane tale. Il grafico allegato illustra l’elevata correlazione tra l’S&P 500 e l’indice .

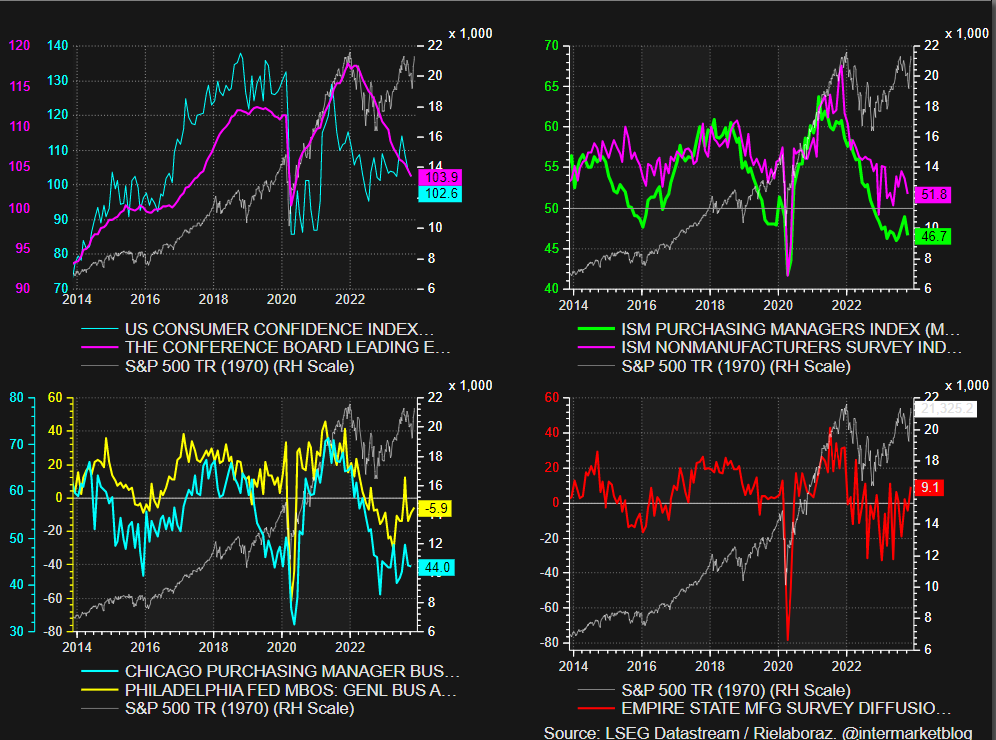

3) MIX MACRO: e qui trovate tanti indicatori macro e di sentiment, tutti in difficoltà… Essendo due indicatori simili, ci si domanda come potrebbe chiudersi questo gap. Ovvio, tutti speriamo che lo SP500 resti dov’è e continui anzi a crescere. Ma tutto il resto del mondo che vi ho presentato deve invertire. Sentiment, indici di produzione, tutto. Se sarà soft landing abbiamo delle speranze.

- US Consumer Confidence Index ↘️

- The Conference Board ↘️

- ISM Manufacturing ↘️

- ISM Non Manufacturing ↘️

- Chicago Purch. Man. Bus. ↘️

- Philadelphia FED ↘️

- Empire State Index ➡️

- SP500 ⬆️

- CESI Citigroup Economic Suprise Index ↘️

- US Bloomberg Surprise Index ↘️

STAY TUNED!

–

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se sei interessato agli argomenti qui espressi e vorresti approfondirli, contattami!

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!).

Sicuro che è così… ma in ottica tattica il quadro è interessante. E domani metto bene a nudo una bella discrasia… Anche curiosa ma decisamente lampante

COME VOLEVASI DIMOSTRARE —> 30/11/2023

L’economia americana non ha finito di stupire: ha marciato ad un passo annualizzato del 5,2% nel terzo trimestre 2023, il più rapido in quasi due anni. Un’accelerazione superiore al già robusto 4,9% inizialmente stimato, sospinta da revisioni positive in investimenti e scorte aziendali e nella spesa pubblica. Gli analisti stimavano un rialzo limitato al 5 per cento.

Al momento gli Stati Uniti appaiono al riparo da rischi di recessione. E lo scenario di un atterraggio morbido della crescita, di futuri rallentamenti dell’espansione senza traumi, resta in gioco. Di sicuro questo è nei desideri della Casa Bianca, con il presidente Joe Biden impegnato a rivendicare i successi della sua strategia economica, la cosiddetta Bidenomics, penalizzata invece da un’opinione pubblica che si prepara all’anno elettorale del 2024 preoccupata per inflazione, diseguaglianze di ampie fasce di ceti medi e vulnerabili. Alcuni analisti non escludono che in agguato restino rovesci più bruschi, segnalando il pessimismo che si fa strada tra i consumatori. I dati, però, danno finora credito alla resilienza dell’espansione. «Non ci sono segnali di cieli che si rabbuian», ha detto Christopher Rupkey, economista di Fwdbonds. Anche se, ha precisato, nell’ultimo trimestre dell’anno la crescita, «è in rallentamento e il vento nelle vele dell’economia è diminuito».

Tra luglio e settembre, più in dettaglio, gli investimenti fissi non residenziali sono aumentati dell’1,3% e la spesa governativa del 5,5 per cento.

Una coppia di correzioni al rialzo che ha più che compensato aumenti dei consumi limati al 3,6% dal 4%, vittima di raffreddamenti nella spesa in servizi e sintomo della nuova serpeggiante prudenza tra gli americani. L’indicatore dei prezzi nella spesa personale è al contempo lievitato del 2,8%, in frenata ma tuttora sopra il 2% cercato dalla Federal Reserve. Recenti statistiche sui costi di abitazioni e affitti fanno temere continue pressioni sul carovita.

La Fed, da parte sua, è reduce da un’aggressiva stretta di politica monetaria iniziata nel marzo del 2022 per moderare crescita e inflazione galoppante, idealmente perseguendo un soft landing economico. Negli ultimi due vertici ha sospeso i rialzi dei tassi e, stando a molti investitori, potrebbe aver completato la sua missione dopo averli portati ormai al 5,25%-5,50%, il massimo in 22 anni. «Potrebbe concludere la sua campagna senza infliggere significativi danni all’economia», ha ipotizzato Jeffrey Roach di Lpl Financial. Il ceo di JP Morgan, Jamie Dimon, parlando al summit DealBook del New York Times ha indicato di ritenere che le sfide non siano svanite, con i tassi sui mercati che possono ancora salire. E il dibattito è aperto su quanto a lungo la Fed terrà alto il costo del denaro.

(IlSole24Ore)

Grazie Danilo, ormai le cose possono sono che deteriorarsi, il piccolo risparmiatore vede la nuova eldorado nel +5.2% americano e acquista. Il grande investitore cede le suo quote al piccolo, perché molto di quello che era sfruttabile è stato fatto. I grandi, quelli che dettano il mercato iniziano a coprirsi col forziere a pieno rendimento. La mia strategia? Ho messo tutto il mio capitale risk off. Ci vediamo nel 2027, ai minimi pronti per reinvestire le mie quote.

“soft landing” in fondo è solo un termine di marketing. Una volta si chiamava correzione o ri-tracciamento dei mercati. Comunque! E’ evidente la difficoltà per i mercati di trovare nuovi spunti per continuare a salire. Comunque ancora qualche mese di tranquillità c’è, quindi state serenissimi per questo Natale e abbuffatevi più che potete, perché poi nei prossimi 2 anni saremo alle solite, con mercati che correggeranno, parere mio. Buona resa a tutti.

Vi do uno spoiler, analizzate SP 500 con scala logaritmica. Si vede bene che la sua massima estensione al ribasso potrà essere vicina ai 3.100 punti entro il 2027.

Pensare ad oggi di avere SP500 a 3.100 tra 3 anni che effetto vi fa? non male eh?

Il lungo periodo è l’unico tempo che ti permette di fare investimenti veri. TUTTO il resto e dico TUTTO è gioco.