in caricamento ...

La Fed, la BCE e l’arte di navigare a vista (per strategia)

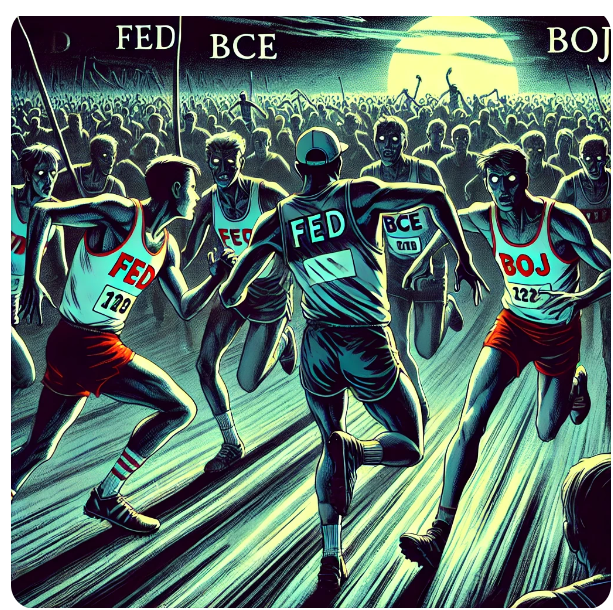

La politica monetaria moderna assomiglia sempre più a una corsa campestre nel buio, con tanto di ostacoli invisibili e corridori che si accalcano per non prendere decisioni. Ieri la Fed ha confermato la sua nuova vocazione: quella del bradipo istituzionale.

Niente cambi ai tassi, niente impegni futuri, solo un comodo “vediamo come va” che, guarda caso, ha lasciato i mercati più confusi di un gatto in una sala degli specchi. E mentre a Francoforte la BCE si prepara a muoversi con il passo di una lumaca miope, c’è da chiedersi: ma davvero questa è la migliore risposta che le banche centrali possono dare a un’economia globale in bilico?

La Fed e il Manuale del Perfetto Indeciso

Che la Fed avrebbe mantenuto i tasti fermi era scontato. Meno scontato è capire perché, nonostante l’inflazione sia ancora ben sopra il target del 2%, si preferisca l’inerzia alla trasparenza. La risposta, come spesso accade in finanza, è un mix di calcoli politici, opportunismo e una buona dose di amnesia selettiva. Dopo aver alzato i tasti con vigore post-estate, la banca centrale americana ha scoperto che guidare guardando solo lo specchietto retrovisore non è la migliore delle idee. Risultato? Una politica monetaria “al buio” che trasforma ogni meeting in un esercizio di equilibrismo retorico.

E qui viene il bello: secondo fonti vicine al Wall Street Journal, alcuni membri della Fed avrebbero ammesso in privato che l’attuale strategia serve più a “non fare danni prima delle elezioni” che a sostenere l’economia. Con Trump in agguato e un panorama geopolitico che oscilla tra tensioni commerciali e guerre valutarie, meglio non agitare le acque. Peccato che, nel frattempo, i mercati finanziari si nutrano di certezze, non di metafore da favola.

Perché l’inerzia? La risposta sta in tre fattori che farebbero impallidire anche il più zen degli analisti:

- L’incertezza macroeconomica amplificata dal “fattore Trump”, le cui promesse protezionistiche potrebbero ribaltare gli scenari in un tweet

- Una governance instabile, con i membri della Fed sempre più divisi tra falchi, colombe e… piccioni (quelli che preferiscono starsene in silenzio sul filo del rasoio)

- I costi individuali del decidere, perché in tempi di polarizzazione politica, alzare o abbassare i tassi può costare caro alla reputazione e alla carriera.

Non a caso, come riporta Bloomberg, le divergenze interne alla Fed hanno raggiunto livelli record: le previsioni trimestrali sono meno omogenee, e il consensus si ottiene solo quando non si fa nulla. Unanimità nell’indecisione, insomma. Che poesia.

La BCE e il Rischio del “Copia e Incolla”

E l’Europa? La BCE, che oggi annuncia la sua decisione, rischia di cadere nella stessa trappola. Con un’inflazione ancora ostinata e una crescita anemica, la tentazione di seguire la Fed nell’inerzia è forte. Ma c’è un problema: se il bradipo di Washington genera incertezza, la lumaca di Francoforte rischia di trasformarla in stagnazione cronica. I mercati si aspettano limature dei tassi senza impegni futuri, una ricetta perfetta per alimentare potenziale volatilità.

E qui entra in gioco l’ironia della sorte: mentre i banchieri centrali si crogiolano nel wait-and-see, le aziende e i risparmiatori devono fare i conti con costi del credito erratici e piani di investimento congelati. C’è incertezza? E allora la mancanza di forward guidance sta spingendo gli investitori verso asset rifugio, con l’oro ai massimi da due anni e i Bitcoin (asset rifugio?!?) tornati di moda. Segno che, in mancanza di leadership, i mercati si arrangiano e non sempre in modo razionale.

Cosa Serve Ora? Meno Metafore, Più Coraggio

Il punto non è chiedere alle banche centrali di fare acrobazie con i tassi, ma di abbandonare la retorica del “dipendiamo dai dati”. Ma senza una direzione, ogni numero diventa un pretesto per giustificare l’immobilismo.

Cari Fed e BCE, è ora di accendere i fari. Perché navigare a vista può andar bene per una gita in barca, non per la stabilità finanziaria globale. E se proprio non volete decidere, almeno ditelo chiaro: “Non abbiamo idea di cosa succederà, ma speriamo bene”. Sarà più onesto, e magari qualcuno vi apprezzerà per l’umiltà.

E mentre i banchieri centrali giocano a nascondino con la realtà, rischiamo tutti di finire in una recessione dettata non dai cicli economici, ma dall’incapacità di guardare oltre il prossimo tweet o report inflazionistico. Soprattutto in EUROPA.

STAY TUNED!