in caricamento ...

MERCATO AZIONARIO: caro sicuramente, ma il motivo è chiaro

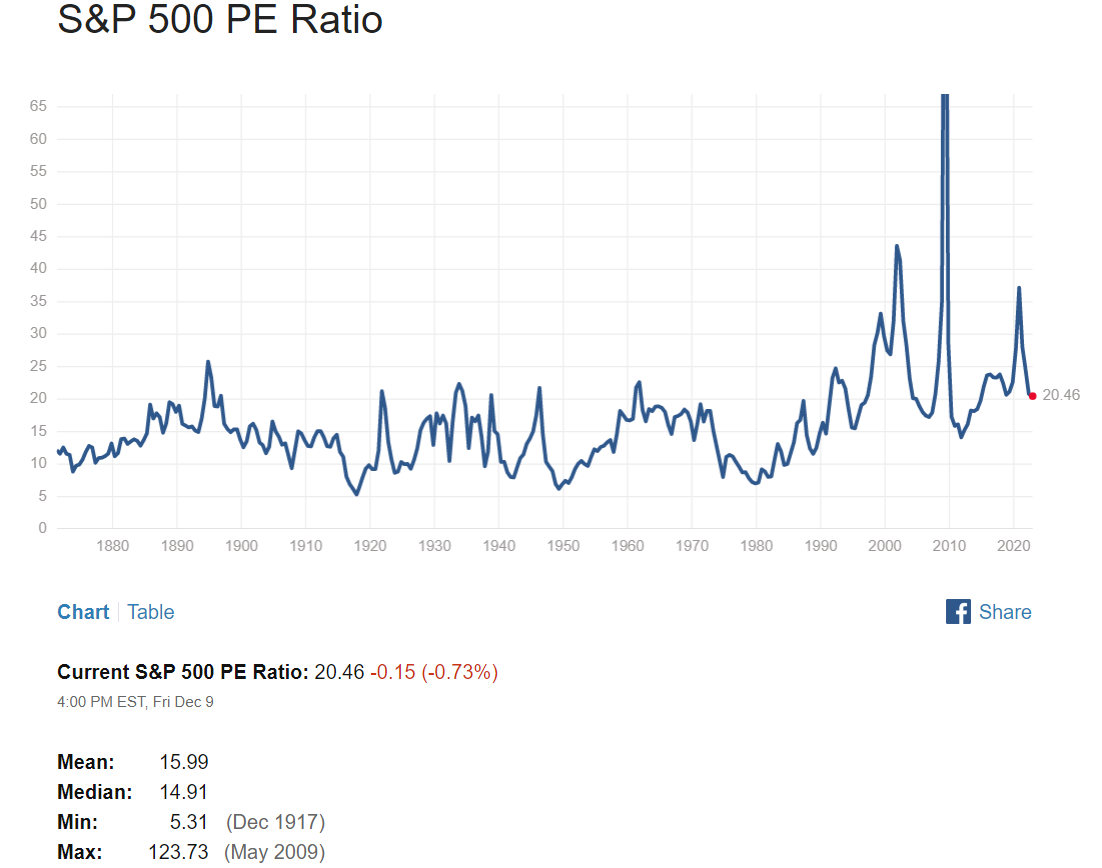

Uno dei parametri più comuni per cercare (il condizionale è d’obbligo) di capire che il mercato azionario è caro oppure no, è il Price Earning. Un indicatore che io apprezzo soprattutto in versione “forward 12m” ma che spesso viene anche considerato in versione che definirei spot.

Bene, il price earning, soprattutto se preso singolarmente serve a poco. Quindi il grafico che vi propongo sopra vuol dire tutto e vuole dire niente, perché innanzitutto è necessario ragionare prendendo in esame anche il livello dei tassi di interesse. Se poi analizziamo anche in modo coordinato questi due parametri, oggi possiamo dire che TEORICAMENTE il mercato azionario USA è ancora molto costoso.

Voi mi direte che ho scoperto l’acqua calda. E allora io vi dico: si, avete ragione, ma secondo voi è corretto il fatto che oggi sia ancora così caro?

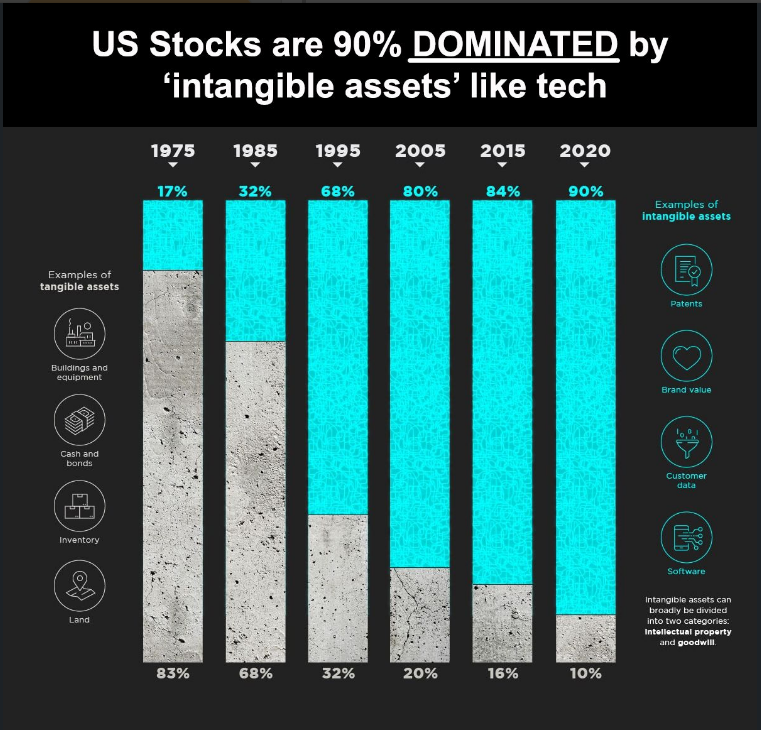

La risposta è SI. Infatti ragionate un attimo e pensate a come era costruito l’indice SP500 10 anni fa e come è costruito oggi. Gli attori sono cambiati? Si, alla grande, e quindi uno dei motivi per cui le azioni statunitensi sono COSTOSE è perché il 90% del mercato statunitense è DOMINATO da “beni immateriali” come la tecnologia.

Infatti le attività tangibili sono cose fisiche come immobili e attrezzature, contanti, inventario ecc. mentre invece i beni immateriali non hanno alcuna forma fisica o finanziaria: pensate ai software, diritti di proprietà intellettuale, valore del marchio e dati dei clienti.

E proprio in tutto questo universo troviamo il top della tecnologia. Infatti NOTATE BENE, negli ultimi 45 anni c’è stato un ENORME incremento di peso specifico per i beni immateriali, all’interno proprio dello SP500: dal 17% nel 1975 a un ENORME 90% nel 2020. Si stima che il valore delle attività immateriali sia salito vertiginosamente da 122 miliardi di dollari nel 1975 a 37 TRILIONI di dollari nel 2021!

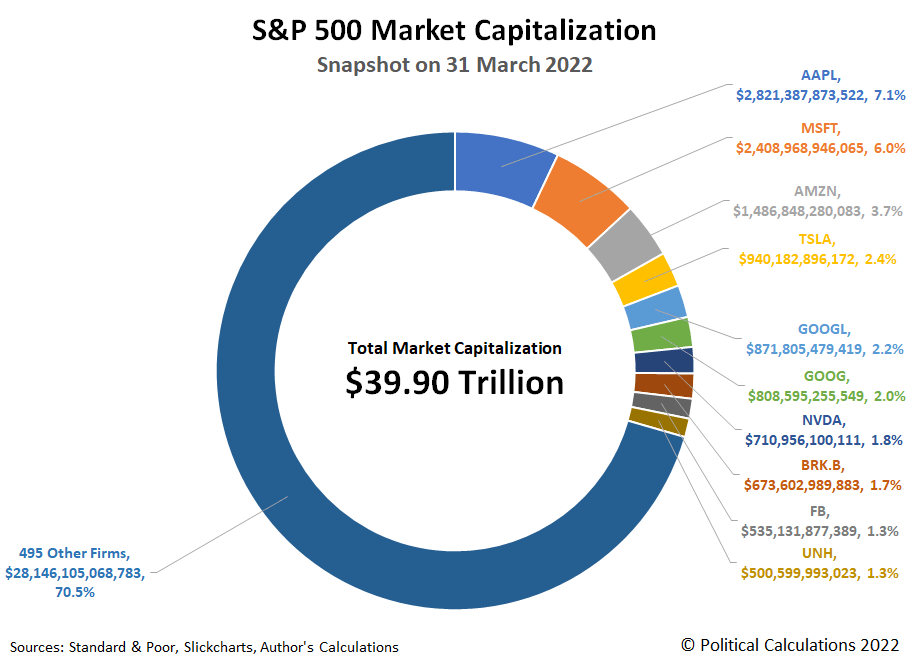

La conferma ce l’abbiamo guardando semplicemente le 5 maggiori società statunitensi nel 1975 rispetto al 2020.

- Nel 1975: IBM, Exxon Mobile, Procter & Gamble, GE e 3M (solo IBM era più orientata alla tecnologia).

- Nel 2020: Apple, Alphabet (ex Google) Amazon, Microsoft, Facebook (ora chiamato Meta).

La domanda che dobbiamo porci è: ma quindi, visto che il peso della tecnologia è così elevato, teoricamente è corretta una valutazione dello SP500 meno “cheap”. Ma è giusto ragionare in modo cosi “pesante” sui beni immateriali lasciando così palesemente da parte i beni tangibili che restano pur sempre un qualcosa di solido e necessario?

STAY TUNED!

–