in caricamento ...

MERCATI A CONFRONTO: chi è a sconto e chi è caro

Non voglio fare la fine del “disco rotto”, ma devo per forza ripetermi.

Malgrado tutto, malgrado prospettive economiche globali che sembrano indebolirsi, stanno emergendo spinte interessanti per alcuni ambiti dei mercati azionari.

E non parlo solo del solito Nasdaq 100 e dell’intelligenza artificiale. Guardiamo anche a mercati come Europa e Giappone, che negli ultimi mesi hanno recuperato terreno in un contesto di forte svalutazione del dollaro USA. Questa tendenza fa parte dell’ampliamento generalizzato delle opportunità d’investimento osservato nell’ultimo anno, in netto contrasto con il decennio precedente, quando i rendimenti sono stati dominati dai titoli tecnologici statunitensi ad alta capitalizzazione.

Intanto possiamo iniziare ad affermare che, in questo contesto di mercato, quello che fino a poco tempo fa era un mercato binario, dove la correlazione tra bond ed equity era totale, oggi possiamo notare un ritorno ad un maggiore equilibrio. I Bond, grazie a rendimenti difendibili, diventano una vera alternativa all’equity sia in fase di “Fly-to-quality” e sia come opzione a livello cedolare. Cose che fino a pochi mesi fa erano impensabili.

Inoltre, grazie al deprezzamento del dollaro, i titoli azionari europei hanno generato i rendimenti più elevati tra i mercati sviluppati nel quarto trimestre del 2022 e nel primo trimestre del 2023. Idem il Nikkei che ha messo a segno un notevole recupero. Se poi guardiamo il Topix, siamo al livello massimo degli ultimi 33 anni.

Negli USA, a dominare questo inizio anno, come è noto, sono stati i titoli Big Tech. Da gennaio il settore tecnologico è stato il migliore nell’Indice S&P 500, sostenuto in parte dall’entusiasmo degli investitori per la diffusione dei sistemi di intelligenza artificiale (IA), come ChatGPT. Ma adesso sembra che non ci sia una forte attenzione sulla tecnologia. Anche altri ambiti del mercato stanno guadagnando il centro della scena, a indicare che il futuro degli investimenti growth potrebbe essere più inclusivo.

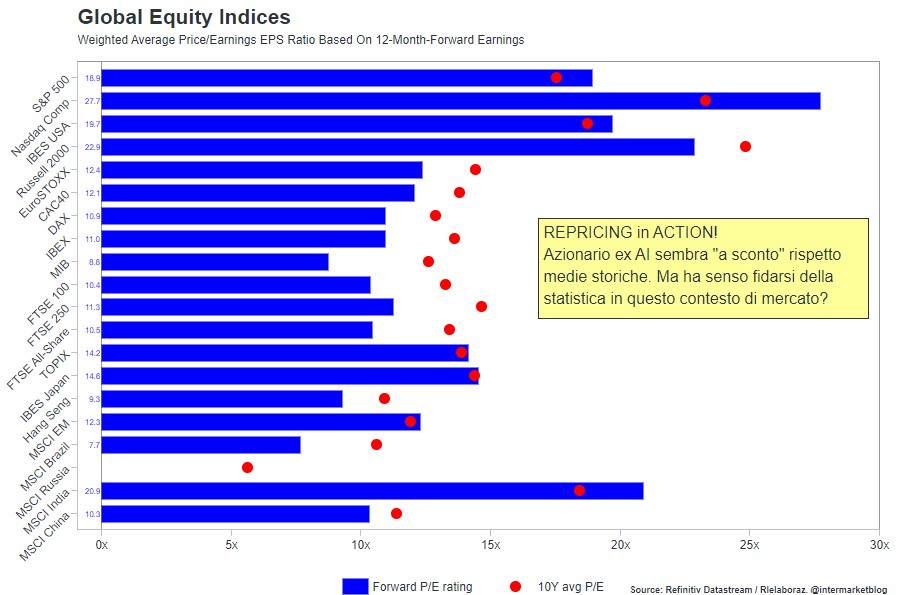

A questo punto però la domanda è d’obbligo. Ma se il tech, che ha trascinato i mercati fino ad oggi, è a rischio correzione, ha senso prendere posizione su altri mercati? Domanda a cui nessuno può rispondere con certezza. Ho provato a fare un ragionamento in chiave prospettica che vado a condividere con voi. Facendo un ragionamento storico statistico a 10 anni, e prendendo come paramento il forward P/E a 12 mesi (utili previsti l’anno prossimo, la borsa ragiona sul futuro), quali sono i mercati che oggi possiamo considerare interessanti?

Guardando il grafico, verrebbe da dire subito “lungi da me USA!”. Ma anche qui, secondo me, bisogna fare una cernita. Occhio sicuramente al rischio Nasdaq, in palese sopravvalutazione, ma lo SP500 (nei dati fortemente condizionato dalle performance dei titoli AI) ha sicuramente dei settori da prendere in considerazioni. Come quei titoli che corrispondono dividendi importanti, i quali potrebbero guadagnare terreno in un contesto di rallentamento economico globale e con un VIX che potrebbe, col tempo , rimbalzare.

Dite che però la borsa USA è avara di titoli con yield importanti? Motivo in più per sovrappesare quei mercati che invece, ne sono ricchi e che nel grafico qui sopra, hanno il pallino rosso decisamente più a destra rispetto al livello di forward p/e registrato nelle ultime sedute.

Buona meditazione.

STAY TUNED!

–