in caricamento ...

LIQUIDITA’ e MERCATI: dopo la festa, gli NPL potrebbero nuovamente diventare un problema

Quando il mercato tende a degli eccessi, succede che si iniziano a vedere situazioni che, in un mondo normale, sarebbero difficile da giustificare. Ma si sa, in queste condizioni, tutto è possibile e tutto può accadere. Ma allo stesso tempo non bisogna mai perdere di vista la coerenza, perché gli eccessi, prima o poi si pagano.

L’immane liquidità sta portando, secondo me, a perdere un po’ il lume della ragione. Da una parte ci sono fondi anche di private equity disposti a spendere cifre enormi per comprare perle dell’economia non quotata (o presunte tali), ai quali vanno aggiunti i grandi investitori internazionali che non sanno più come investire il denaro e cercano valore, magari anche dove non c’è, scommettendo su storie sicuramente “sexy” ma ancora “di prospettiva”.

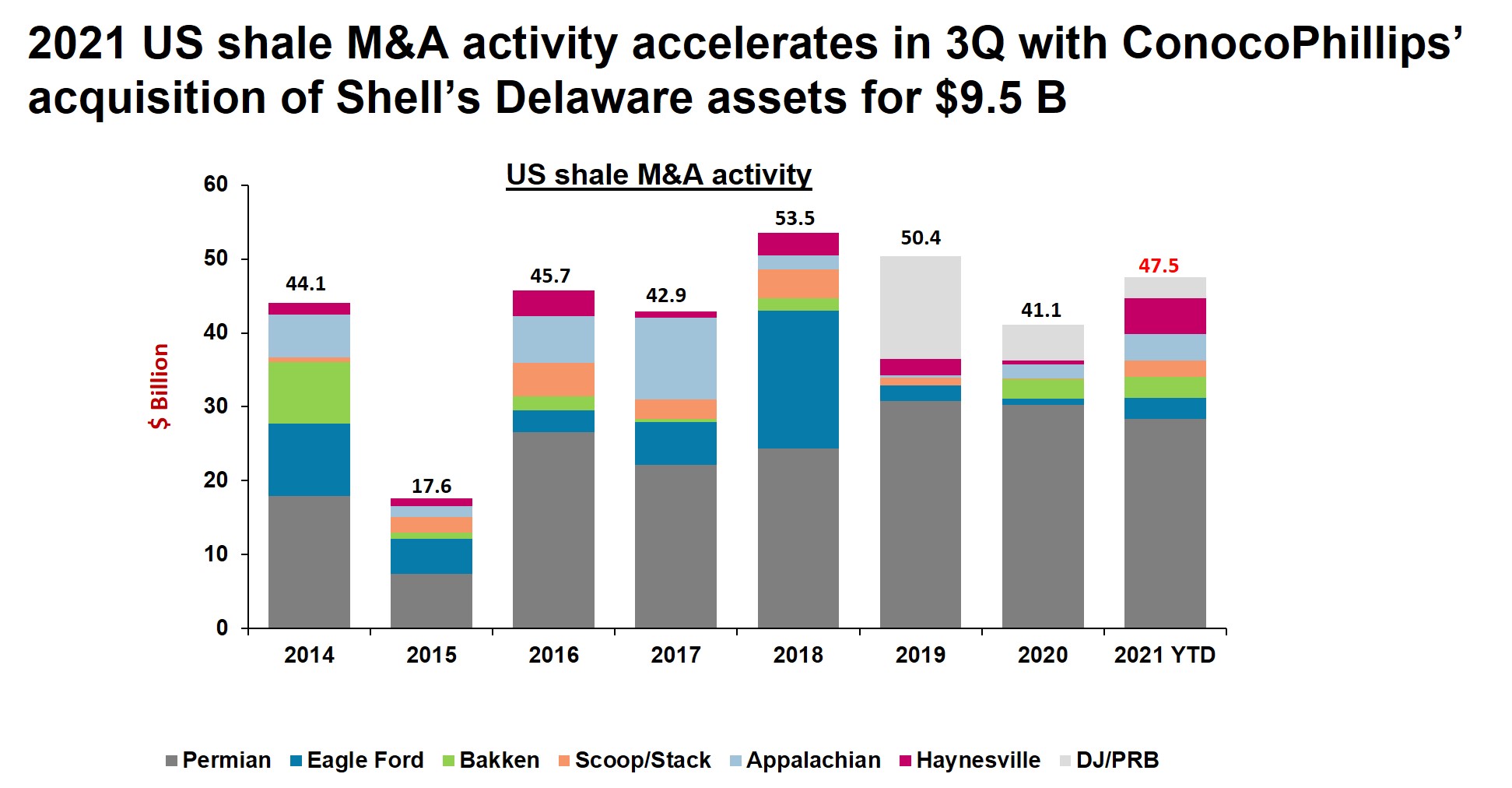

Si stima una liquidità di 3.000 miliardi di USD, a livello globale. Gli indici sulle operazioni di M&A stanno raggiungendo di nuovo livelli molto elevati. E non è certo un caso. Per fine anno si attende un valore vicino ai 100 miliardi per le operazioni di M&A.

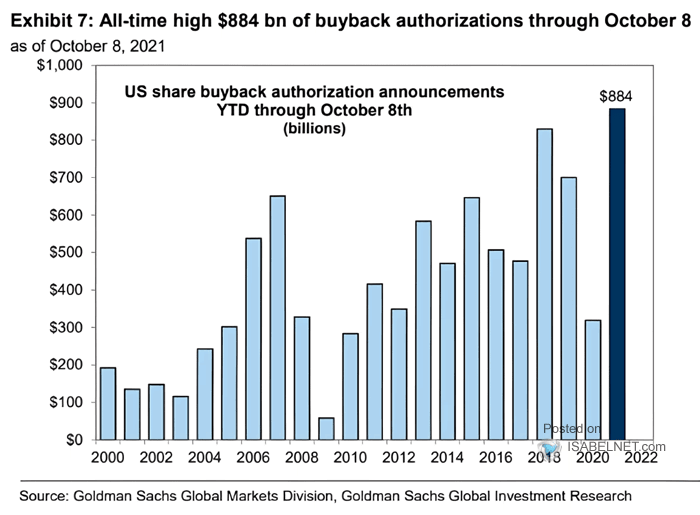

E dove non c’è M&A, c’è comunque il buyback che sostiene i mercati, impiega liquidità e crea valore agli azionisti

Insomma, la liquidità può fare la differenza, può alimentare il sistema facendo tutti felici. E le banche, di liquidità, oggi ne hanno da vendere, o meglio, quasi da regalare visto che addirittura per certe situazioni si fanno finanziamento praticamente a tasso zero.

Ma la stessa esorbitante liquidità può rischiare di far deragliare l’economia? Guardate l’inflazione. Certo, non solo liquidità ma contesto economico di ripartenza più unico che raro. Intanto però le banche centrali devono cominciare a ragionare su exit strategy, tapering e strategie sui tassi di interesse.

Ma non solo. Il sostegno alle imprese, nel più buio momento del Covid, si è fatto sentire. Ma proprio quei prestiti adesso, stanno iniziando a preoccupare.

(…) Tra marzo 2020 e agosto 2021 i prestiti bancari a famiglie e imprese dell’area euro sono cresciuti del 6,1% (+625 miliardi di €). Ritmi così sostenuti non si vedevano da prima della crisi finanziaria globale, quando avevano favorito la formazione delle bolle immobiliari in Spagna e Irlanda. (…) [Source]

E proprio a questo proposito andiamo a prendere i dati diffusi dall’Autorità Bancaria Europea (EBA) per il secondo trimestre 2021. Al momento tutto sotto controllo, per carità, ma a preoccupare è il 2022.

(…) Il primo semestre del 2022 sembra così destinato a portare a galla quanto fin qui è stato tenuto da parte. (…) Ma arriverà presto il momento in cui bisognerà fare i conti con il passato e per le imprese riprendere i pagamenti dovuti alle banche e ora in moratoria. Ci sono reattività diverse a seconda dei settori industriali, ma la condizione di fondo rimane abbastanza pesante. Anche perché l’Italia è arrivata alla pandemia con una situazione finanziaria complicata e una crescita frazionale rispetto ai maggiori competitor europei, questo non va dimenticato.

Il Covid ha allungato i tempi di recupero ed è innegabile che negli ultimi diciotto mesi le esposizioni bancarie siano aumentate. Oggi, in Italia, il totale dei crediti non performanti, ovvero l’insieme di Npl e Utp, la cui distinzione peraltro è molto sottile e spesso dipende da banca a banca, si aggira complessivamente sui 500 miliardi di euro. Una cifra davvero considerevole che fa dell’Italia il primo mercato europeo per questo tipo di posizioni, uno dei primissimi al mondo. Di questi 500 miliardi, circa 180 miliardi sono Utp e circa 120 miliardi sono gli Npl ancora all’interno dei perimetri bancari. I restanti 200 miliardi non sono scomparsi. (…) [Source]

Prendiamo i prestiti concessi ad alcuni settori in forte difficoltà proprio a causa del Covid (trasporti, alloggi e ristorazione). Aggiungiamo i finanziamenti ch continuano a beneficiare del temporaneo congelamento delle insolvenze attivato in molti paesi tra marzo e giugno 2020. La maggior parte di questi provvedimenti non è più in vigore o scadrà a breve; lo stesso dicasi per le moratorie sui debiti e le garanzie pubbliche sui prestiti alle imprese.

La qualità del credito è quindi destinata a scemare e non di poco. Riusciranno tutti a rimborsare i propri impegni? Quale sarà la dimensione di crediti deteriorati ed insolvenze nel 2022?

L’unica chiave che potrebbe regalarci una lettura è probabilmente solo una: quella della prosecuzione di una ripresa economica vigorosa, che quindi permetterà alle aziende di recuperare il terreno perso per il Covid.

Ma vedendo come si sta comportando l’economia, non sarà tutto così semplice. Ipotesi “bad bank europea”? Non possiamo escluderla, ma sarà senza dubbio una soluzione non indolore per un mercato che già prima, dovrà subire una forte battuta di arresto, causa perdita di fiducia, di redditività e di qualità dei bilanci.

STAY TUNED!

–